- Hành chính

- Thuế - Phí - Lệ Phí

- Thương mại - Đầu tư

- Bất động sản

- Bảo hiểm

- Cán bộ - công chức - viên chức

- Lao động - Tiền lương

- Dân sự

- Hình sự

- Giao thông - Vận tải

- Lĩnh vực khác

- Biểu mẫu

-

Án lệ

-

Chủ đề nổi bật

- Cư trú (234)

- Biển số xe (225)

- Bảo hiểm xã hội (213)

- Tiền lương (199)

- Căn cước công dân (155)

- Mã số thuế (146)

- Hộ chiếu (133)

- Thuế thu nhập cá nhân (115)

- Mức lương theo nghề nghiệp (115)

- Nghĩa vụ quân sự (104)

- Doanh nghiệp (98)

- Thai sản (97)

- Quyền sử dụng đất (95)

- Khai sinh (91)

- Hưu trí (88)

- Kết hôn (87)

- Ly hôn (83)

- Tạm trú (79)

- Hợp đồng (76)

- Định danh (74)

- Phương tiện giao thông (62)

- Lương hưu (60)

- Bảo hiểm thất nghiệp (59)

- Đăng kiểm (56)

- Biển báo giao thông (55)

- Đường bộ (51)

- Thừa kế (46)

- Lao động (45)

- Thuế (45)

- Thuế giá trị gia tăng (44)

- Lỗi vi phạm giao thông (44)

- Sổ đỏ (43)

- Độ tuổi lái xe (43)

- Hình sự (41)

- Đất đai (41)

- Thuế đất (40)

- Chung cư (40)

- Thuế môn bài (39)

- Bằng lái xe (38)

- Thuế thu nhập doanh nghiệp (38)

- Thi bằng lái xe (38)

- Mẫu đơn (38)

- Tra cứu mã số thuế (37)

- Nghĩa vụ công an (37)

- Chuyển đổi sử dụng đất (36)

- Mức đóng BHXH (36)

- Đăng ký mã số thuế (35)

- Quan hệ giữa cha mẹ và con cái (33)

- Xử phạt hành chính (33)

- Di chúc (32)

- Pháp luật (32)

- Hành chính (31)

- Bộ máy nhà nước (30)

- Bảo hiểm y tế (30)

- Nhà ở (30)

- Nghỉ hưu (29)

- VNeID (29)

- Giáo dục (28)

- Tài sản vợ chồng (27)

- Lương cơ bản (27)

Bồi thường hợp đồng có xuất hóa đơn không?

1. Bồi thường hợp đồng có xuất hóa đơn không?

Căn cứ theo Điều 5 Thông tư 219/2013/TT-BTC quy định về các trường hợp không phải kê khai, tính nộp thuế GTGT như sau:

“Các trường hợp không phải kê khai, tính nộp thuế GTGT

1. Tổ chức, cá nhân nhận các khoản thu về bồi thường bằng tiền (bao gồm cả tiền bồi thường về đất và tài sản trên đất khi bị thu hồi đất theo quyết định của cơ quan Nhà nước có thẩm quyền), tiền thưởng, tiền hỗ trợ, tiền chuyển nhượng quyền phát thải và các khoản thu tài chính khác.

Cơ sở kinh doanh khi nhận khoản tiền thu về bồi thường, tiền thưởng, tiền hỗ trợ nhận được, tiền chuyển nhượng quyền phát thải và các khoản thu tài chính khác thì lập chứng từ thu theo quy định. Đối với cơ sở kinh doanh chi tiền, căn cứ mục đích chi để lập chứng từ chi tiền.

Trường hợp bồi thường bằng hàng hóa, dịch vụ, cơ sở bồi thường phải lập hóa đơn và kê khai, tính, nộp thuế GTGT như đối với bán hàng hóa, dịch vụ; cơ sở nhận bồi thường kê khai, khấu trừ theo quy định.

Trường hợp cơ sở kinh doanh nhận tiền của tổ chức, cá nhân để thực hiện dịch vụ cho tổ chức, cá nhân như sửa chữa, bảo hành, khuyến mại, quảng cáo thì phải kê khai, nộp thuế theo quy định.

.....”

Mặt khác, tại Công văn 13381/CTHN-TTHT năm 2022 hướng dẫn lập hóa đơn như sau:

“Căn cứ Thông tư 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính hướng dẫn thi hành luật thuế giá trị gia tăng và Nghị định số 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều luật thuế giá trị gia tăng

- Tại Điều 5 quy định các trường hợp không phải kê khai, tính nộp thuế GTGT:

......

Căn cứ Nghị định 123/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định về hóa đơn, chứng từ

.....

Căn cứ các quy định trên Cục Thuế TP Hà Nội có ý kiến như sau:

Trường hợp Công ty sử dụng hóa đơn điện tử theo Nghị định 123/2020/NĐ-CP , có cung cấp dịch vụ cho thuê văn phòng theo hợp đồng thì Công ty phải lập hóa đơn để giao cho người mua theo quy định tại Điều 4 Nghị định 123/2020/NĐ-CP , tính thuế GTGT, xác định doanh thu chịu thuế TNDN theo quy định.

Khoản bồi thường thiệt hại bằng tiền do bị hủy hợp đồng thuộc trường hợp không phải kê khai, tính nộp thuế GTGT, khi nhận tiền về bồi thường thì Công ty không phải lập hóa đơn mà lập chứng từ thu theo hướng dẫn tại Điều 5 Thông tư 219/2013/TT-BTC và phải kê khai, nộp thuế TNDN theo quy định.”

Theo các quy định pháp luật hiện hành, khi công ty nhận được khoản bồi thường hợp đồng bằng tiền thì không cần phải kê khai, tính thuế giá trị gia tăng (GTGT). Đồng thời, công ty không bắt buộc phải xuất hóa đơn mà chỉ cần lập chứng từ thu khi nhận tiền bồi thường. Tuy nhiên, công ty vẫn phải thực hiện nghĩa vụ kê khai và nộp thuế thu nhập doanh nghiệp (TNDN) đối với khoản bồi thường này.

Ngược lại, trong trường hợp công ty (bên bồi thường) thực hiện nghĩa vụ bồi thường hợp đồng thông qua việc cung cấp hàng hóa hoặc dịch vụ, thì phải lập hóa đơn và tiến hành kê khai, tính và nộp thuế GTGT như khi bán hàng hóa hoặc cung cấp dịch vụ thông thường. Đối với bên nhận bồi thường, nếu khoản bồi thường này được thực hiện bằng hàng hóa, dịch vụ, công ty cũng có trách nhiệm kê khai và khấu trừ thuế GTGT theo quy định.

Tóm lại, nếu bồi thường hợp đồng được thực hiện bằng tiền mặt, việc xuất hóa đơn là không cần thiết, nhưng nếu bồi thường bằng hàng hóa hoặc dịch vụ thì phải lập hóa đơn và thực hiện các nghĩa vụ thuế liên quan.

2. Hóa đơn mua của cơ quan thuế đã lập sai sót thì xử lý như thế nào?

Theo Điều 26 Nghị định 123/2020/NĐ-CP, quy định về xử lý hóa đơn mua từ cơ quan thuế có sai sót được thực hiện như sau:

- Trường hợp hóa đơn đã lập nhưng chưa giao cho người mua: Nếu phát hiện sai sót, người bán phải gạch chéo các liên và lưu giữ lại hóa đơn đã lập có sai sót mà chưa giao.

- Trường hợp hóa đơn có sai sót về tên hoặc địa chỉ người mua nhưng mã số thuế vẫn đúng: Trong tình huống này, hai bên cần lập biên bản điều chỉnh nhưng không phải lập hóa đơn điều chỉnh.

- Trường hợp hóa đơn đã giao cho người mua nhưng chưa giao hàng hóa, dịch vụ, hoặc chưa kê khai thuế: Nếu phát hiện sai sót, hóa đơn phải được hủy. Cả hai bên sẽ lập biên bản thu hồi các liên của hóa đơn sai, nêu rõ lý do. Người bán sau đó gạch chéo các liên sai và lập hóa đơn mới theo quy định.

- Trường hợp hóa đơn đã lập, giao hàng hóa, cung cấp dịch vụ và cả hai bên đã kê khai thuế: Nếu phát hiện sai sót, người bán cần lập hóa đơn điều chỉnh. Hóa đơn điều chỉnh sẽ ghi rõ nội dung điều chỉnh như tăng/giảm số lượng hàng hóa, giá bán, thuế suất, tiền thuế GTGT cho hóa đơn sai. Dựa vào hóa đơn này, các bên sẽ kê khai điều chỉnh doanh số mua bán và thuế. Lưu ý, hóa đơn điều chỉnh không được ghi số âm.

Nếu hai bên thỏa thuận và lập biên bản ghi rõ sai sót trước khi lập hóa đơn điều chỉnh, thì biên bản phải phản ánh rõ nội dung sai sót trước khi hóa đơn điều chỉnh được lập.

3. Tiêu hủy hóa đơn đặt in mua của cơ quan thuế theo trình tự nào?

Theo khoản 2 Điều 27 Nghị định 123/2020/NĐ-CP, quy trình tiêu hủy hóa đơn đặt in mua từ cơ quan thuế được thực hiện như sau:

- Bước 1: Doanh nghiệp tiến hành lập bảng kiểm kê các hóa đơn cần tiêu hủy, liệt kê chi tiết từng hóa đơn theo quy định.

- Bước 2: Doanh nghiệp thành lập Hội đồng tiêu hủy hóa đơn, bao gồm đại diện lãnh đạo và bộ phận kế toán. Hội đồng này có nhiệm vụ giám sát toàn bộ quá trình tiêu hủy.

- Bước 3: Sau khi hoàn thành tiêu hủy, các thành viên trong Hội đồng phải ký vào biên bản tiêu hủy, chịu trách nhiệm pháp lý đối với mọi sai sót có thể xảy ra.

Hồ sơ tiêu hủy hóa đơn bao gồm:

- Quyết định thành lập Hội đồng tiêu hủy (trừ trường hợp hộ kinh doanh hoặc cá nhân kinh doanh);

- Bảng kiểm kê chi tiết các hóa đơn cần tiêu hủy, bao gồm tên, ký hiệu mẫu số, số lượng và chi tiết từ số hóa đơn này đến số hóa đơn khác, hoặc kê từng số riêng lẻ nếu hóa đơn không liên tục;

- Biên bản tiêu hủy hóa đơn;

- Thông báo kết quả tiêu hủy hóa đơn, nêu rõ loại hóa đơn, ký hiệu, số lượng, lý do, thời gian, phương pháp tiêu hủy theo Mẫu số 02/HUY-HĐG Phụ lục 1A kèm theo Nghị định 123/2020/NĐ-CP.

Hồ sơ tiêu hủy được lưu giữ tại doanh nghiệp, tổ chức kinh tế, hoặc hộ/cá nhân kinh doanh. Riêng Thông báo kết quả tiêu hủy hóa đơn phải được lập thành hai bản, một bản lưu tại doanh nghiệp và một bản gửi đến cơ quan thuế quản lý trực tiếp trong thời hạn tối đa 5 ngày kể từ ngày tiêu hủy.

4. Các câu hỏi thường gặp

4.1. Nếu bên bán giao hàng chậm, bên mua có quyền gì?

Theo quy định tại Điều 37 và Điều 38 Luật Thương mại, bên bán có trách nhiệm giao hàng đúng thời hạn thỏa thuận trong hợp đồng. Trường hợp giao hàng trước thời hạn đã thỏa thuận thì bên mua có quyền từ chối hàng hoá mà bên bán giao nếu hai bên không có thỏa thuận nào khác.

4.2. Thế nào là bồi thường thiệt hại?

Bồi thường thiệt hại là hình thức trách nhiệm dân sự nhằm buộc bên có hành vi gây thiệt hại phải khắc phục hậu quả bằng cách đền bù các tổn thất về vật chất và tổn thất về tinh thần cho bên bị thiệt hại.

4.3. Xuất hóa đơn để làm gì?

Việc xuất hóa đơn đỏ là trách nhiệm của người bán hàng hóa, dịch vụ. Bởi hóa đơn đỏ là: Căn cứ để người mua hàng hóa, dịch vụ xác định số tiền thuế cần nộp khi kê khai thuế GTGT. Căn cứ để người bán hàng hóa, dịch vụ hạch toán chi phí sản xuất kinh doanh, xác định số tiền thuế GTGT phải nộp vào ngân sách nhà nước.

4.4. Tên xuất hóa đơn là gì?

Tên hóa đơn là tên đặt cho từng loại hóa đơn, được thể hiện trên mỗi hóa đơn cụ thể như sau:

- Hóa đơn giá trị gia tăng.

- Hóa đơn giá trị gia tăng kiêm tờ khai hoàn thuế.

- Hóa đơn giá trị gia tăng kiêm phiếu thu.

Xem thêm các bài viết liên quan:

- Xuất hóa đơn có hợp lệ khi thể hiện thông tin người bán là hộ kinh doanh nhưng tra cứu thông tin thuế thì chỉ thể hiện tên người bán?

- Tổng giá trị các hóa đơn trong ngày trên 20 triệu có được thanh toán bằng tiền mặt không?

- Trường hợp hóa đơn đầu vào kê khai muộn và những điểm cần lưu ý

- Ngày ký và ngày lập hóa đơn điện tử khác nhau thì sử dụng ngày nào để kê khai và hạch toán theo quy định?

- Huỷ hoá đơn đã xuất và xuất lại hóa đơn khác có được không?

- Doanh nghiệp có bắt buộc lập thẻ tính giá sản phẩm và lập hóa đơn không?

Tin cùng chuyên mục

Hóa đơn điện tử đã lập có sai sót thì người bán nên xử lý như thế nào? Cơ quan nhà nước cần thông báo khi xuất sai hóa đơn điện tử

Hóa đơn điện tử đã lập có sai sót thì người bán nên xử lý như thế nào? Cơ quan nhà nước cần thông báo khi xuất sai hóa đơn điện tử

Trong bối cảnh hóa đơn điện tử ngày càng trở nên phổ biến, việc phát hiện sai sót trong quá trình lập hóa đơn là điều không thể tránh khỏi. Để bảo đảm tính hợp pháp và quyền lợi của các bên liên quan, người bán cần thực hiện các biện pháp xử lý sai sót một cách kịp thời và đúng quy định. Đồng thời, cơ quan nhà nước cũng có trách nhiệm thông báo và hướng dẫn người bán về việc khắc phục sai sót này. 18/11/2024Thương lái thu mua hàng nông sản không xuất hóa đơn có được tính vào chi phí được trừ thuế thu nhập doanh nghiệp không?

Thương lái thu mua hàng nông sản không xuất hóa đơn có được tính vào chi phí được trừ thuế thu nhập doanh nghiệp không?

Nền kinh tế của Việt Nam chủ yếu là nông nghiệp nên việc mua bán hàng nông sản rất phổ biến. Theo đó, việc mua bán hàng nông sản thường các thương lái sẽ không xuất hóa đơn. Vậy đối với trường hợp mua hàng nông sản không xuất hóa đơn có được tính vào chi phí được trừ thuế thu nhập doanh nghiệp không? Bài viết dưới đây sẽ giúp bạn đọc hiểu rõ hơn về vấn đề trên. 18/11/2024Bán phế liệu có cần xuất hoá đơn GTGT hay không?

Bán phế liệu có cần xuất hoá đơn GTGT hay không?

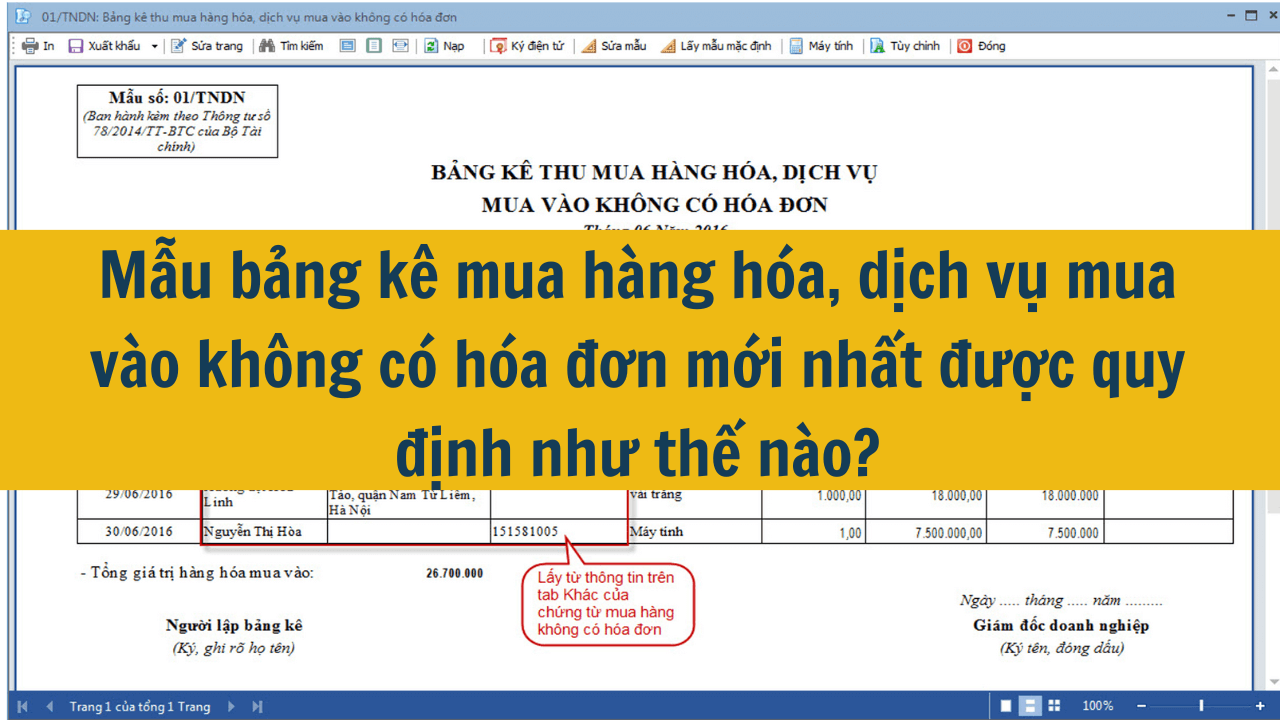

Phế liệu là những vật liệu, hàng hóa hoặc sản phẩm đã qua sử dụng, không còn giá trị sử dụng trong trạng thái hiện tại và thường được thu gom để tái chế hoặc xử lý. Vậy khi kinh doanh bán phế liệu thì doanh nghiệp có cần xuất hóa đơn giá trị gia tăng theo quy định không? Chúng tôi sẽ giải đáp thắc mắc trên thông qua bài viết dưới đây nhé. 18/11/2024Mẫu bảng kê mua hàng hóa, dịch vụ mua vào không có hóa đơn mới nhất được quy định như thế nào?

Mẫu bảng kê mua hàng hóa, dịch vụ mua vào không có hóa đơn mới nhất được quy định như thế nào?

Khi bạn mua hàng hóa hoặc dịch vụ mà không có hóa đơn, bạn có thể lập bảng kê để ghi nhận thông tin giao dịch. Vậy bảng kê mua hàng hóa, dịch vụ mua vào không có hóa đơn được thực hiện theo mẫu nào? Bài viết dưới đây sẽ giúp bạn đọc hiểu rõ hơn về vấn đề này. 18/11/2024Hàng hủy có phải xuất hóa đơn không?

Hàng hủy có phải xuất hóa đơn không?

Doanh nghiệp khi sản xuất, kinh doanh hàng hóa, dịch vụ phải xuất hóa đơn đầy đủ, chính xác theo quy định. Trong quá trình sản xuất, kinh doanh thì khi sản phẩm bị hư hỏng, không thể đưa ra thị trường thì phải hủy theo đúng quy định. Vậy khi hàng hóa bị hủy thì có phải xuất hóa đơn không? Bạn hãy cùng tìm hiểu vấn đề này thông qua bài viết dưới đây nhé. 18/11/2024Huỷ hoá đơn đã xuất và xuất lại hóa đơn khác có được không?

Huỷ hoá đơn đã xuất và xuất lại hóa đơn khác có được không?

Trong quá trình xuất hóa đơn thì việc sai sót là điều khó tránh khỏi. Vậy khi hóa đơn đã xuất mà phát hiện có sai sót thì hủy và xuất lại hóa đơn khác có được không? Bài viết dưới đây sẽ giúp bạn đọc khái quát được vấn đề trên nhé. 18/11/2024Hướng dẫn thủ tục hủy hóa đơn điện tử mới nhất, chi tiết nhất

Hướng dẫn thủ tục hủy hóa đơn điện tử mới nhất, chi tiết nhất

Hóa đơn điện tử là một hình thức thể hiện của hóa đơn, là chứng từ kế toán do tổ chức, cá nhân bán hàng hóa, cung cấp dịch vụ lập, ghi nhận thông tin bán hàng hóa, cung cấp dịch vụ. Vậy trong trường hợp nào hóa đơn bị hủy? Và cách hủy hóa đơn điện tử được quy định như thế nào? Bạn hãy tìm câu trả lời thông qua bài viết dưới đây nhé. 18/11/2024Mẫu ủy quyền xuất hóa đơn cho bên thứ 3 mới nhất hiện nay

Mẫu ủy quyền xuất hóa đơn cho bên thứ 3 mới nhất hiện nay

Hoá đơn là một chứng từ yêu cầu thanh toán các mặt hàng với số lượng và đơn giá liệt kê trong giấy tờ đó. Hóa đơn do bên bán phát hành. Theo đó, khi ủy quyền xuất hóa đơn cho bên thứ ba xuất hóa đơn, bạn phải có giấy ủy quyền theo quy định thì việc xuất hóa đơn đó mới hợp lệ. Vậy Mẫu ủy quyền xuất hóa đơn cho bên thứ 3 mới nhất hiện nay được quy định như thế nào? Bạn hãy tìm hiểu thông qua bài viết dưới đây nhé. 16/11/2024Có hóa đơn đầu vào của công ty bị xác định rủi ro về thuế thì xử lý như thế nào?

Có hóa đơn đầu vào của công ty bị xác định rủi ro về thuế thì xử lý như thế nào?

Hóa đơn đầu vào là loại hóa đơn xuất hiện khi doanh nghiệp mua sắm hàng hóa, nguyên vật liệu, sử dụng dịch vụ, nhằm phục vụ mục đích sản xuất, kinh doanh. Vậy có hóa đơn đầu vào của công ty bị xác định rủi ro về thuế thì xử lý như thế nào? Câu trả lời sẽ được chúng tôi đề cập thông qua video dưới đây nhé. 16/11/2024Hóa đơn điện tử có được viết bằng tiếng Việt không dấu không?