- Hành chính

- Thuế - Phí - Lệ Phí

- Thương mại - Đầu tư

- Bất động sản

- Bảo hiểm

- Cán bộ - công chức - viên chức

- Lao động - Tiền lương

- Dân sự

- Hình sự

- Giao thông - Vận tải

- Lĩnh vực khác

- Biểu mẫu

-

Án lệ

-

Chủ đề nổi bật

- Cư trú (234)

- Biển số xe (225)

- Bảo hiểm xã hội (213)

- Tiền lương (199)

- Căn cước công dân (155)

- Mã số thuế (146)

- Hộ chiếu (133)

- Thuế thu nhập cá nhân (115)

- Mức lương theo nghề nghiệp (115)

- Nghĩa vụ quân sự (104)

- Doanh nghiệp (98)

- Thai sản (97)

- Quyền sử dụng đất (95)

- Khai sinh (91)

- Hưu trí (88)

- Kết hôn (87)

- Ly hôn (83)

- Tạm trú (79)

- Hợp đồng (76)

- Định danh (74)

- Phương tiện giao thông (62)

- Lương hưu (60)

- Bảo hiểm thất nghiệp (59)

- Đăng kiểm (56)

- Biển báo giao thông (55)

- Đường bộ (51)

- Thừa kế (46)

- Lao động (45)

- Thuế (45)

- Thuế giá trị gia tăng (44)

- Lỗi vi phạm giao thông (44)

- Sổ đỏ (43)

- Độ tuổi lái xe (43)

- Hình sự (41)

- Đất đai (41)

- Thuế đất (40)

- Chung cư (40)

- Thuế môn bài (39)

- Bằng lái xe (38)

- Thuế thu nhập doanh nghiệp (38)

- Thi bằng lái xe (38)

- Mẫu đơn (38)

- Tra cứu mã số thuế (37)

- Nghĩa vụ công an (37)

- Chuyển đổi sử dụng đất (36)

- Mức đóng BHXH (36)

- Đăng ký mã số thuế (35)

- Quan hệ giữa cha mẹ và con cái (33)

- Xử phạt hành chính (33)

- Di chúc (32)

- Pháp luật (32)

- Hành chính (31)

- Bộ máy nhà nước (30)

- Bảo hiểm y tế (30)

- Nhà ở (30)

- Nghỉ hưu (29)

- VNeID (29)

- Giáo dục (28)

- Tài sản vợ chồng (27)

- Lương cơ bản (27)

Trường hợp hóa đơn đầu vào kê khai muộn và những điểm cần lưu ý

Trường hợp hóa đơn đầu vào kê khai muộn và những điểm cần lưu ý

1. Hóa đơn đầu vào là gì?

Hóa đơn đầu vào là loại hóa đơn xuất hiện khi doanh nghiệp mua sắm hàng hóa, nguyên vật liệu, sử dụng dịch vụ, nhằm phục vụ mục đích sản xuất, kinh doanh. Về hình thức và nội dung, hóa đơn đầu vào vẫn giống như các hóa đơn thông thường khác. Thuật ngữ này được sử dụng để chỉ các khoản chi ra trong kế toán doanh nghiệp.

Một số loại chứng từ cần thiết của hóa đơn đầu vào là:

- Hợp đồng mua bán hàng hóa, có bổ sung phụ lục ghi chi tiết danh mục hàng hóa, vật tư mà doanh nghiệp mua.

- Phiếu nhập hàng hóa đã mua vào kho của doanh nghiệp.

- Các giấy tờ là phiếu thu, biên lai ghi tiền giao dịch hàng hóa mà doanh nghiệp đã thực hiện.

- Biên bản ghi nhận thanh lý hợp đồng mua bán.

2. Thời hạn kê khai hóa đơn đầu vào

Kê khai hóa đơn đầu vào nhằm mục đích kê khai thuế và để khấu trừ thuế đảm bảo lợi ích cho doanh nghiệp. Thời hạn kê khai thuế được thực hiện theo quy định của Pháp luật về kê khai thuế do Bộ tài chính quy định.

Căn cứ theo Khoản 8, Điều 14, Thông tư 219/2013/TT- BTC ban hành ngày 31/12/2013 về nguyên tắc khấu trừ thuế giá trị gia tăng (GTGT) đầu vào quy định như sau:

“Thuế GTGT đầu vào phát sinh trong kỳ nào được kê khai, khấu trừ khi xác định số thuế phải nộp của kỳ đó, không phân biệt đã xuất dùng hay còn để trong kho.

Trường hợp cơ sở kinh doanh phát hiện số thuế GTGT đầu vào khi kê khai, khấu trừ bị sai sót thì được kê khai, khấu trừ bổ sung trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế”

Theo quy định trên, thời hạn kê khai hóa đơn đầu vào được thực hiện trong kỳ tính thuế. Trường hợp sau khi hết hạn nộp hồ sơ khai thuế theo quy định, người nộp thuế phát hiện kê khai sót hóa đơn đầu vào thì được khai bổ sung. Trường hợp này được coi là trường hợp hóa đơn đầu vào kê khai muộn.

Kế toán không kê khai hóa đơn đầu vào dẫn đến việc không được khấu trừ thuế. Tuy nhiên, để đảm bảo lợi ích cho doanh nghiệp kế toán có thể kê khai bổ sung vào kỳ sau để được khấu trừ thuế nhưng phải thực hiện trước khi cơ quan thuế hoặc cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.

3. Rủi ro khi doanh nghiệp bỏ sót hoá đơn đầu vào

Hóa đơn đầu vào bị bỏ sót là một trường hợp xảy ra khi doanh nghiệp kê khai, khấu trừ thuế giá trị gia tăng (GTGT) đầu vào không đầy đủ hoặc không chính xác so với hóa đơn, chứng từ có liên quan. Nếu không kê khai hóa đơn đầu vào bị bỏ sót kịp thời có thể ảnh hưởng đến nghĩa vụ thuế của doanh nghiệp và gây khó khăn trong việc quản lý, kiểm tra thuế của cơ quan thuế.

Việc kê khai hóa đơn đầu vào bỏ sót năm trước là sai sót mà kế toán doanh nghiệp thường hay gặp phải, gây ra một số hậu quả & tiềm tàng nhiều rủi ro cho doanh nghiệp:

- Khi bỏ sót hoá đơn đầu vào, doanh nghiệp không được khấu trừ thuế GTGT gây thất thoát tài chính;

- Vi phạm hành chính & bị xử phạt bị mất hoá đơn khi cơ quan thuế thanh kiểm tra hoá đơn đầu vào cho hàng hoá dịch vụ mà DN không thể xuất trình chứng minh nguồn gốc, xuất xứ sản phẩm;

- Vi phạm hành chính & xử phạt trốn thuế khi Cơ quan thuế có đủ bằng chứng chứng minh đây là hành động trốn doanh thu

Ngoài ra, khi phát hiện hoá đơn đầu vào bị bỏ sót mà Kế toán không thực hiện kê khai bổ sung theo quy định có thể gây ra vi phạm nghiêm trọng dẫn đến:

- Xử phạt lên đến 20% số tiền thuế khai thiếu hoặc số tiền thuế được hoàn cao hơn so với quy định pháp luật;

- Doanh nghiệp phải nộp đủ số tiền thuế nợ, số tiền thuế thiếu, chậm nộp vào ngân sách nhà nước.

4. Hóa đơn đầu kê khai muộn thì kê khai bổ sung như thế nào

4.1. Thời gian kê khai bổ sung hóa đơn

Căn cứ theo quy định tại Nghị định 126/2020/NĐ-CP sau khi hết hạn nộp hồ sơ khai thuế theo quy định, người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai sót thì được khai bổ sung.

Hồ sơ khai thuế bổ sung, điều chỉnh được nộp cho cơ quan thuế vào bất cứ ngày làm việc nào, không phụ thuộc vào thời hạn nộp hồ sơ khai thuế của lần tiếp theo, nhưng phải trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở của người nộp thuế.

Người nộp thuế phải khai chính xác, trung thực, đầy đủ các nội dung trong tờ khai thuế và nộp đủ các chứng từ, tài liệu quy định trong hồ sơ khai thuế với cơ quan quản lý thuế.

Như vậy thời gian kê khai bổ sung hóa đơn đầu vào để khai thuế không giới hạn, tuy nhiên phải trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở của người nộp thuế.

4.2. Kê khai bổ sung hóa đơn đầu vào

Hóa đơn đầu vào kê khai muộn sẽ thực hiện kê khai bổ sung tại các kỳ tính thuế tiếp theo. Quy trình thực hiện kê khai bổ sung như sau:

Bước 1: Đăng nhập vào phần mềm hỗ trợ kê khai (HTKK) của Tổng cục thuế

Bước 2: Lựa chọn “Thuế giá trị gia tăng”, sau đó chọn “Tờ khai thuế GTGT khấu trừ (01/GTGT)

Bước 3: Lựa chọn kỳ kê khai phù hợp rồi tiến hành thực hiện kê khai tương tự như cách lập tờ khai thuế GTGT thông thường.

Sau khi thực hiện các bước việc kê khai bổ sung hóa đơn đầu vào cũng chính thức hoàn tất.

5. Những điểm cần lưu ý khi kê khai hóa đơn đầu vào

5.1. Xác định thời hạn kê khai thuế

Doanh nghiệp cần kê khai hóa đơn đầu vào theo quy định kê khai thuế. Thời hạn kê khai thuế được thực hiện theo quy định của Luật quản lý thuế 2019 như sau:

- Trường hợp kê khai thuế giá trị gia tăng theo tháng: Chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế. Ví dụ: hạn cuối khai thuế GTGT tháng 8/2024 là ngày 20/08/2024.

- Trường hợp kê khai thuế giá trị gia tăng theo quý: Chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế. Ví dụ: Ngày 31/10/2024 là thời hạn kê khai thuế giá trị gia tăng của quý III/2024.

- Thời hạn kê khai thuế giá trị gia tăng theo từng lần phát sinh: Chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

5.2 Kê khai hóa đơn đầu vào bổ sung sau thời điểm thanh tra không được hoàn thuế

Hóa đơn đầu vào là căn cứ để khấu trừ thuế. Tuy nhiên kê khai hóa đơn đầu vào trước thời điểm Cơ quan thuế hoặc Cơ quan có thẩm quyền quyết định thanh, kiểm tra thuế tại trụ sở người nộp thuế thì việc bổ sung hóa đơn nhằm mục đích khấu trừ thuế mới có hiệu lực. Trong trường hợp kê khai bổ sung sau thời điểm công bố quyết định thanh tra, kiểm tra thì sẽ không được khấu trừ thuế.

Xem thêm các bài viết liên quan:

Bán hàng dưới 200.000 đồng có phải xuất hóa đơn không?

Tổng giá trị các hóa đơn trong ngày trên 20 triệu có được thanh toán bằng tiền mặt không?

Có Được Xuất Hóa Đơn Theo Từng Lần Thanh Toán Không?

Tin cùng chuyên mục

Hóa đơn điện tử đã lập có sai sót thì người bán nên xử lý như thế nào? Cơ quan nhà nước cần thông báo khi xuất sai hóa đơn điện tử

Hóa đơn điện tử đã lập có sai sót thì người bán nên xử lý như thế nào? Cơ quan nhà nước cần thông báo khi xuất sai hóa đơn điện tử

Trong bối cảnh hóa đơn điện tử ngày càng trở nên phổ biến, việc phát hiện sai sót trong quá trình lập hóa đơn là điều không thể tránh khỏi. Để bảo đảm tính hợp pháp và quyền lợi của các bên liên quan, người bán cần thực hiện các biện pháp xử lý sai sót một cách kịp thời và đúng quy định. Đồng thời, cơ quan nhà nước cũng có trách nhiệm thông báo và hướng dẫn người bán về việc khắc phục sai sót này. 18/11/2024Thương lái thu mua hàng nông sản không xuất hóa đơn có được tính vào chi phí được trừ thuế thu nhập doanh nghiệp không?

Thương lái thu mua hàng nông sản không xuất hóa đơn có được tính vào chi phí được trừ thuế thu nhập doanh nghiệp không?

Nền kinh tế của Việt Nam chủ yếu là nông nghiệp nên việc mua bán hàng nông sản rất phổ biến. Theo đó, việc mua bán hàng nông sản thường các thương lái sẽ không xuất hóa đơn. Vậy đối với trường hợp mua hàng nông sản không xuất hóa đơn có được tính vào chi phí được trừ thuế thu nhập doanh nghiệp không? Bài viết dưới đây sẽ giúp bạn đọc hiểu rõ hơn về vấn đề trên. 18/11/2024Bán phế liệu có cần xuất hoá đơn GTGT hay không?

Bán phế liệu có cần xuất hoá đơn GTGT hay không?

Phế liệu là những vật liệu, hàng hóa hoặc sản phẩm đã qua sử dụng, không còn giá trị sử dụng trong trạng thái hiện tại và thường được thu gom để tái chế hoặc xử lý. Vậy khi kinh doanh bán phế liệu thì doanh nghiệp có cần xuất hóa đơn giá trị gia tăng theo quy định không? Chúng tôi sẽ giải đáp thắc mắc trên thông qua bài viết dưới đây nhé. 18/11/2024Mẫu bảng kê mua hàng hóa, dịch vụ mua vào không có hóa đơn mới nhất được quy định như thế nào?

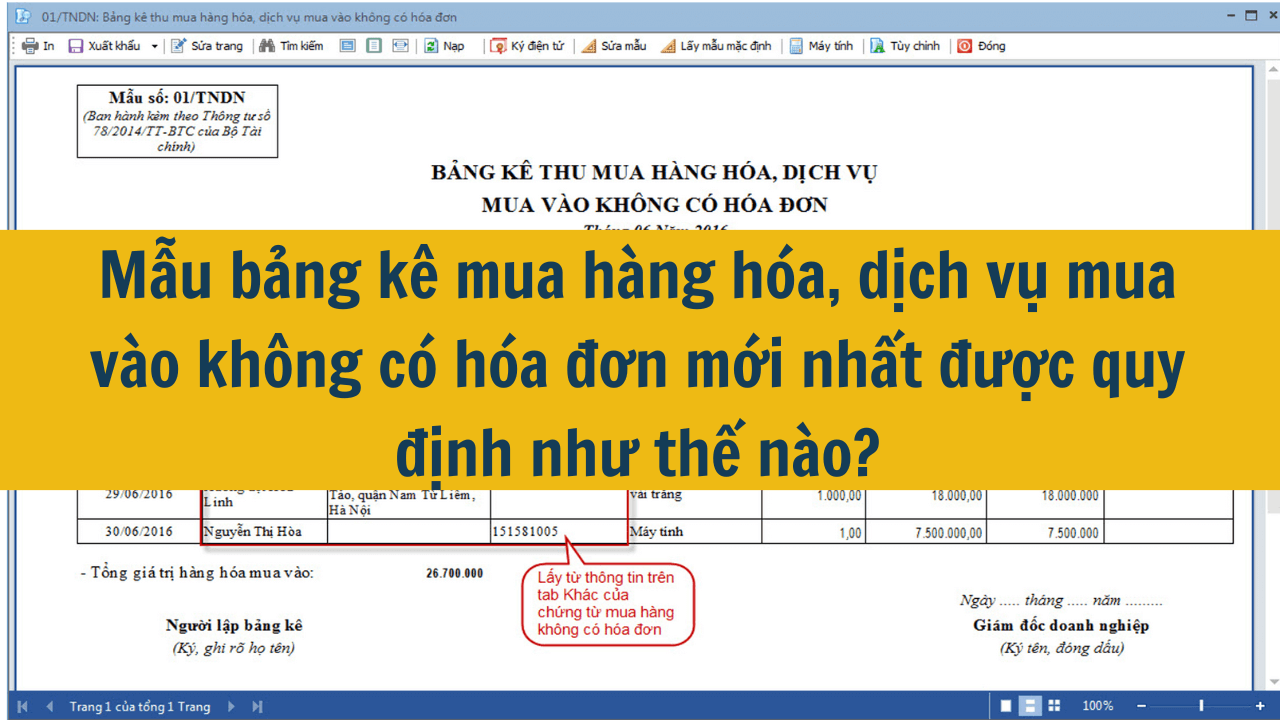

Mẫu bảng kê mua hàng hóa, dịch vụ mua vào không có hóa đơn mới nhất được quy định như thế nào?

Khi bạn mua hàng hóa hoặc dịch vụ mà không có hóa đơn, bạn có thể lập bảng kê để ghi nhận thông tin giao dịch. Vậy bảng kê mua hàng hóa, dịch vụ mua vào không có hóa đơn được thực hiện theo mẫu nào? Bài viết dưới đây sẽ giúp bạn đọc hiểu rõ hơn về vấn đề này. 18/11/2024Hàng hủy có phải xuất hóa đơn không?

Hàng hủy có phải xuất hóa đơn không?

Doanh nghiệp khi sản xuất, kinh doanh hàng hóa, dịch vụ phải xuất hóa đơn đầy đủ, chính xác theo quy định. Trong quá trình sản xuất, kinh doanh thì khi sản phẩm bị hư hỏng, không thể đưa ra thị trường thì phải hủy theo đúng quy định. Vậy khi hàng hóa bị hủy thì có phải xuất hóa đơn không? Bạn hãy cùng tìm hiểu vấn đề này thông qua bài viết dưới đây nhé. 18/11/2024Huỷ hoá đơn đã xuất và xuất lại hóa đơn khác có được không?

Huỷ hoá đơn đã xuất và xuất lại hóa đơn khác có được không?

Trong quá trình xuất hóa đơn thì việc sai sót là điều khó tránh khỏi. Vậy khi hóa đơn đã xuất mà phát hiện có sai sót thì hủy và xuất lại hóa đơn khác có được không? Bài viết dưới đây sẽ giúp bạn đọc khái quát được vấn đề trên nhé. 18/11/2024Hướng dẫn thủ tục hủy hóa đơn điện tử mới nhất, chi tiết nhất

Hướng dẫn thủ tục hủy hóa đơn điện tử mới nhất, chi tiết nhất

Hóa đơn điện tử là một hình thức thể hiện của hóa đơn, là chứng từ kế toán do tổ chức, cá nhân bán hàng hóa, cung cấp dịch vụ lập, ghi nhận thông tin bán hàng hóa, cung cấp dịch vụ. Vậy trong trường hợp nào hóa đơn bị hủy? Và cách hủy hóa đơn điện tử được quy định như thế nào? Bạn hãy tìm câu trả lời thông qua bài viết dưới đây nhé. 18/11/2024Mẫu ủy quyền xuất hóa đơn cho bên thứ 3 mới nhất hiện nay

Mẫu ủy quyền xuất hóa đơn cho bên thứ 3 mới nhất hiện nay

Hoá đơn là một chứng từ yêu cầu thanh toán các mặt hàng với số lượng và đơn giá liệt kê trong giấy tờ đó. Hóa đơn do bên bán phát hành. Theo đó, khi ủy quyền xuất hóa đơn cho bên thứ ba xuất hóa đơn, bạn phải có giấy ủy quyền theo quy định thì việc xuất hóa đơn đó mới hợp lệ. Vậy Mẫu ủy quyền xuất hóa đơn cho bên thứ 3 mới nhất hiện nay được quy định như thế nào? Bạn hãy tìm hiểu thông qua bài viết dưới đây nhé. 16/11/2024Có hóa đơn đầu vào của công ty bị xác định rủi ro về thuế thì xử lý như thế nào?

Có hóa đơn đầu vào của công ty bị xác định rủi ro về thuế thì xử lý như thế nào?

Hóa đơn đầu vào là loại hóa đơn xuất hiện khi doanh nghiệp mua sắm hàng hóa, nguyên vật liệu, sử dụng dịch vụ, nhằm phục vụ mục đích sản xuất, kinh doanh. Vậy có hóa đơn đầu vào của công ty bị xác định rủi ro về thuế thì xử lý như thế nào? Câu trả lời sẽ được chúng tôi đề cập thông qua video dưới đây nhé. 16/11/2024Hóa đơn điện tử có được viết bằng tiếng Việt không dấu không?