Tìm kiếm

Tìm kiếm

Chương VI Nghị định 126/2020/NĐ-CP: Trách nhiệm cung cấp thông tin, công khai thông tin người nộp thuế và nhiệm vụ, quyền hạn của ngân hàng thương mại

| Số hiệu: | 126/2020/NĐ-CP | Loại văn bản: | Nghị định |

| Nơi ban hành: | Chính phủ | Người ký: | Nguyễn Xuân Phúc |

| Ngày ban hành: | 19/10/2020 | Ngày hiệu lực: | 05/12/2020 |

| Ngày công báo: | 02/11/2020 | Số công báo: | Từ số 1019 đến số 1020 |

| Lĩnh vực: | Thuế - Phí - Lệ Phí | Tình trạng: | Còn hiệu lực |

TÓM TẮT VĂN BẢN

Quy định về quản lý thuế trong thời gian tạm ngừng kinh doanh

Đây là nội dung nổi bật tại Nghị định 126/2020/NĐ-CP hướng dẫn Luật Quản lý thuế 2019 vừa được Chính phủ ban hành ngày 19/10/2020.

Theo đó, trong thời gian người nộp thuế (NNT) tạm ngừng hoạt động, kinh doanh thì:

- NNT không phải nộp hồ sơ khai thuế, trừ trường hợp NNT tạm ngừng hoạt động, kinh doanh không trọn tháng, quý, năm dương lịch hoặc năm tài chính thì vẫn phải nộp hồ sơ khai thuế tháng, quý; hồ sơ quyết toán năm.

- Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán tạm ngừng hoạt động, kinh doanh được cơ quan thuế xác định lại nghĩa vụ thuế khoán theo quy định của Bộ trưởng Bộ Tài chính.

- NNT không được sử dụng hóa đơn và không phải nộp báo cáo tình hình sử dụng hóa đơn; trường hợp NNT được cơ quan thuế chấp thuận sử dụng hóa đơn theo quy định thì phải nộp hồ sơ khai thuế, nộp báo cáo cáo tình hình sử dụng hóa đơn.

- NNT phải chấp hành các quyết định, thông báo của cơ quan quản lý thuế về đôn đốc, thu nợ, cưỡng chế thi hành quyết định hành chính về quản lý thuế, thanh tra, kiểm tra việc chấp hành pháp luật về thuế và xử lý hành vi vi phạm về quản lý thuế theo quy định của Luật Quản lý thuế.

Xem thêm chi tiết tại Nghị định 126/2020/NĐ-CP (có hiệu lực từ ngày 05/12/2020).

Văn bản tiếng việt

Văn bản tiếng anh

1. Các cơ quan quản lý nhà nước có trách nhiệm cung cấp thông tin về người nộp thuế cho cơ quan quản lý thuế trong các trường hợp sau:

a) Cơ quan đăng ký kinh doanh, cơ quan đăng ký hợp tác xã gửi thông tin cấp mới; thay đổi; tạm ngừng kinh doanh; tiếp tục hoạt động sau tạm ngừng kinh doanh; thu hồi giấy chứng nhận đăng ký doanh nghiệp, giấy chứng nhận đăng ký hợp tác xã; khôi phục tình trạng pháp lý sau khi bị thu hồi giấy chứng nhận; giải thể, phá sản và xử phạt vi phạm trong lĩnh vực đăng ký doanh nghiệp, đăng ký hợp tác xã của doanh nghiệp, hợp tác xã cho cơ quan thuế bằng phương thức điện tử qua hệ thống trao đổi thông tin về đăng ký kinh doanh và đăng ký thuế trong thời hạn 01 ngày làm việc hoặc chậm nhất là ngày làm việc tiếp theo kể từ ngày cơ quan đăng ký kinh doanh, cơ quan đăng ký hợp tác xã ghi nhận trên Hệ thống thông tin quốc gia về đăng ký doanh nghiệp, đăng ký hợp tác xã.

b) Cơ quan quản lý nhà nước có thẩm quyền (trừ quy định tại điểm a khoản này) gửi thông tin cấp mới; thay đổi; tạm ngừng kinh doanh; tiếp tục hoạt động sau tạm ngừng kinh doanh; thu hồi giấy chứng nhận đăng ký kinh doanh, giấy phép hành nghề, giấy phép thành lập và hoạt động, giấy chứng nhận đăng ký đầu tư; khôi phục tình trạng pháp lý sau khi bị thu hồi giấy chứng nhận hoặc giấy phép của người nộp thuế cho Cục Thuế tỉnh, thành phố nơi người nộp thuế đóng trụ sở bằng phương thức điện tử trong thời hạn 01 ngày làm việc hoặc chậm nhất là ngày làm việc tiếp theo kể từ ngày ghi nhận trên Hệ thống của cơ quan quản lý nhà nước có thẩm quyền hoặc trong thời hạn 07 ngày làm việc đối với trường hợp chưa truyền nhận thông tin bằng phương thức điện tử.

2. Cơ quan quản lý nhà nước có trách nhiệm cung cấp thông tin cho cơ quan quản lý thuế, cụ thể như sau:

a) Các thông tin cung cấp:

a.1) Bộ Xây dựng và cơ quan quản lý nhà nước về nhà ở cung cấp thông tin về quản lý, sử dụng và sở hữu nhà của tổ chức, hộ gia đình, hộ kinh doanh, cá nhân, cá nhân kinh doanh và cung cấp các thông tin khác quy định tại Luật Quản lý thuế và pháp luật có liên quan.

a.2) Bộ Tài nguyên và Môi trường và cơ quan quản lý nhà nước về đất, tài nguyên cung cấp thông tin về sử dụng đất, thông tin đối với các khoản thu liên quan đến đất đai, tài sản gắn liền với đất, thông tin giấy phép cấp quyền khai thác tài nguyên, sản lượng khai thác trong năm theo từng giấy phép và cung cấp các thông tin khác theo quy định tại Luật Quản lý thuế và pháp luật có liên quan.

a.3) Bộ Công an và các cơ quan quản lý nhà nước trực thuộc cung cấp, trao đổi thông tin liên quan đến đấu tranh phòng, chống tội phạm về thuế; cung cấp thông tin về xuất cảnh, nhập cảnh và thông tin về đăng ký, quản lý phương tiện giao thông của tổ chức, cá nhân và cung cấp các thông tin khác theo quy định tại Luật Quản lý thuế và pháp luật có liên quan.

a.4) Bộ Công Thương và cơ quan quản lý nhà nước về thương mại có trách nhiệm cung cấp thông tin về chính sách quản lý hàng hóa xuất khẩu, nhập khẩu, quá cảnh của Việt Nam và nước ngoài, chuyển khẩu, tạm nhập, tái xuất, tạm xuất, tái nhập, tình hình xử lý vi phạm hành chính trong các lĩnh vực quản lý chuyên ngành; thông tin quản lý thị trường về phòng, chống, xử lý các hành vi kinh doanh hàng hóa nhập lậu; sản xuất, buôn bán hàng giả, hàng cấm, hàng hóa không rõ nguồn gốc xuất xứ; hành vi xâm phạm quyền sở hữu trí tuệ; hành vi vi phạm pháp luật về chất lượng, đo lường, giá, an toàn thực phẩm và gian lận thương mại; hành vi vi phạm pháp luật về bảo vệ quyền lợi người tiêu dùng; hoạt động thương mại điện tử, nhượng quyền thương mại, nội dung thông tin giấy phép hoạt động thương mại điện tử, nhượng quyền thương mại, thông tin liên quan trong quản lý thuế đối với tổ chức, cá nhân có hoạt động thương mại điện tử, nhượng quyền thương mại; thông tin về các hoạt động chống bán phá giá, chống trợ cấp, tự vệ, chống lẩn tránh biện pháp phòng vệ thương mại và cung cấp thông tin khác theo quy định tại Luật Quản lý thuế và pháp luật có liên quan.

a.5) Ngân hàng Nhà nước Việt Nam phối hợp Bộ Tài chính chỉ đạo, hướng dẫn ngân hàng thương mại, tổ chức tín dụng, tổ chức cung ứng dịch vụ trung gian thanh toán được Ngân hàng Nhà nước Việt Nam cấp phép trong việc kết nối, cung cấp thông tin với cơ quan quản lý thuế liên quan đến giao dịch qua ngân hàng của tổ chức, cá nhân và phối hợp với cơ quan quản lý thuế trong thực hiện biện pháp cưỡng chế thuế; phối hợp với Bộ Tài chính và các bộ, ngành có liên quan trong việc thiết lập cơ chế quản lý, giám sát các giao dịch thanh toán xuyên biên giới trong thương mại điện tử, kinh doanh dựa trên nền tảng số và các dịch vụ khác với tổ chức, cá nhân ở Việt Nam; việc thực hiện khấu trừ, nộp thay nghĩa vụ thuế đối với nhà cung cấp ở nước ngoài khi có giao dịch thanh toán giữa nhà cung cấp ở nước ngoài với người mua hàng hóa, dịch vụ ở Việt Nam và cung cấp thông tin khác theo quy định tại Luật Quản lý thuế và pháp luật có liên quan.

a.6) Bộ Thông tin và Truyền thông và cơ quan quản lý nhà nước về hoạt động cung cấp, sử dụng dịch vụ Internet, thông tin trên mạng, trò chơi điện tử trên mạng cung cấp nội dung thông tin giấy phép hoạt động cung cấp, sử dụng dịch vụ Internet, thông tin trên mạng, trò chơi điện tử trên mạng; cung cấp thông tin liên quan đối với hoạt động quảng cáo trên mạng; hoạt động mua bán sản phẩm, dịch vụ công nghệ thông tin trên môi trường mạng, kinh doanh dựa trên nền tảng số; các dịch vụ khác trên mạng và cung cấp thông tin khác theo quy định tại Luật Quản lý thuế và pháp luật có liên quan. Phối hợp với các cơ quan quản lý nhà nước và cơ quan thuế để thực hiện cung cấp thông tin thông qua kết nối mạng trực tuyến, trao đổi dữ liệu điện tử hằng ngày qua hệ thống thông tin người nộp thuế hoặc thông qua cổng thông tin một cửa quốc gia.

a.7) Bộ Giao thông vận tải và cơ quan quản lý nhà nước về hoạt động trong lĩnh vực vận tải hàng hóa, hành khách; đăng ký sở hữu, quyền sử dụng tài sản là phương tiện cung cấp nội dung thông tin giấy phép hoạt động trong lĩnh vực vận tải hàng hóa, hành khách; đăng ký sở hữu, quyền sử dụng tài sản là phương tiện và cung cấp thông tin khác theo quy định tại Luật Quản lý thuế và pháp luật có liên quan.

a.8) Bộ Lao động - Thương binh và Xã hội và cơ quan quản lý nhà nước về hoạt động cho người lao động nước ngoài làm việc ở Việt Nam và người lao động Việt Nam đi làm việc ở nước ngoài cung cấp nội dung thông tin giấy phép hoạt động cho người lao động nước ngoài làm việc ở Việt Nam và người lao động Việt Nam đi làm việc ở nước ngoài và cung cấp thông tin khác theo quy định tại Luật Quản lý thuế và pháp luật có liên quan.

a.9) Bộ Y tế và cơ quan quản lý nhà nước về kinh doanh cơ sở kinh doanh dược, cơ sở khám bệnh, chữa bệnh cung cấp nội dung thông tin giấy phép hoạt động kinh doanh cơ sở kinh doanh dược, cơ sở khám bệnh, chữa bệnh và cung cấp thông tin khác theo quy định tại Luật Quản lý thuế và pháp luật có liên quan.

a.10) Bộ Khoa học và Công nghệ và cơ quan quản lý nhà nước về quyền sở hữu trí tuệ, chuyển giao công nghệ cung cấp thông tin quyền sở hữu trí tuệ, chuyển giao công nghệ ở Việt Nam và nước ngoài theo quy định tại Luật Quản lý thuế và pháp luật có liên quan.

a.11) Cơ quan thanh tra cung cấp thông tin liên quan đến gửi biên bản hoặc kết luận thanh tra việc chấp hành pháp luật thuế của người nộp thuế trong trường hợp trực tiếp thanh tra người nộp thuế theo quy định của Luật Thanh tra và Luật Quản lý thuế.

a.12) Cơ quan kiểm toán cung cấp thông tin, tài liệu liên quan đến việc thực hiện nghĩa vụ thuế của người nộp thuế theo quy định của Luật Kiểm toán nhà nước và Luật Quản lý thuế.

a.13) Cơ quan tòa án, cơ quan trọng tài cung cấp thông tin về bản án, quyết định của tòa án, trọng tài về việc chấm dứt hoạt động của dự án đầu tư, phá sản đối với doanh nghiệp và hợp tác xã và cung cấp thông tin khác theo quy định tại Luật Quản lý thuế và pháp luật có liên quan.

a.14) Tổng cục Thống kê cung cấp thông tin các báo cáo kết quả các cuộc điều tra thống kê liên quan đến người nộp thuế và cơ sở kinh doanh; các báo cáo phân tích chuyên đề liên quan đến người nộp thuế và cơ sở kinh doanh; các thông tin thống kê kinh tế vĩ mô; thông tin thống kê khác liên quan đến người nộp thuế và cơ sở kinh doanh; các Danh mục chuẩn cấp quốc gia và cung cấp thông tin khác theo quy định tại Luật Quản lý thuế và pháp luật có liên quan.

a.15) Cơ quan Bảo hiểm xã hội cung cấp thông tin về số lượng người lao động tham gia các loại bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm tai nạn và số nợ chưa đóng các loại bảo hiểm.

a.16) Ban quản lý khu kinh tế, khu công nghệ cao có trách nhiệm cung cấp thông tin về số tiền thuê đất, thuê mặt nước, tiền sử dụng đất của tổ chức, cá nhân được Nhà nước giao đất, cho thuê đất trong khu kinh tế, khu công nghệ cao phải nộp, đã nộp, còn phải nộp cho cơ quan thuế.

a.17) Cơ quan quản lý nhà nước có khoản nộp ngân sách nhà nước từ bán tài sản trên đất, chuyển nhượng quyền sử dụng đất và từ việc quản lý, sử dụng, khai thác tài sản công vào mục đích kinh doanh, cho thuê, liên doanh, liên kết, sau khi thực hiện nghĩa vụ thuế, phí, lệ phí theo quy định của Luật Quản lý tài sản công có trách nhiệm cung cấp thông tin liên quan khoản nộp ngân sách nhà nước.

a.18) Cơ quan khác của nhà nước có liên quan đến người nộp thuế có trách nhiệm cung cấp thông tin của người nộp thuế theo yêu cầu theo quy định tại Luật Quản lý thuế và pháp luật có liên quan.

b) Hình thức cung cấp thông tin: Theo phương thức điện tử hoặc giấy.

c) Bộ Tài chính chủ trì, các bộ, ngành và cơ quan quản lý nhà nước theo quy định tại điểm a khoản này có trách nhiệm phối hợp với Bộ Tài chính để xây dựng Quy chế trao đổi, cung cấp thông tin và phối hợp công tác giữa Bộ Tài chính với từng đơn vị để quy định nội dung, thời hạn, hình thức cung cấp thông tin.

1. Tổ chức kinh doanh dịch vụ làm thủ tục về thuế, dịch vụ kế toán; tổ chức nhận ủy thác xuất khẩu, nhập khẩu; người được ủy quyền, bảo lãnh và nộp thuế thay cho người nộp thuế; công ty kiểm toán độc lập có trách nhiệm cung cấp thông tin liên quan đến thỏa thuận với người nộp thuế và tài liệu làm căn cứ xác định nghĩa vụ thuế theo quy định tại Luật Quản lý thuế và pháp luật có liên quan khi có yêu cầu bằng văn bản của cơ quan quản lý thuế.

2. Các tổ chức, cá nhân là đối tác kinh doanh hoặc khách hàng của người nộp thuế có trách nhiệm cung cấp thông tin liên quan đến người nộp thuế theo quy định tại Luật Quản lý thuế và pháp luật có liên quan khi có yêu cầu bằng văn bản của cơ quan quản lý thuế.

3. Phòng Thương mại và Công nghiệp Việt Nam có trách nhiệm cung cấp thông tin liên quan đến việc cấp giấy chứng nhận xuất xứ hàng hóa xuất khẩu của Việt Nam ra nước ngoài theo định kỳ hàng tháng và chậm nhất ngày 5 đầu tháng sau.

4. Tổ chức, cá nhân chi trả thu nhập có trách nhiệm cung cấp thông tin về chi trả thu nhập và số tiền thuế khấu trừ của người nộp thuế khi quyết toán thuế năm hoặc khi có yêu cầu của cơ quan quản lý thuế.

5. Cơ quan có thẩm quyền chịu trách nhiệm cung cấp thông tin trước khi bán đấu giá về hàng hóa có nguồn gốc nhập khẩu thuộc đối tượng miễn thuế, không chịu thuế cho cơ quan hải quan để thực hiện ấn định thuế.

6. Các tổ chức, cá nhân khác có trách nhiệm cung cấp thông tin theo quy định tại Luật Quản lý thuế và pháp luật có liên quan.

7. Đối với thông tin cung cấp theo yêu cầu bằng văn bản của cơ quan quản lý thuế, tổ chức, cá nhân có trách nhiệm cung cấp thông tin cho cơ quan quản lý thuế chậm nhất trong thời hạn 10 ngày, kể từ ngày nhận được văn bản yêu cầu cung cấp thông tin của cơ quan quản lý thuế.Bổ sung

1. Khi cơ quan quản lý thuế yêu cầu cơ quan quản lý nhà nước, tổ chức, cá nhân có trách nhiệm cung cấp thông tin theo quy định tại Điều 15 và khoản 2, khoản 4 Điều 98 Luật Quản lý thuế thì cơ quan quản lý nhà nước, tổ chức, cá nhân phải cung cấp đầy đủ, đúng thời hạn theo nội dung yêu cầu của cơ quan quản lý thuế.

2. Các cơ quan quản lý nhà nước, tổ chức, cá nhân phải chịu trách nhiệm về việc không cung cấp thông tin đúng thời hạn hoặc cung cấp thông tin không đầy đủ khi cơ quan quản lý thuế có yêu cầu làm ảnh hưởng đến việc xác định nghĩa vụ thuế hoặc thời gian giải quyết hoàn thuế, miễn, giảm thuế của người nộp thuế trong trường hợp phát sinh việc bồi thường cho người nộp thuế theo quy định tại khoản 2 Điều 61 và khoản 3 Điều 75 Luật Quản lý thuế.

1. Cơ quan quản lý thuế công khai thông tin về người nộp thuế trong các trường hợp sau:

a) Trốn thuế, tiếp tay cho hành vi trốn thuế, chiếm đoạt tiền thuế, vi phạm pháp luật về thuế rồi bỏ trốn khỏi trụ sở kinh doanh; phát hành, sử dụng bất hợp pháp hóa đơn.

b) Không nộp hồ sơ khai thuế sau 90 ngày, kể từ ngày hết thời hạn nộp hồ sơ khai thuế theo quy định của pháp luật thuế hiện hành.

c) Ngừng hoạt động, chưa hoàn thành thủ tục chấm dứt hiệu lực mã số thuế, không hoạt động tại địa chỉ đã đăng ký.

d) Các hành vi vi phạm pháp luật về thuế của người nộp thuế làm ảnh hưởng đến quyền lợi và nghĩa vụ thuế của tổ chức, cá nhân khác.

đ) Không thực hiện các yêu cầu của cơ quan quản lý thuế theo quy định của pháp luật như: Từ chối không cung cấp thông tin tài liệu cho cơ quan quản lý thuế, không chấp hành quyết định kiểm tra, thanh tra và các yêu cầu khác của cơ quan quản lý thuế theo quy định của pháp luật.

e) Chống, ngăn cản công chức thuế, công chức hải quan thi hành công vụ.

g) Quá 90 ngày kể từ ngày hết thời hạn nộp thuế và các khoản thu khác thuộc ngân sách nhà nước hoặc hết thời hạn chấp hành các quyết định hành chính về quản lý thuế mà người nộp thuế hoặc người bảo lãnh không tự nguyện chấp hành.

h) Cá nhân, tổ chức không chấp hành các quyết định hành chính về quản lý thuế mà có hành vi phát tán tài sản, bỏ trốn.

i) Các thông tin khác được công khai theo quy định của pháp luật.

2. Nội dung và hình thức công khai

a) Nội dung công khai

Thông tin công khai bao gồm: Mã số thuế, tên người nộp thuế, địa chỉ, lý do công khai. Tùy theo từng trường hợp cụ thể cơ quan quản lý thuế có thể công khai chi tiết thêm một số thông tin liên quan của người nộp thuế.

b.1) Đăng tải trên cổng thông tin điện tử của cơ quan quản lý thuế, trang thông tin điện tử của cơ quan quản lý thuế các cấp;

b.2) Công khai trên phương tiện thông tin đại chúng;

b.3) Niêm yết tại trụ sở cơ quan quản lý thuế;

b.4) Thông qua việc tiếp công dân, họp báo, thông cáo báo chí, hoạt động của người phát ngôn của cơ quan quản lý thuế các cấp theo quy định của pháp luật;

b.5) Các hình thức công khai khác theo các quy định có liên quan.

3. Thẩm quyền công khai thông tin

a) Thủ trưởng cơ quan quản lý thuế quản lý trực tiếp người nộp thuế hoặc cơ quan quản lý thuế nơi quản lý khoản thu ngân sách nhà nước căn cứ tình hình thực tế và công tác quản lý thuế trên địa bàn, để quyết định việc lựa chọn các trường hợp công khai thông tin người nộp thuế có vi phạm theo quy định tại khoản 1 Điều này.

b) Trước khi công khai thông tin người nộp thuế, cơ quan quản lý thuế phải thực hiện rà soát, đối chiếu để đảm bảo tính chính xác thông tin công khai. Thủ trưởng cơ quan quản lý thuế chịu trách nhiệm tính chính xác của thông tin công khai. Trường hợp thông tin công khai không chính xác, Thủ trưởng cơ quan quản lý thuế thực hiện đính chính thông tin và phải công khai nội dung đã đính chính theo hình thức công khai quy định tại điểm b khoản 2 Điều này.

1. Nhiệm vụ, quyền hạn của ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán trong việc thực hiện thu nộp thuế và các khoản thu khác thuộc ngân sách nhà nước:

a) Nhiệm vụ của các ngân hàng thương mại trong việc thực hiện thu nộp thuế và các khoản thu khác thuộc ngân sách nhà nước

a.1) Thực hiện các quy định về thu tiền thuế và các khoản thu khác thuộc ngân sách nhà nước theo quy định tại Điều 56 Luật Quản lý thuế và Nghị định số 11/2020/NĐ-CP ngày 20 tháng 01 năm 2020 của Chính phủ quy định về thủ tục hành chính thuộc lĩnh vực Kho bạc Nhà nước.

a.2) Theo yêu cầu của người nộp thuế và khoản thu khác thuộc ngân sách nhà nước, ngân hàng thương mại lập hoặc hướng dẫn người nộp thuế lập chứng từ nộp tiền vào ngân sách nhà nước, trong đó xác định rõ thông tin về người nộp thuế, ngày nộp thuế, số tiền nộp ngân sách nhà nước theo quy định tại Nghị định số 11/2020/NĐ-CP ngày 20 tháng 01 năm 2020 của Chính phủ.

a.3) Thực hiện chuyển đầy đủ số tiền thuế và các khoản thu khác thuộc ngân sách nhà nước vào tài khoản của Kho bạc Nhà nước mở tại ngân hàng thương mại, ngân hàng nhà nước theo quy định tại Nghị định số 11/2020/NĐ-CP ngày 20 tháng 01 năm 2020 của Chính phủ trong ngày giao dịch. Trường hợp không thể hoàn tất thủ tục trong ngày giao dịch, ngân hàng thương mại thực hiện chuyển trước 10 giờ ngày giao dịch tiếp theo.

a.4) Đối với số tiền thuế và khoản thu ngân sách nhà nước chậm nộp hoặc nộp không đầy đủ vào ngân sách nhà nước do lỗi của ngân hàng thương mại thì ngân hàng thương mại phải chịu trách nhiệm thanh toán tiền chậm nộp theo quy định của Luật Quản lý thuế.

a.5) Ngân hàng thương mại thực hiện thông báo, tra soát đến các đơn vị liên quan để xử lý đối với các trường hợp sai sót theo quy định và không được hoàn trả số tiền thuế đã nộp cho người nộp thuế nếu đã truyền thông tin cho Kho bạc Nhà nước. Riêng ngân hàng thương mại nơi Kho bạc Nhà nước mở tài khoản thực hiện đối chiếu với Kho bạc Nhà nước về chứng từ nộp tiền vào ngân sách.

b) Đối với ngân hàng thương mại đã tham gia kết nối với Cổng thông tin điện tử của cơ quan quản lý thuế ngoài các nhiệm vụ quy định tại điểm a khoản này còn thực hiện các nhiệm vụ, quyền hạn sau:

b.1) Hướng dẫn người nộp thuế kê khai các thông tin nộp thuế trên chứng từ nộp ngân sách nhà nước. Truyền đầy đủ thông tin trên chứng từ nộp ngân sách nhà nước đã cấp cho người nộp thuế, cho cơ quan quản lý thuế thông qua Cổng thông tin điện tử của cơ quan quản lý thuế.

b.2) Truy vấn thông tin theo mã định danh khoản thu tại Cổng thông tin điện tử của cơ quan quản lý thuế để ghi trên chứng từ nộp tiền vào ngân sách nhà nước. Không được hủy lệnh chuyển tiền khi thông tin nộp thuế đã được chuyển đến Cổng thông tin điện tử của cơ quan quản lý thuế.

b.3) Xây dựng hệ thống công nghệ thông tin đáp ứng chuẩn thông điệp dữ liệu trao đổi thông tin theo đúng định dạng các thông điệp cơ quan quản lý thuế ban hành. Bảo mật và chỉ sử dụng thông tin thu nộp ngân sách nhà nước của người nộp thuế, người khai hải quan do cơ quan quản lý thuế cung cấp trên Cổng thông tin điện tử của cơ quan quản lý thuế để thực hiện thu ngân sách nhà nước.

c) Các tổ chức cung ứng dịch vụ trung gian thanh toán theo từng chức năng, nhiệm vụ của mình có trách nhiệm thực hiện một hoặc một số nhiệm vụ, quyền hạn theo quy định tại điểm a, điểm b khoản này.

2. Ngân hàng thương mại có trách nhiệm cung cấp các thông tin về tài khoản thanh toán của người nộp thuế mở tại ngân hàng cho cơ quan quản lý thuế như sau:

a) Theo đề nghị của cơ quan quản lý thuế, ngân hàng thương mại cung cấp thông tin tài khoản thanh toán của từng người nộp thuế bao gồm: tên chủ tài khoản, số hiệu tài khoản theo Mã số thuế đã được cơ quan quản lý thuế cấp, ngày mở tài khoản, ngày đóng tài khoản.

b) Việc cung cấp thông tin về tài khoản theo điểm a khoản này được thực hiện lần đầu trong thời gian 90 ngày kể từ ngày Nghị định này có hiệu lực thi hành. Việc cập nhật các thông tin về tài khoản được thực hiện hàng tháng trong 10 ngày của tháng kế tiếp. Phương thức cung cấp thông tin được thực hiện dưới hình thức điện tử.

c) Ngân hàng thương mại cung cấp thông tin giao dịch qua tài khoản, số dư tài khoản, số liệu giao dịch theo đề nghị của Thủ trưởng cơ quan quản lý thuế để phục vụ cho mục đích thanh tra, kiểm tra xác định nghĩa vụ thuế phải nộp và thực hiện các biện pháp cưỡng chế thi hành quyết định hành chính về quản lý thuế theo quy định của pháp luật về thuế.

d) Cơ quan quản lý thuế có trách nhiệm bảo mật thông tin và hoàn toàn chịu trách nhiệm về sự an toàn của thông tin theo quy định của Luật Quản lý thuế và quy định của pháp luật có liên quan.

3. Khấu trừ, nộp thay nghĩa vụ thuế phải nộp của nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam có hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số với tổ chức, cá nhân ở Việt Nam (sau đây gọi là nhà cung cấp ở nước ngoài) theo quy định tại khoản 3 Điều 27 Luật Quản lý thuế như sau:

a) Nhà cung cấp ở nước ngoài chưa thực hiện đăng ký, kê khai, nộp thuế thì ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán thực hiện khấu trừ, nộp thay nghĩa vụ thuế theo quy định của pháp luật thuế đối với từng sản phẩm hàng hóa, dịch vụ mà người mua là cá nhân ở Việt Nam thanh toán cho nhà cung cấp ở nước ngoài liên quan đến hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số.

b) Tổng cục Thuế phối hợp với cơ quan có liên quan xác định, công bố tên, địa chỉ website của nhà cung cấp ở nước ngoài chưa thực hiện đáng ký, kê khai, nộp thuế mà người mua hàng hóa, dịch vụ có thực hiện giao dịch. Trên cơ sở đó, Tổng cục Thuế thông báo tên, địa chỉ website của nhà cung cấp ở nước ngoài cho ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán để các đơn vị này xác định tài khoản giao dịch của nhà cung cấp ở nước ngoài và thực hiện khấu trừ, nộp thay nghĩa vụ thuế đối với các giao dịch của người mua là cá nhân ở Việt Nam thanh toán cho tài khoản giao dịch của nhà cung cấp ở nước ngoài.

c) Trường hợp cá nhân có mua hàng hóa, dịch vụ của nhà cung cấp nước ngoài có thanh toán bằng thẻ hoặc các hình thức khác mà ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán không thể thực hiện khấu trừ, nộp thay thì ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán có trách nhiệm theo dõi số tiền chuyển cho các nhà cung cấp ở nước ngoài và định kỳ hàng tháng gửi về Tổng cục Thuế theo mẫu do Bộ trưởng Bộ Tài chính ban hành.

d) Hàng tháng ngân hàng thương mại, tổ chức cung ứng dịch vụ trung gian thanh toán có trách nhiệm kê khai, nộp vào ngân sách nhà nước số tiền đã khấu trừ, nộp thay nghĩa vụ thuế phải nộp của nhà cung cấp ở nước ngoài theo mẫu do Bộ trưởng Bộ Tài chính ban hành.

4. Trích tiền để nộp thuế từ tài khoản của người nộp thuế, phong tỏa tài khoản của người nộp thuế bị cưỡng chế thi hành quyết định hành chính về quản lý thuế theo đề nghị của cơ quan quản lý thuế thực hiện theo quy định tại khoản 4 Điều 31 Nghị định này.

5. Trường hợp người nộp thuế có bảo lãnh về tiền thuế, tiền chậm nộp, tiền phạt và các khoản thu khác thuộc ngân sách nhà nước theo quy định của Luật Quản lý thuế nhưng người nộp thuế không nộp đúng thời hạn thì ngân hàng bảo lãnh phải chịu trách nhiệm nộp tiền thuế, tiền chậm nộp, tiền phạt và các khoản thu khác thuộc ngân sách nhà nước thay cho người nộp thuế trong phạm vi bảo lãnh. Trường hợp quá 90 ngày kể từ ngày hết thời hạn nộp tiền thuế nợ theo văn bản chấp thuận của cơ quan quản lý thuế mà người nộp thuế chưa nộp đủ vào ngân sách nhà nước thì bên bảo lãnh bị cưỡng chế đối với số tiền trong phạm vi bảo lãnh theo quy định của Luật Quản lý thuế.

6. Hàng hóa nhập khẩu thuộc đối tượng miễn thuế, không chịu thuế, người nộp thuế cầm cố, thế chấp để làm tài sản bảo đảm các khoản vay nhưng ngân hàng thương mại phải xử lý tài sản cầm cố, thế chấp theo quy định của pháp luật để thu hồi nợ thì ngân hàng thương mại cung cấp thông tin về hàng hóa cầm cố, thế chấp cho cơ quan hải quan để thực hiện ấn định thuế, ngân hàng thương mại có trách nhiệm nộp thuế thay cho người nộp thuế theo quyết định ấn định thuế của cơ quan hải quan.

RESPONSIBILITY FOR PROVISION OF INFORMATION, PUBLISHING OF INFORMATION ABOUT TAXPAYERS; DUTIES AND ENTITLEMENTS OF COMMERCIAL BANKS

Article 26. Responsibility of regulatory authorities to provide information

1. Regulatory authorities shall provide information about taxpayers to tax authorities in the following cases:

a) Business registration authorities and cooperative registration authorities shall send tax authorities electronic information about establishment, suspension, resumption, revocation of certificates of enterprise registration and certificates of cooperative registration; restoration of legal status after the certificate is revoked; dissolution, bankruptcy, penalties for enterprise/cooperative registration-related offences within 01 working day or the next working days from the day on which information is updated on the National Enterprise Registration Information System.

b) Competent regulatory authorities other than the authorities specified in Point a of this Clause) shall electronic information about establishment, suspension, resumption, revocation of certificates of business registration, practicing certificates, establishment and operation licenses and certificates of investment; restoration of legal status after the taxpayer’s certificate or license is revoked to Departments of Taxation of the provinces where the taxpayers are headquartered within 01 working day or the next working days from the day on which information is updated on the sending authority’s system, or within 07 working days if information cannot be sent electronically.

2. Provision of information for tax authorities by other regulatory authorities:

a) Information to be provided:

a.1) The Ministry of Construction and housing authorities shall provide information about management, use and ownership of organizations, households, household businesses, individuals, individual businesses and other information specified in the Law on Tax Administration and relevant laws.

a.2) The Ministry of Natural Resources and Environment, land and resources authorities shall provide information about land use, revenues from land and property on land, licensing resource extraction, annual production of each license and other information specified in the Law on Tax Administration and relevant laws.

a.3) The Ministry of Public Security and affiliated authorities shall provide and exchange information about tax-related crimes; exit, entry; registration and management of vehicles and other information specified in the Law on Tax Administration and relevant laws.

a.4) The Ministry of Industry and Trade and trade authorities shall provide information about policies on management of exports, imports and transit goods of Vietnam and other countries; merchanting trade, temporary import, temporary export, imposition of administrative penalties; actions against smuggling; producing and trading counterfeit goods, banned goods, goods of unclear origins, infringement upon intellectual property rights; violations against regulations of law on quality, measurement, pricing, food safety, trade frauds; violations against regulations of law on consumer protection; e-commerce, franchising, content of e-commerce and franchising licenses; information about anti-dumping, anti-subsidy, safeguard activities, prevention of evasion of trade remedies and other information specified in the Law on Tax Administration and relevant laws.

a.5) State Bank of Vietnam (SBV)shall cooperate with the Ministry of Finance in instructing commercial banks, credit institutions, payment service providers licensed by SBV to connect to and provide information for tax authorities about transactions of organizations and individuals; cooperate with tax authorities in tax enforcement; cooperate with the Ministry of Finance, relevant Ministries and central authorities in establishing a mechanism for management and supervision of cross-border payments in e-commerce, digital trade and other services with organizations and individuals in Vietnam; deduction and payment of tax on behalf of overseas suppliers when receiving payments from buyers in Vietnam; and other information specified in the Law on Tax Administration and relevant laws.

a.6) The Ministry of Information and Communications and authorities in charge of state management of Internet service provision, online information and online video games shall provide information about licenses for provisions of Internet services, online information and online video games; relevant information about online advertising; online sale of information technology products, digital trade; other online services; and other information specified in the Law on Tax Administration and relevant laws; cooperate with other authorities and tax authorities in providing information through online network, daily electronic information exchange through the taxpayer information system or National Single-window Information Portal.

a.7) The Ministry of Transport, regulatory authorities responsible for state management of cargo and passenger transport and vehicle registration shall provide information about licenses for cargo and passenger transport; registration of right to ownership and enjoyment of vehicles, and other information specified in the Law on Tax Administration and relevant laws.

a.8) The Ministry of Labor, War Invalid and Social Affairs and regulatory authorities responsible for state management of foreign workers in Vietnam and Vietnamese guest workers shall provide information about licenses for foreign workers and Vietnamese guest workers, and other information specified in the Law on Tax Administration and relevant laws.

a.9) The Ministry of Health and regulatory authorities responsible for state management of pharmacies, medical examination and treatment facilities shall provide information about their licenses and other information specified in the Law on Tax Administration and relevant laws.

a.10) The Ministry of Science and Technology, intellectual property right and technology transfer authorities shall provide information about intellectual property rights and technology transfer in Vietnam in accordance with the Law on Tax Administration and relevant laws.

a.11) Inspection authorities shall provide information about the results of inspection of taxpayers' compliance to tax laws in accordance with the Law on Inspection and the Law on Tax Administration.

a.12) Audit authorities shall provide information and documents about taxpayers’ fulfillment of their tax obligations in accordance with the Law on State Audit and the Law on Tax Administration.

a.13) The courts and arbitral tribunals shall provide information about court judgments, court decisions and arbitral decisions on termination of investment projects, bankruptcy of enterprises and cooperatives, and other information specified in the Law on Tax Administration and relevant laws.

a.14) General Statistics Office of Vietnam shall provide statistics about taxpayers and business establishments; analytical reports on taxpayers and business establishments; macroeconomic statistics; other statistical information about taxpayers and business establishments; national lists; other information specified in the Law on Tax Administration and relevant laws.

a.15) Social insurance authorities shall provide information about quantity of employees participating in social insurance, health insurance, accident insurance and unpaid premiums.

a.16) Management boards of economic zones and hi-tech zones shall provide tax authorities with information about land rents, water surface rents, land levy payable, paid and unpaid by organizations and individuals to which land in economic zones and hi-tech zones is allocated or leased out by the State.

a.17) Authorities having revenues from sale of property on land, transfer of LUR; management, use, operation of public property for commercial purposes, lease or association shall provide information about the amounts payable by them to state budget.

a.18) Other authorities that are relevant to taxpayers shall provide information about taxpayers when requested in accordance with the Law on Tax Administration and relevant laws.

b) Information may be provided electronically or as physical documents.

c) The Ministry of Finance shall be in charge and cooperate with other Ministries, central authorities and regulatory authorities mentioned in Point a of this Clause in developing the regulations on exchange and provision of information and cooperation between the Ministry of Finance with each unit.

Article 27. Responsibility of relevant organizations and individuals to provide information

1. Providers of tax and accounting services; export and import trustees; persons authorized to pay tax on behalf of taxpayers, tax payment guarantors; independent audit companies shall provide information about their agreements with the taxpayers and documents as the basis for determination of tax obligations as prescribed by the Law on Tax Administration and relevant laws when requested in writing by tax authorities.

2. Organizations and individuals that are business partners or customers of taxpayers shall provide information about the taxpayers in accordance with the Law on Tax Administration and relevant laws when requested in writing by tax authorities.

3. Vietnam Chamber of Commerce and Industry shall provide monthly information about issuance of Certificates of Origin to exports of Vietnam by the 5th of the next month.

4. Income payers shall provide information about paid income and deducted tax when preparing annual tax finalization dossiers or requested by tax authorities.

5. Competent authorities shall provide information before auction of imported goods that are exempt from tax or not subject to tax for customs authorities, which will impose tax liability.

6. Other organizations and individuals shall provide information in accordance with the Law on Tax Administration and relevant laws.

7. When the tax authority makes a written request for information, the requested party shall provide the information within 10 days from the receipt of such request.

Article 28. Responsibility of regulatory authorities, organizations and individuals for information provision

1. When requested by tax authorities, regulatory authorities, organizations and individuals shall fully and punctually provide information in accordance with Article 15, Clause 2 and Clause 4 Article 98 of the Law on Tax Administration.

2. If information is not punctually and adequately provided when requested by the tax authority in a manner that affects the determination of tax obligations or timely processing of the taxpayer’s application for tax refund or tax remission, the requested party shall be held responsible for the damage incurred by the taxpayer in accordance with Clause 2 Article 61 and Clause 3 Article 75 of the Law on Tax Administration.

Article 29. Publishing of information about taxpayers

1. Information about a taxpayer will be published by the tax authority in the following cases:

a) The taxpayer commits tax evasion; assists in tax evasion, tax appropriation, tax offences and abandons the business location; illegally issues or uses invoices.

b) The taxpayer fails to submit the tax declaration dossier within 90 days from the submission deadline prescribed by applicable tax laws.

c) The taxpayer’s business is suspended; the taxpayer has not completed procedures for invalidated of taxpayer identification number (TIN); is not operating at the registered address.

d) The taxpayer commits a tax offence that affects tax-related rights and obligations of another organization or individual.

dd) The taxpayer fails to comply with requests of tax authorities such as: Refuses to provide information and documents for tax authorities; fails to comply with inspection decision and other requests of tax authorities.

e) The taxpayer resists, obstructs tax officials or customs officials from performing their duties.

g) The taxpayer fails to pay tax and other amounts to state budget within 90 days from the deadline for payment or implementation of the tax decision.

h) The taxpayer conceals and disguises assets; absconds instead of implementing tax decisions.

i) Other information prescribed by law.

2. Published information and publishing method

a) Published information

The taxpayer’s TIN, name, address, reasons for information publishing. The tax authority may publish other relevant information on a case-by-case basis.

b) Information publishing methods:

b.1) Publishing information on websites or web portals of tax authorities

b.2) Publishing information through mass media;

b.3) Posting at premises of tax authorities;

b.4) Providing information through citizen reception, press conferences, press releases, spokespersons of tax authorities as prescribed by law.

b.5) Other methods prescribed by relevant regulations.

3. Authority to publish information

a) The head of the supervisory tax authority of the taxpayer or the tax authority responsible for management of the state budget revenues shall decide publishing of information about the taxpayer in accordance with Clause 1 of this Article.

b) Before publishing information about the taxpayer, the tax authority shall make sure the information is accurate. The head of the tax authority shall be responsible for the accuracy of published information. In case published information is inaccurate, the head of the tax authority shall rectify the information using the methods specified in Point b Clause 2 of this Article.

Article 30. Duties and entitlements of commercial banks and payment service providers (PSPs)

1. Duties and entitlements of commercial banks and payment service providers (PSPs) in collecting and transferring taxes and other amounts to state budget:

a) Duties of commercial banks in collecting and transferring taxes and other amounts to state budget:

a.1) Implement regulations on collecting taxes and other amounts in Article 56 of the Law on Tax Administration and the Government’s Decree No. 11/2020/ND-CP dated January 20, 2020 on state treasury-related administrative procedures (hereinafter referred to as “Decree No. 11/2020/ND-CP”).

a.2) Prepare or instruct taxpayers to prepare orders of payment to state budget, which must contain information about the taxpayer, date of payment and paid amount according to Decree No. 11/2020/ND-CP.

a.3) Fully transfer the collected taxes and other amounts to accounts of State Treasury opened at the commercial banks and State Bank of Vietnam according to Decree No. 11/2020/ND-CP within the payment date. If these amounts cannot be transferred within the day, they must be transferred by 10 am of the next working day.

a.4) If the collected amounts are not fully and punctually transferred to state budget through the commercial bank’s fault, the commercial bank shall pay late payment interest in accordance with the Law on Tax Administration.

a.5) In case of errors, the commercial bank shall send notices to relevant units and must not return the paid tax to the taxpayer if information has been transmitted to State Treasury. The commercial bank where the State Treasury’s account is opened shall compare payment documents with those of the State Treasury.

b) The commercial bank has agreed to connect to the tax authority’s web portal also has the following duties and entitlements in addition to the duties mentioned in Point a of this Clause:

b.1) Instruct taxpayers to declare tax payment information on payment orders. Fully transmit information on these payment orders to tax authorities through their web portals.

b.2) Obtain the corresponding codes of these amounts on the tax authority’s web portal and write them on the payment orders. Do no cancel a payment order after payment information has been transmitted to the tax authority’s web portal.

b.3) Develop an information technology system that is suitable for the information exchange standards and formats established by tax authorities. Protect the confidentiality of information. Only use information about payments by taxpayers and customs declarants provided by tax authorities on their web portals for collection purposes.

c) PSPs, within the scope of their operation, shall perform one or some of the duties and entitlements specified in Point a and Point b of this Clause.

2. Commercial banks shall provide information about taxpayers’ checking accounts opened at the banks for tax authorities as follows:

a) At the request of tax authorities, commercial banks shall provide information about checking accounts of each taxpayer, including: account holder's name, account number according to TIN issued by the tax authority, account opening date, account closing date.

b) The information mentioned in Point a of this Clause shall be provided within 90 days from the effective date of this Decree. Update to this information shall be monthly updated within 10 days of the next month. Information shall be provided electronically.

c) Commercial banks shall provide information about account transactions, account balance, transaction data at the request of the head of the tax authority for the purposes of tax inspection and tax enforcement.

d) Tax authorities shall protect and be responsible for the confidentiality of the information provided as prescribed by the Law on Tax Administration and relevant laws.

3. Deduct and pay tax on behalf of overseas suppliers that do not have permanent establishments in Vietnam and participate in e-commerce or digital trade with other organizations and individuals in Vietnam (hereinafter referred to as “overseas suppliers") in accordance with Clause 3 Article 27 of the Law on Tax Administration. To be specific:

a) If the overseas supplier has not registered, declared and paid tax, the commercial bank or PSP shall deduct and pay tax on behalf of the overseas supplier on each product and service paid for by individuals in Vietnam through e-commerce or digital trade activities.

b) General Department of Taxation shall cooperate with relevant authorities in finding and publishing names and websites of overseas suppliers that have not registered, declared and paid tax on goods and services paid for by individuals in Vietnam. General Department of Taxation shall provide these names and websites for commercial banks and PSPs, which will deduct tax from the transaction accounts of these overseas supplies.

c) In case goods and services of the overseas supplier are paid for by card or other methods that cause the commercial bank or PSP to be unable to deduct tax, the commercial bank or PSP shall monitor the amounts transferred to overseas supplier and send monthly reports to General Department of Taxation using the set form provided by the Minister of Finance.

d) Commercial banks and PSPs shall monthly declare and transfer the deducted tax payable by overseas suppliers to state budget using the set form provided by the Minister of Finance.

4. Deduct tax from taxpayers’ accounts; freeze accounts of taxpayers against whom tax decisions are enforced at the request of tax authorities in accordance with Clause 4 Article 31 of this Decree.

5. In case the taxpayer has a bank guarantee for the payment of tax, late payment interest, fines and other amounts and fails to pay these amounts on schedule, the bank (guarantor) shall pay these amounts. if the taxpayer fails to pay these amounts within 90 days from the tax debt payment deadline specified in the written approval of the tax authority, the guarantor may enforce the collection of these amounts in accordance with the Law on Tax Administration.

6. In case imports are exempt from tax or not subject to, pledged by the taxpayer as collateral for loans and have to be liquidated by the commercial bank to recover debts, the commercial bank shall provide information about the collateral for the customs authority to impose tax liability, which will be paid by the commercial bank on behalf of the taxpayer.

Văn bản liên quan

Cập nhật

Điều 4. Quản lý thuế đối với người nộp thuế trong thời gian tạm ngừng hoạt động, kinh doanh

Điều 5. Quản lý thu các khoản thu khác thuộc ngân sách nhà nước

Điều 11. Địa điểm nộp hồ sơ khai thuế

Điều 13. Các trường hợp cơ quan quản lý thuế tính thuế, thông báo nộp thuế

Điều 14. Trường hợp ấn định thuế

Điều 17. Ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu

Điều 23. Thủ tục, hồ sơ, thời gian khoanh nợ

Điều 28. Trách nhiệm của cơ quan quản lý nhà nước, tổ chức, cá nhân trong việc cung cấp thông tin

Điều 32. Cưỡng chế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập

Điều 33. Cưỡng chế bằng biện pháp dừng làm thủ tục hải quan đối với hàng hóa xuất khẩu, nhập khẩu

Điều 34. Cưỡng chế bằng biện pháp ngừng sử dụng hóa đơn

Điều 35. Cưỡng chế bằng biện pháp kê biên tài sản, bán đấu giá tài sản kê biên

Bài viết liên quan

Tự đăng ký mã số thuế trực tiếp ở đâu mới nhất 2025

Tự đăng ký mã số thuế trực tiếp ở đâu mới nhất 2025

Tự đăng ký mã số thuế là một bước quan trọng đối với các cá nhân và tổ chức khi bắt đầu hoạt động kinh doanh hoặc có nghĩa vụ thuế. Việc đăng ký mã số thuế trực tiếp giúp các doanh nghiệp và cá nhân thực hiện nghĩa vụ thuế một cách hợp pháp và minh bạch. Năm 2025, với sự cải tiến trong hệ thống quản lý thuế, người dân có thể dễ dàng thực hiện việc đăng ký mã số thuế thông qua nhiều kênh khác nhau. Trong bài viết này, chúng ta sẽ cùng tìm hiểu về quy trình, các bước và địa điểm tự đăng ký mã số thuế trực tiếp mới nhất, giúp bạn thực hiện thủ tục này nhanh chóng và đúng quy định. 16/12/2024Thời hạn nộp tờ khai thuế sử dụng đất phi nông nghiệp? Mức phạt chậm nộp tờ khai thuế đất phi nông nghiệp.

Thời hạn nộp tờ khai thuế sử dụng đất phi nông nghiệp? Mức phạt chậm nộp tờ khai thuế đất phi nông nghiệp.

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy thời hạn nộp tờ khai thuế sử dụng đất phi nông nghiệp? Mức phạt chậm nộp tờ khai thuế đất phi nông nghiệp? Bài viết sau đây sẽ làm rõ về các vấn đề này. 09/12/2024Nộp tờ khai thuế đất phi nông nghiệp ở đâu? Nộp qua mạng được không?

Nộp tờ khai thuế đất phi nông nghiệp ở đâu? Nộp qua mạng được không?

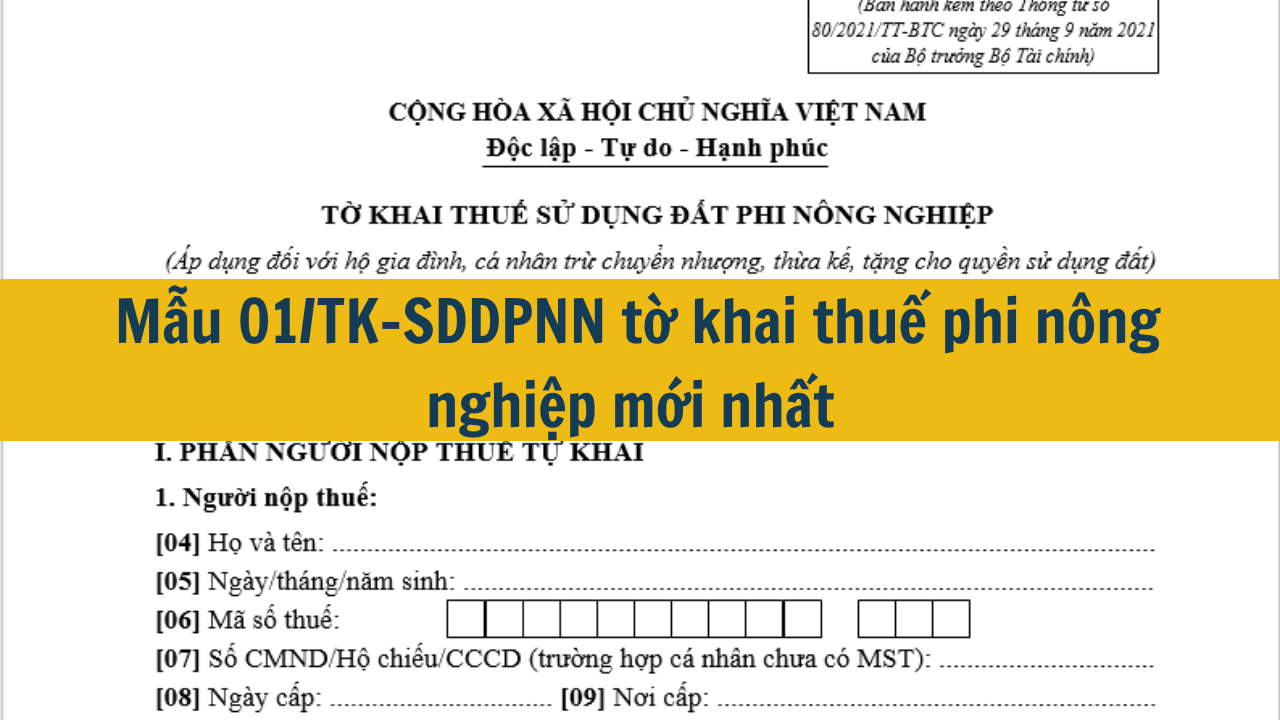

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy nộp tờ khai thuế đất phi nông nghiệp ở đâu? Nộp qua mạng được không? Bài viết sau đây sẽ làm rõ về các vấn đề này. 09/12/2024Mẫu 01/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Mẫu 01/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy mẫu 01/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025? Bài viết sau đây sẽ làm rõ về các vấn đề này. 09/12/2024Mẫu 02/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

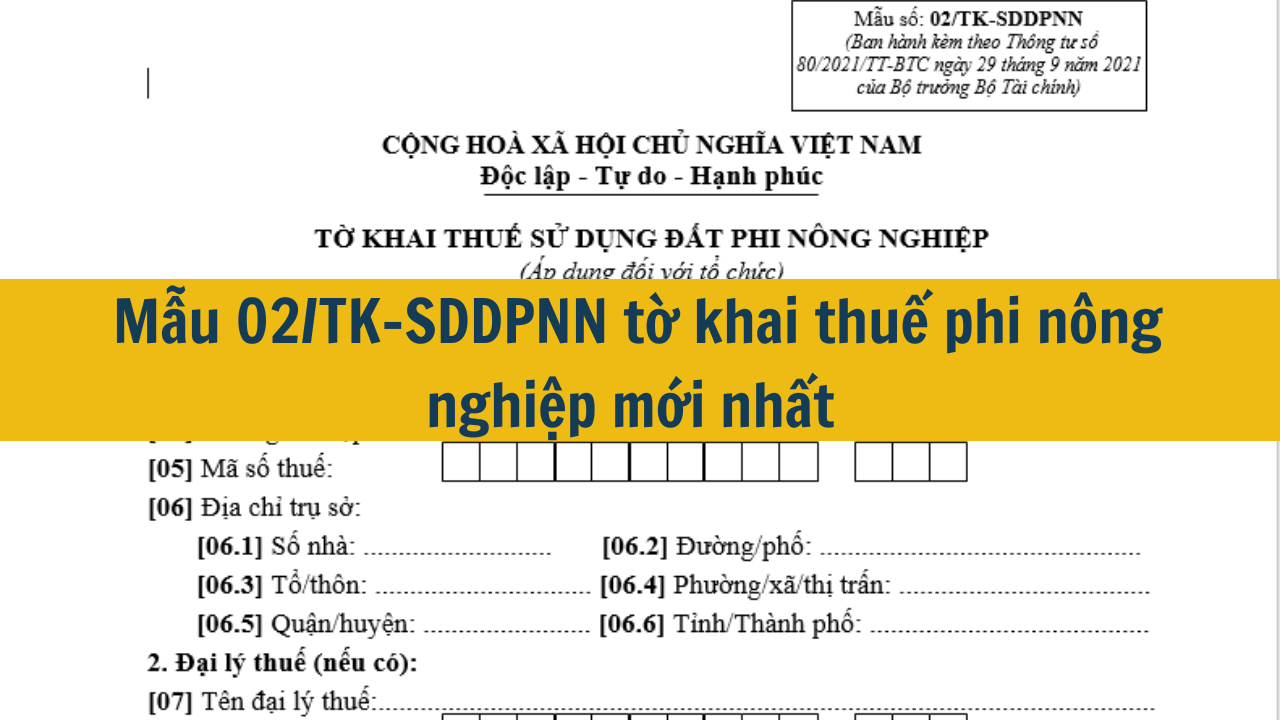

Mẫu 02/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy mẫu 02/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025 thế nào? Bài viết sau đây sẽ làm rõ về các vấn đề này. 09/12/2024Mẫu 03/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

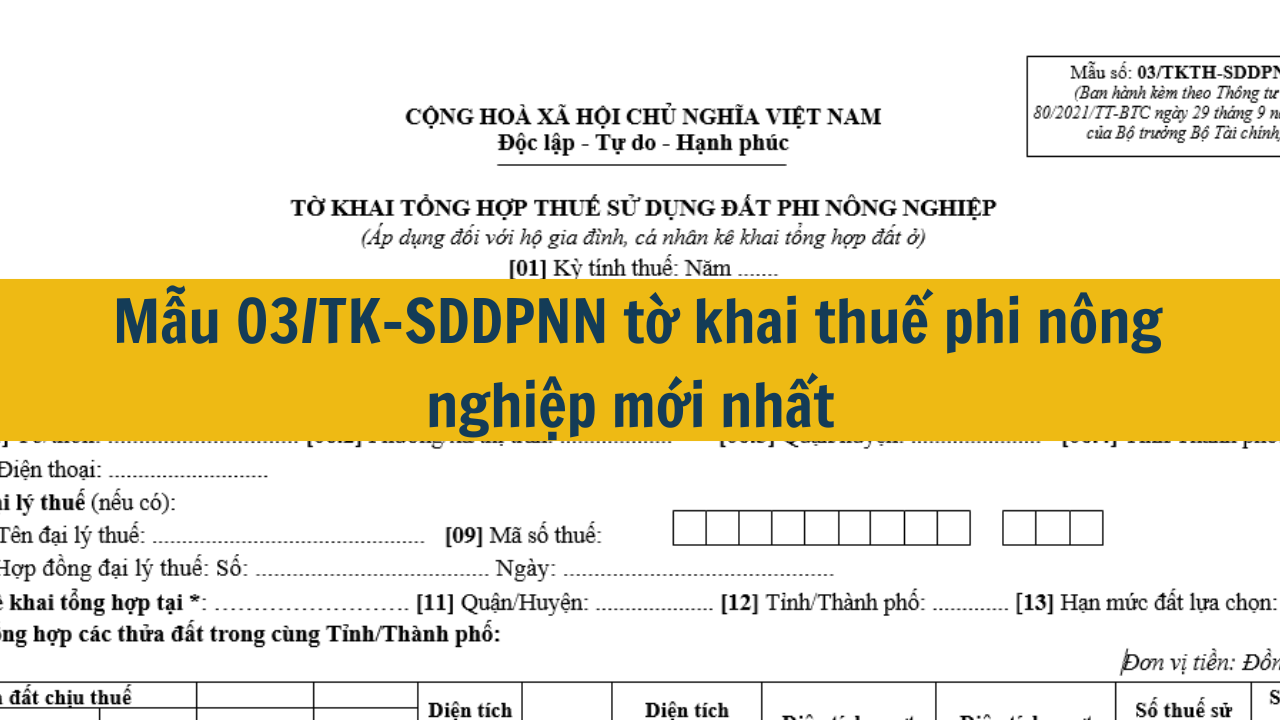

Mẫu 03/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

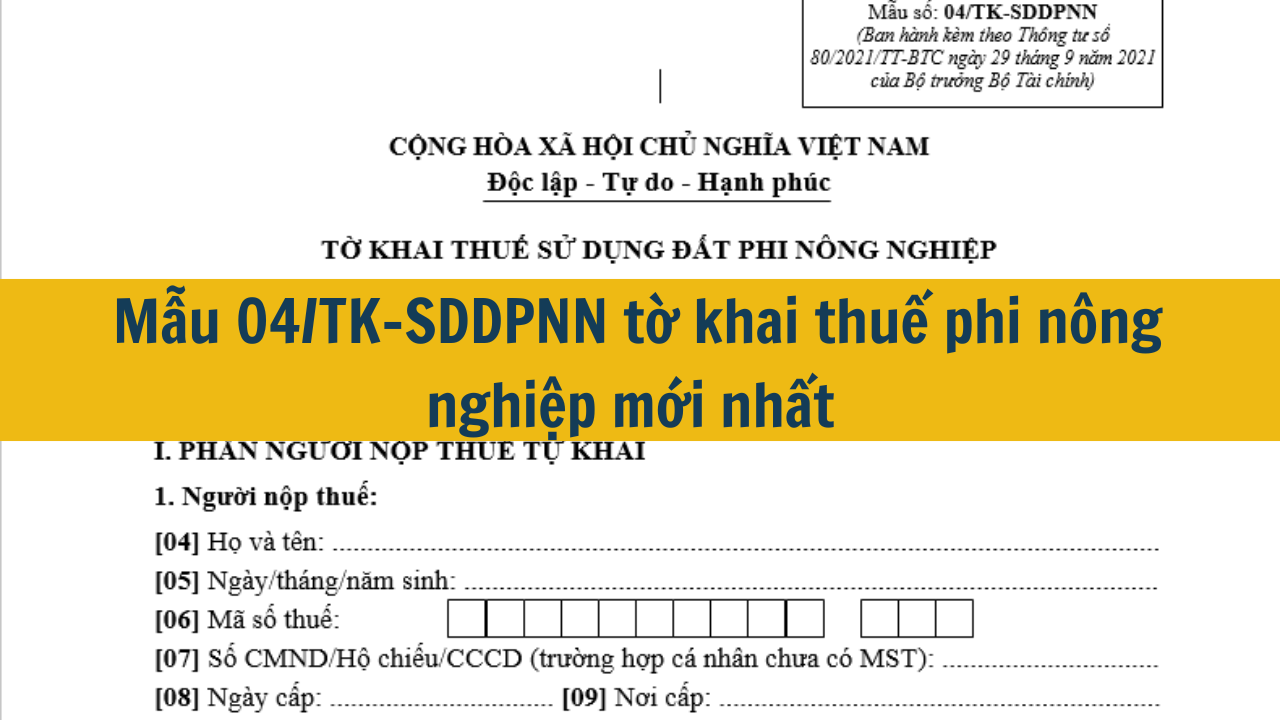

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy Mẫu 03/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025 thế nào? Bài viết sau đây sẽ làm rõ về các vấn đề này. 09/12/2024Mẫu 04/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Mẫu 04/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy Mẫu 04/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025 như thế nào? Bài viết sau đây sẽ làm rõ về các vấn đề này. 09/12/2024Nộp thuế đất ở hàng năm ở đâu? Cách nộp thuế đất ở hàng năm mới nhất 2025

Nộp thuế đất ở hàng năm ở đâu? Cách nộp thuế đất ở hàng năm mới nhất 2025

Với mong muốn hỗ trợ, tạo điều kiện thuận lợi tối đa, cùng đồng hành với các tổ chức, doanh nghiệp, người nộp thuế trong việc chấp hành nghĩa vụ thuế theo quy định của pháp luật. Nhà nước đã tạo điều kiện cho người nộp thuế có thể thực hiện nghĩa vụ một cách dễ dàng. Dưới đất là một số hướng dẫn về nộp thuế đất mới nhất 08/12/202404 mẫu tờ khai thuế đất phi nông nghiệp mới nhất 2025?

04 mẫu tờ khai thuế đất phi nông nghiệp mới nhất 2025?

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy 04 mẫu tờ khai thuế đất phi nông nghiệp mới nhất 2025? Bài viết sau đây sẽ làm rõ về các vấn đề này. 09/12/2024Đóng thuế trước bạ nhà đất ở đâu mới nhất 2025?

Nghị định 126/2020/NĐ-CP (Bản Word)

Nghị định 126/2020/NĐ-CP (Bản Word)

Nghị định 126/2020/NĐ-CP (Bản Pdf)

Nghị định 126/2020/NĐ-CP (Bản Pdf)