Tìm kiếm

Tìm kiếm

Chương V Nghị định 126/2020/NĐ-CP: Hoàn thuế; khoanh tiền thuế nợ; xoá nợ tiền thuế, tiền chậm nộp, tiền phạt

| Số hiệu: | 126/2020/NĐ-CP | Loại văn bản: | Nghị định |

| Nơi ban hành: | Chính phủ | Người ký: | Nguyễn Xuân Phúc |

| Ngày ban hành: | 19/10/2020 | Ngày hiệu lực: | 05/12/2020 |

| Ngày công báo: | 02/11/2020 | Số công báo: | Từ số 1019 đến số 1020 |

| Lĩnh vực: | Thuế - Phí - Lệ Phí | Tình trạng: | Còn hiệu lực |

TÓM TẮT VĂN BẢN

Quy định về quản lý thuế trong thời gian tạm ngừng kinh doanh

Đây là nội dung nổi bật tại Nghị định 126/2020/NĐ-CP hướng dẫn Luật Quản lý thuế 2019 vừa được Chính phủ ban hành ngày 19/10/2020.

Theo đó, trong thời gian người nộp thuế (NNT) tạm ngừng hoạt động, kinh doanh thì:

- NNT không phải nộp hồ sơ khai thuế, trừ trường hợp NNT tạm ngừng hoạt động, kinh doanh không trọn tháng, quý, năm dương lịch hoặc năm tài chính thì vẫn phải nộp hồ sơ khai thuế tháng, quý; hồ sơ quyết toán năm.

- Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán tạm ngừng hoạt động, kinh doanh được cơ quan thuế xác định lại nghĩa vụ thuế khoán theo quy định của Bộ trưởng Bộ Tài chính.

- NNT không được sử dụng hóa đơn và không phải nộp báo cáo tình hình sử dụng hóa đơn; trường hợp NNT được cơ quan thuế chấp thuận sử dụng hóa đơn theo quy định thì phải nộp hồ sơ khai thuế, nộp báo cáo cáo tình hình sử dụng hóa đơn.

- NNT phải chấp hành các quyết định, thông báo của cơ quan quản lý thuế về đôn đốc, thu nợ, cưỡng chế thi hành quyết định hành chính về quản lý thuế, thanh tra, kiểm tra việc chấp hành pháp luật về thuế và xử lý hành vi vi phạm về quản lý thuế theo quy định của Luật Quản lý thuế.

Xem thêm chi tiết tại Nghị định 126/2020/NĐ-CP (có hiệu lực từ ngày 05/12/2020).

Văn bản tiếng việt

Văn bản tiếng anh

1. Các trường hợp thuộc diện kiểm tra trước, hoàn thuế sau quy định tại điểm a, điểm b, điểm c, điểm d, điểm đ và điểm e khoản 2 Điều 73 Luật Quản lý thuế.

2. Ngoài các trường hợp quy định tại khoản 1 Điều này, các hồ sơ thuộc diện kiểm tra trước, hoàn thuế sau bao gồm:

a) Người nộp thuế trong thời hạn 12 tháng tính đến ngày nộp hồ sơ đề nghị hoàn thuế được cơ quan hải quan xác định có hành vi vi phạm về hải quan đã bị xử lý quá 02 lần (bao gồm cả hành vi khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn, không thu) với mức phạt tiền vượt thẩm quyền của Chi cục trưởng Chi cục Hải quan theo quy định của pháp luật về xử lý vi phạm hành chính.

b) Người nộp thuế trong thời hạn 24 tháng tính đến ngày nộp hồ sơ đề nghị hoàn thuế được cơ quan hải quan xác định đã bị xử lý về hành vi buôn lậu, vận chuyển trái phép hàng hóa qua biên giới.

c) Người nộp thuế bị cưỡng chế thi hành quyết định hành chính về quản lý thuế.

d) Hàng hóa thuộc đối tượng chịu thuế tiêu thụ đặc biệt.

đ) Hàng hóa nhập khẩu nhưng phải tái xuất trả lại nước ngoài (hoặc tái xuất sang nước thứ ba hoặc tái xuất vào khu phi thuế quan) không cùng một cửa khẩu; hàng hóa xuất khẩu nhưng phải tái nhập khẩu trở lại Việt Nam không cùng một cửa khẩu.

1. Hồ sơ khoanh nợ

a) Đối với người nộp thuế quy định tại khoản 1 Điều 83 Luật Quản lý thuế: Giấy chứng tử hoặc giấy báo tử hoặc các giấy tờ thay cho giấy báo tử theo quy định của pháp luật về hộ tịch, hoặc quyết định của tòa án tuyên bố một người là đã chết, mất tích, mất năng lực hành vi dân sự (bản chính hoặc bản sao được cấp từ sổ gốc hoặc bản sao được chứng thực).

b) Đối với người nộp thuế quy định tại khoản 2 Điều 83 Luật Quản lý thuế: Quyết định giải thể của người nộp thuế và thông tin về tên, mã số doanh nghiệp, thời gian đăng tải thông tin của cơ quan đăng ký kinh doanh về việc người nộp thuế đang làm thủ tục giải thể trên Hệ thống thông tin quốc gia về đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh (gọi tắt là Hệ thống thông tin quốc gia về đăng ký kinh doanh).

c) Đối với người nộp thuế quy định tại khoản 3 Điều 83 Luật Quản lý thuế: Thông báo của Tòa án có thẩm quyền về việc thụ lý đơn yêu cầu mở thủ tục phá sản (bản chính hoặc bản sao được cấp từ sổ gốc hoặc bản sao được chứng thực).

d) Đối với người nộp thuế quy định tại khoản 4 Điều 83 Luật Quản lý thuế: Văn bản xác nhận giữa cơ quan quản lý thuế với Ủy ban nhân dân cấp xã nơi người nộp thuế có trụ sở hoặc địa chỉ liên lạc về việc người nộp thuế không hoạt động tại địa chỉ đã đăng ký kinh doanh hoặc địa chỉ liên lạc và thông báo của cơ quan quản lý thuế về việc người nộp thuế không hoạt động tại địa chỉ đã đăng ký (bản chính hoặc bản sao được cấp từ sổ gốc hoặc bản sao được chứng thực).

đ) Đối với người nộp thuế quy định tại khoản 5 Điều 83 Luật Quản lý thuế: Văn bản đề nghị của cơ quan quản lý thuế gửi đến cơ quan có thẩm quyền thu hồi hoặc quyết định của cơ quan có thẩm quyền thu hồi giấy chứng nhận đăng ký kinh doanh hoặc giấy chứng nhận đăng ký doanh nghiệp hoặc giấy chứng nhận đăng ký hợp tác xã hoặc giấy chứng nhận đăng ký hộ kinh doanh hoặc giấy phép thành lập và hoạt động hoặc giấy phép hành nghề hoặc giấy chứng nhận đăng ký chi nhánh, văn phòng đại diện (bản chính hoặc bản sao được cấp từ sổ gốc hoặc bản sao được chứng thực).

2. Thời gian khoanh nợ

a) Đối với người nộp thuế quy định tại khoản 1 Điều 83 Luật Quản lý thuế thì thời gian khoanh nợ được tính từ ngày được cấp giấy chứng tử hoặc giấy báo tử hoặc các giấy tờ thay cho giấy báo tử theo quy định của pháp luật về hộ tịch hoặc quyết định của Tòa án tuyên bố là đã chết, mất tích, mất năng lực hành vi dân sự đến khi Tòa án hủy quyết định tuyên bố một người là đã chết, mất tích, mất năng lực hành vi dân sự hoặc được xóa nợ theo quy định.

b) Đối với người nộp thuế quy định tại khoản 2 Điều 83 Luật Quản lý thuế thì thời gian khoanh nợ được tính từ ngày cơ quan đăng ký kinh doanh đăng tải thông tin về việc người nộp thuế đang làm thủ tục giải thể trên Hệ thống thông tin quốc gia về đăng ký kinh doanh đến khi người nộp thuế tiếp tục hoạt động kinh doanh hoặc hoàn thành thủ tục giải thể hoặc được xóa nợ theo quy định.

c) Đối với người nộp thuế quy định tại khoản 3 Điều 83 Luật Quản lý thuế thì thời gian khoanh nợ được tính từ ngày Tòa án có thẩm quyền thông báo thụ lý đơn yêu cầu mở thủ tục phá sản hoặc người nộp thuế đã gửi hồ sơ phá sản doanh nghiệp đến cơ quan quản lý thuế nhưng đang trong thời gian làm các thủ tục thanh toán, xử lý nợ theo quy định của Luật Phá sản đến khi người nộp thuế tiếp tục hoạt động kinh doanh hoặc được xóa nợ theo quy định.

Trường hợp Tòa án có thẩm quyền đã thông báo thụ lý đơn yêu cầu mở thủ tục phá sản thì người nộp thuế được khoanh nợ đối với số tiền thuế còn nợ đến thời điểm Tòa án thông báo thụ lý đơn yêu cầu mở thủ tục phá sản.

d) Đối với người nộp thuế quy định tại khoản 4 Điều 83 Luật Quản lý thuế thì thời gian khoanh nợ được tính từ ngày cơ quan quản lý thuế có văn bản thông báo trên toàn quốc về việc người nộp thuế hoặc đại diện theo pháp luật của người nộp thuế không hiện diện tại địa chỉ kinh doanh, địa chỉ liên lạc đã đăng ký với cơ quan quản lý thuế đến khi người nộp thuế tiếp tục hoạt động kinh doanh hoặc được xóa nợ theo quy định.

đ) Đối với người nộp thuế quy định tại khoản 5 Điều 83 Luật Quản lý thuế thì thời gian khoanh nợ được tính từ ngày cơ quan quản lý thuế có văn bản đề nghị cơ quan có thẩm quyền thu hồi hoặc từ ngày có hiệu lực của quyết định thu hồi giấy chứng nhận đăng ký kinh doanh hoặc giấy chứng nhận đăng ký doanh nghiệp hoặc giấy chứng nhận đăng ký hợp tác xã hoặc giấy chứng nhận đăng ký hộ kinh doanh hoặc giấy phép thành lập và hoạt động hoặc giấy phép hành nghề hoặc giấy chứng nhận đăng ký chi nhánh, văn phòng đại diện đến khi người nộp thuế tiếp tục hoạt động kinh doanh hoặc được xóa nợ theo quy định.

3. Trình tự thủ tục khoanh nợ

a) Đối với các trường hợp được khoanh tiền thuế nợ theo quy định tại Điều 83 Luật Quản lý thuế, khi có đầy đủ hồ sơ quy định tại khoản 1 Điều này thì thủ trưởng cơ quan quản lý thuế quản lý trực tiếp người nộp thuế ban hành quyết định khoanh nợ theo Mẫu số 01 /KN tại Phụ lục III ban hành kèm theo Nghị định này đối với số tiền thuế nợ tại thời điểm bắt đầu của thời gian khoanh nợ quy định tại khoản 2 Điều này.

b) Trường hợp người nộp thuế đã được cơ quan quản lý thuế ban hành quyết định khoanh tiền thuế nợ mà Tòa án hủy quyết định tuyên bố một người là đã chết, mất tích, mất năng lực hành vi dân sự hoặc người nộp thuế tiếp tục hoạt động kinh doanh thì cơ quan quản lý thuế ban hành quyết định chấm dứt hiệu lực của quyết định khoanh tiền thuế nợ theo Mẫu số 02/KN tại Phụ lục III ban hành kèm theo Nghị định này. Cơ quan quản lý thuế tính tiền chậm nộp đối với người nộp thuế kể từ ngày ban hành quyết định chấm dứt hiệu lực của quyết định khoanh tiền thuế nợ đến ngày người nộp thuế nộp đủ số tiền thuế nợ vào ngân sách nhà nước.

c) Trường hợp người nộp thuế đã được cơ quan quản lý thuế ban hành quyết định khoanh tiền thuế nợ, khi đủ điều kiện xóa nợ theo quy định tại Điều 85 Luật Quản lý thuế thì cơ quan quản lý thuế ban hành quyết định chấm dứt hiệu lực của quyết định khoanh tiền thuế nợ theo Mẫu số 02/KN tại Phụ lục III ban hành kèm theo Nghị định này và thực hiện xóa nợ theo quy định.

d) Trường hợp người nộp thuế là cá nhân, cá nhân kinh doanh, chủ hộ gia đình, chủ hộ kinh doanh, chủ doanh nghiệp tư nhân và công ty trách nhiệm hữu hạn một thành viên đã được khoanh nợ mà cơ quan quản lý thuế phát hiện người nộp thuế đó thành lập cơ sở kinh doanh, doanh nghiệp khác thì cơ quan quản lý thuế ban hành quyết định chấm dứt hiệu lực của quyết định khoanh tiền thuế nợ theo Mẫu số 02/KN tại Phụ lục III ban hành kèm theo Nghị định này và thực hiện tính tiền chậm nộp kể từ ngày người nộp thuế được khoanh tiền thuế nợ đến ngày người nộp thuế nộp đủ số tiền thuế nợ vào ngân sách nhà nước.

1. Trường hợp được xóa nợ

Người nộp thuế bị thiệt hại về vật chất do bị ảnh hưởng bởi thiên tai, thảm họa, dịch bệnh có phạm vi rộng theo công bố của cơ quan nhà nước có thẩm quyền.

2. Điều kiện xóa nợ

Người nộp thuế đã được miễn tiền chậm nộp theo quy định tại khoản 8 Điều 59 Luật Quản lý thuế và đã được gia hạn nộp thuế theo quy định tại điểm a khoản 1 Điều 62 Luật Quản lý thuế mà vẫn còn thiệt hại. Số tiền thuế, tiền chậm nộp, tiền phạt được xóa không vượt quá giá trị thiệt hại còn lại của người nộp thuế.

3. Thẩm quyền xóa nợ

Thẩm quyền xóa nợ tiền thuế, tiền chậm nộp, tiền phạt thực hiện theo quy định tại Điều 87 Luật Quản lý thuế.

4. Trình tự, thủ tục, hồ sơ xóa nợ

Khi xảy ra các trường hợp thiên tai; thảm họa; dịch bệnh có phạm vi rộng theo công bố của cơ quan nhà nước có thẩm quyền thì Bộ Tài chính chủ trì, phối hợp với các bộ, ngành liên quan trình Chính phủ quy định trình tự thủ tục, hồ sơ xóa nợ tiền thuế, tiền chậm nộp, tiền phạt của người nộp thuế.

1. Phối hợp giữa cơ quan quản lý thuế và chính quyền địa phương

a) Việc trao đổi thông tin giữa cơ quan quản lý thuế và cơ quan đăng ký kinh doanh cấp huyện được thực hiện như sau:

a.1) Cơ quan quản lý thuế quản lý trực tiếp người nộp thuế lập và gửi danh sách người nộp thuế đã được xóa nợ cho cơ quan đăng ký kinh doanh cấp huyện, bao gồm các thông tin: Tên người nộp thuế, mã số thuế; tên, số thẻ căn cước công dân hoặc giấy chứng minh nhân dân hoặc hộ chiếu hoặc chứng thực cá nhân hợp pháp khác của cá nhân, cá nhân kinh doanh, chủ hộ gia đình, chủ hộ kinh doanh, chủ doanh nghiệp tư nhân và chủ công ty trách nhiệm hữu hạn một thành viên; số tiền thuế đã được xóa, thời điểm xóa nợ.

a.2) Cơ quan đăng ký kinh doanh cấp huyện cung cấp cho cơ quan quản lý thuế thông tin về đề nghị đăng ký thành lập hộ kinh doanh, hợp tác xã của người nộp thuế đã được xóa nợ do cơ quan quản lý thuế đã cung cấp tại điểm a.1 khoản 1 Điều này.

a.3) Trường hợp người nộp thuế được xóa nợ và đã nộp lại đủ số tiền thuế, tiền chậm nộp, tiền phạt được xóa vào ngân sách nhà nước thì cơ quan quản lý thuế cung cấp cho cơ quan đăng ký kinh doanh cấp huyện thông tin về việc hoàn thành nghĩa vụ nộp thuế của cá nhân, cá nhân kinh doanh, chủ hộ gia đình, chủ hộ kinh doanh, chủ doanh nghiệp tư nhân và chủ công ty trách nhiệm hữu hạn một thành viên đã được xóa nợ. Thông tin bao gồm: Tên người nộp thuế, mã số thuế; tên, số thẻ căn cước công dân hoặc giấy chứng minh nhân dân hoặc hộ chiếu hoặc chứng thực cá nhân hợp pháp khác của cá nhân, cá nhân kinh doanh, chủ hộ gia đình, chủ hộ kinh doanh, chủ doanh nghiệp tư nhân và chủ công ty trách nhiệm hữu hạn một thành viên; số tiền thuế đã được xóa, thời điểm xóa nợ; số tiền thuế đã nộp vào ngân sách nhà nước.

b) Cơ quan đăng ký kinh doanh cấp huyện không cấp giấy chứng nhận đăng ký hộ kinh doanh cho cá nhân, cá nhân kinh doanh, chủ hộ gia đình, chủ hộ kinh doanh, chủ doanh nghiệp tư nhân, chủ công ty trách nhiệm hữu hạn một thành viên đã được xóa nợ khi chưa hoàn trả vào ngân sách nhà nước số tiền thuế đã được xóa nợ. Trường hợp cơ quan quản lý thuế phát hiện người nộp thuế đã được xóa nợ nhưng chưa hoàn trả vào ngân sách nhà nước số tiền thuế đã được xóa mà cơ quan đăng ký kinh doanh cấp huyện đã cấp giấy chứng nhận đăng ký hộ kinh doanh, hợp tác xã thì cơ quan đăng ký kinh doanh cấp huyện thu hồi lại giấy chứng nhận đăng ký hộ kinh doanh, hợp tác xã đã cấp theo đề nghị của cơ quan quản lý thuế.

c) Hình thức trao đổi thông tin

Thông tin trao đổi giữa cơ quan quản lý thuế và cơ quan đăng ký kinh doanh cấp huyện được thực hiện bằng đường văn bản, trường hợp đủ điều kiện thực hiện giao dịch điện tử thì trao đổi thông tin bằng phương thức điện tử.

d) Trách nhiệm của chính quyền địa phương

d.1) Ủy ban nhân dân cấp huyện chỉ đạo cơ quan chức năng có liên quan trên địa bàn phối hợp với cơ quan quản lý thuế trong việc cấp, thu hồi giấy chứng nhận đăng ký hộ kinh doanh, hợp tác xã đối với các trường hợp đã được xóa nợ;

d.2) Ủy ban nhân dân cấp xã chủ trì, phối hợp với cơ quan quản lý thuế trong việc xác nhận người nộp thuế không có tài sản trên địa bàn để nộp thuế.

2. Phối hợp giữa cơ quan quản lý thuế và cơ quan đăng ký kinh doanh cấp tỉnh

a) Việc trao đổi thông tin giữa cơ quan quản lý thuế và cơ quan đăng ký kinh doanh cấp tỉnh được thực hiện như sau:

a.1) Cơ quan quản lý thuế quản lý trực tiếp người nộp thuế cung cấp cho cơ quan đăng ký kinh doanh các thông tin về người nộp thuế đã được xóa nợ, bao gồm: Tên người nộp thuế, mã số thuế; tên, số thẻ căn cước công dân hoặc giấy chứng minh nhân dân hoặc hộ chiếu hoặc chứng thực cá nhân hợp pháp khác của cá nhân, cá nhân kinh doanh, chủ hộ gia đình, chủ hộ kinh doanh, chủ doanh nghiệp tư nhân và chủ công ty trách nhiệm hữu hạn một thành viên; số tiền thuế đã được xóa, thời điểm xóa nợ.

a.2) Cơ quan đăng ký kinh doanh cung cấp cho cơ quan quản lý thuế thông tin về đề nghị đăng ký kinh doanh của người nộp thuế đã được xóa nợ do cơ quan quản lý thuế đã cung cấp tại điểm a.1 khoản 2 Điều này.

a.3) Trường hợp người nộp thuế được xóa nợ, đã nộp lại đủ số tiền thuế, tiền chậm nộp, tiền phạt được xóa vào ngân sách nhà nước thì cơ quan quản lý thuế cung cấp cho cơ quan đăng ký kinh doanh thông tin về việc hoàn thành nghĩa vụ nộp thuế của cá nhân, cá nhân kinh doanh, chủ hộ gia đình, chủ hộ kinh doanh, chủ doanh nghiệp tư nhân và chủ công ty trách nhiệm hữu hạn một thành viên đã được xóa nợ. Thông tin bao gồm: Tên người nộp thuế, mã số thuế; tên, số thẻ căn cước công dân hoặc giấy chứng minh nhân dân hoặc hộ chiếu hoặc chứng thực cá nhân hợp pháp khác của cá nhân, cá nhân kinh doanh, chủ hộ gia đình, chủ hộ kinh doanh, chủ doanh nghiệp tư nhân và chủ công ty trách nhiệm hữu hạn một thành viên; số tiền thuế đã được xóa, thời điểm xóa nợ; số tiền thuế đã nộp vào ngân sách nhà nước.

b) Cơ quan đăng ký kinh doanh không cấp giấy chứng nhận đăng ký kinh doanh cho cá nhân, cá nhân kinh doanh, chủ hộ gia đình, chủ hộ kinh doanh, chủ doanh nghiệp tư nhân, chủ công ty trách nhiệm hữu hạn một thành viên đã được xóa nợ khi chưa hoàn trả vào ngân sách nhà nước số tiền thuế đã được xóa nợ. Trường hợp cơ quan quản lý thuế phát hiện người nộp thuế đã được xóa nợ nhưng chưa hoàn trà vào ngân sách nhà nước số tiền thuế đã được xóa mà cơ quan đăng ký kinh doanh đã cấp giấy chứng nhận đăng ký kinh doanh thì cơ quan đăng ký kinh doanh thu hồi lại giấy chứng nhận đăng ký kinh doanh đã cấp theo đề nghị của cơ quan quản lý thuế.

c) Hình thức trao đổi thông tin

c.1) Bộ Tài chính và Bộ Kế hoạch và Đầu tư có trách nhiệm xây dựng quy trình trao đổi thông tin để kiểm soát việc hoàn trả cho Nhà nước khoản nợ tiền thuế, tiền chậm nộp, tiền phạt đã được xóa và cấp giấy chứng nhận đăng ký kinh doanh cho người nộp thuế đã được xóa nợ.

c.2) Việc trao đổi thông tin doanh nghiệp được thực hiện thông qua mạng điện tử kết nối giữa hệ thống thông tin thuế và hệ thống thông tin quốc gia về đăng ký doanh nghiệp, đăng ký hợp tác xã.

c.3) Trong trường hợp cần thiết theo nhu cầu quản lý và sử dụng thông tin hoặc do yếu tố kỹ thuật, các bên có thể trao đổi thông tin qua thư điện tử (email), truyền tập tin (file) dữ liệu điện tử hoặc các hình thức khác.

c.4) Việc trao đổi thông tin được thực hiện tự động theo thời gian thực.

c.5) Thông tin trao đổi giữa cơ quan quản lý thuế và cơ quan đăng ký kinh doanh có giá trị pháp lý như thông tin trao đổi bằng bản giấy.

TAX REFUND; DEBT FREEZING; TAX, LATE PAYMENT INTEREST AND FINE DEBT CANCELLATION

Article 22. Classification of applications for refund of tax on exports and imports subject to inspection before refund

1. Inspection shall be carried out before tax refund in the cases specified in Points a, b, c, d, dd and e Clause 2 of Article 73 of the Law on Tax Administration.

2. In addition to the cases mentioned in Clause 1 of this Article, inspection shall be carried out before tax refund in the following cases:

a) The customs authority finds that the taxpayer has incurred more than 02 penalties for customs offences over the last 12 months before the tax refund application is submitted (including understatement of tax payable or overstatement of tax eligible for refund, reduction or cancellation) the fines for which exceed the authority of the Director of the sub-department of Customs prescribed by regulations of law on administrative penalties.

b) The customs authority finds that the taxpayer has incurred penalties for smuggling or illegal transport of goods across the border over the last 24 months before the application for refund is submitted.

c) A tax enforcement decision has been issued against the taxpayer.

d) The goods are subject to excise tax.

dd) The imports have to be re-exported to the exporting country (or a third country or a free trade zone) through a different border checkpoint; the exports have to be re-imported into through a different border checkpoint.

Article 23. Debt freezing procedures, documentation and time

1. Documentation

a) In the cases specified in Clause 1 Article 83 of the Law on Tax Administration: The death certificate, death notice or their substitutes prescribed by civil registration laws; the court’s declaration that a person is dead, missing or incapacitated (original copy, extracted copy from master register or authenticated copy).

b) In the cases specified in Clause 2 Article 83 of the Law on Tax Administration: The taxpayer’s decision on dissolution and information about the taxpayer’s name, enterprise ID number, the time of the business registration authority publishes information about the taxpayer’s undergoing dissolution on the National Enterprise Registration Information System.

c) In the cases specified in Clause 3 Article 83 of the Law on Tax Administration: The court’s notification of receipt of the taxpayer’s petition for bankruptcy (original copy, extracted copy from master register or authenticated copy).

d) In the cases specified in Clause 4 Article 83 of the Law on Tax Administration: The written confirmation sent by the tax authority to the People’s Committee of the commune where the taxpayer’s is headquartered that the taxpayer is no longer operating at the registered address and the tax authority’s notice that the taxpayer is no longer operating at the registered (original copy, extracted copy from master register or authenticated copy).

dd) In the cases specified in Clause 5 Article 83 of the Law on Tax Administration: the written request of the tax authority or another competent authority for revocation of the certificate of business registration, certificate of enterprise registration, certificate of cooperative registration, certificate of household business registration, establishment and operation license or certificate of branch/representative office registration (original copy, extracted copy from master register or authenticated copy).

2. Debt freezing time

a) In the cases specified in Clause 1 Article 83 of the Law on Tax Administration: The issuance date of the death certificate, death notice or their substitutes prescribed by civil registration laws; From the issuance date of the court’s declaration that a person is dead, missing or incapacitated to the date on which the court issues a decision to cancel such declaration.

b) In the cases specified in Clause 2 Article 83 of the Law on Tax Administration: From the day on which the business registration authority publishes information about the taxpayer’s undergoing dissolution on the National Enterprise Registration Information System to the date of business resumption or the date of completion of dissolution procedures or the date of debt cancellation.

c) In the cases specified in Clause 3 Article 83 of the Law on Tax Administration: From the date of issuance of the court’s notification of receipt of the taxpayer’s petition for bankruptcy or the day on which the taxpayer sends the petition for bankruptcy to a competent authority while following debt payment and settlement procedures as prescribed by the Law on Bankruptcy to the date of business resumption or the date of debt cancellation.

In case the court has issued the notice of receipt of the petition for bankruptcy, the tax debt will be frozen until the issuance date of such notice.

d) In the cases specified in Clause 4 Article 83 of the Law on Tax Administration: From the day on which the business registration authority publishes information nationwide that the taxpayer or the taxpayer’s legal representative is no longer present at the registered address to the date of business resumption or the date of debt cancellation.

dd) In the cases specified in Clause 5 Article 83 of the Law on Tax Administration: From the issuance date of the written request for or the effective date of the decision on revocation of the certificate of business registration, certificate of enterprise registration, certificate of cooperative registration, certificate of household business registration, establishment and operation license or certificate of branch/representative office registration to the date of business resumption or the date of debt cancellation.

3. Debt freezing procedures

a) In the cases specified in Article 83 of the Law on Tax Administration, after receiving adequate documents specified in Clause 1 of this Article, the head of the supervisory tax authority of the taxpayer shall issue a decision on debt freezing decision (Form No. 01/KN in Appendix III hereof) on the beginning date of the debt freezing period specified in Clause 2 of this Article.

b) In case the court cancels the declaration that a person is dead, missing or incapacitated or the taxpayer resumes business operation after the tax authority has issued the debt freezing decision, the tax authority shall issue a decision to invalidate the debt freezing decision (Form No. 02/KN in Appendix III hereof) and charge late payment interest for the period from the issuance date of the invalidation decision to the day on which tax debt is fully paid by the taxpayer.

c) In case the taxpayer is eligible for tax debt cancellation as prescribed in Article 85 of the Law on Tax Administration after the tax authority has issued the decision on tax debt freezing, the tax authority issue a decision to invalidate the debt freezing decision (Form No. 02/KN in Appendix III hereof) and cancel the debt as per regulations.

d) In case the tax authority discovers that the taxpayer that is an individual, individual business, owner of a household, household business, sole proprietorship or single-member limited liability company whose tax debt has been frozen establishes a new business establishment or enterprise, the tax authority shall issue a decision to invalidate the debt freezing decision (Form No. 02/KN in Appendix III hereof) and charge late payment interest for the period from the beginning of the debt freezing period to the day on which tax debt is fully paid by the taxpayer.

Article 24. Cancellation of tax, late payment interest and fine debt (hereinafter referred to as “tax debt”) in case of natural disasters or widespread epidemics

1. Cases of tax debt cancellation

The taxpayer suffers material damage caused by a natural disaster or widespread epidemic as declared by a competent authority.

2. Conditions for debt cancellation

The taxpayer still suffer damage despite late payment interest has been exempt in accordance with Clause 8 Article 59 of the Law on Tax Administration and tax deferral has been granted in accordance with Point a Clause 1 Article 62 of the Law on Tax Administration. The cancelled tax, late payment interest and fine must not exceed the remaining damage suffered by the taxpayer.

3. Authority to cancel debt

The authority to cancel tax debts is specified in Article 87 of the Law on Tax Administration.

4. Procedures and documentation

When a competent authority declares a natural disaster or widespread epidemic, the Ministry of Finance shall take charge and cooperate with relevant ministries and central authorities in proposing documentation and procedures for cancellation of taxpayers’ tax debts.

Article 25. Cooperation between tax authorities, business registration authorities and local governments in cancelling debts, collecting cancelled debts before issuance of the Certificate of Business Registration, Certificate of Enterprise Registration, Certificate of Cooperative Registration, Certificate of Branch/Representative office Registration (hereinafter referred to as Certificate of Business Registration) to taxpayers whose debts have been cancelled according to Clause 3 Article 85 of the Law on Tax Administration.

1. Cooperation between tax authorities and local governments

a) Exchange of information between tax authorities and local governments of districts:

a.1) The tax authority shall compile a list of taxpayers whose debts have been cancelled and send it to the district-level business registration authority. The list shall contain the names, TINs, ID/passport numbers of taxpayers that are individuals, individual businesses, owners of households, household businesses, sole proprietorships, single-member limited liability companies; amounts of tax cancelled; cancellation date.

a.2) The district-level business registration authority shall provide the tax authority with information about registration of household businesses and cooperatives by the taxpayers whose debts have been cancelled mentioned in Point a.1. Clause 1 of this Article.

a.3) In case the taxpayer that is an individual, individual business, owner of a household, household business, sole proprietorship or single-member limited liability company has fully paid the tax debt that was cancelled, the tax authority shall provide the district-level business registration authority with information about the taxpayer’s fulfillment of tax obligations, including: the taxpayer’s name, TIN, ID/passport number; the amount of tax cancelled; tax cancellation date; the amount of tax paid to state budget.

b) District-level business registration authorities shall not issue the certificate of business household registration to taxpayers that are individuals, individual businesses, owners of households, household businesses, sole proprietorships, single-member limited liability companies that have not paid the cancelled tax debt to state budget. In case the certificate of business household/cooperative registration is issued by the district-level business registration authority while the taxpayer has not paid the cancelled tax debt, the district-level business registration authority shall revoke the certificate as requested by the tax authority.

c) Information exchange

Information shall be exchanged between tax authorities and district-level business registration authorities in writing or electronically if possible.

d) Responsibilities of local governments

d.1) The People’s Committees of districts shall request local authorities to cooperate with tax authorities in issuing and revoking certificates of business household/cooperative registration.

d.2) The People’s Committees of districts shall cooperate with tax authorities in verifying taxpayers’ availability of property in their districts.

2. Cooperation between provincial tax authorities and business registration authorities

a) Exchange of information between provincial tax authorities and business registration authorities:

a.1) The tax authority shall compile a list of taxpayers whose debts have been cancelled and send it to the business registration authority. The list shall contain the names, TINs, ID numbers of taxpayers that are individuals, individual businesses, owners of households, household businesses, sole proprietorships, single-member limited liability companies; amounts of tax cancelled; cancellation date.

a.2) The business registration authority shall provide the tax authority with information about registration of household businesses and cooperatives by the taxpayers whose debts have been cancelled mentioned in Point a.1. Clause 2 of this Article.

a.3) In case the taxpayer that is an individual, individual business, owner of a household, household business, sole proprietorship or single-member limited liability company has fully paid the tax debt that was cancelled, the tax authority shall provide the district-level business registration authority with information about the taxpayer’s fulfillment of tax obligations, including: the taxpayer’s name, TIN, ID/passport number; the amount of tax cancelled; tax cancellation date; the amount of tax paid to state budget.

b) Business registration authorities shall not issue the certificate of business registration to taxpayers that are individuals, individual businesses, owners of households, household businesses, sole proprietorships, single-member limited liability companies that have not paid the cancelled tax debt to state budget. In case the certificate of business registration is issued by the business registration authority while the taxpayer has not paid the cancelled tax debt, the business registration authority shall revoke the certificate as requested by the tax authority.

c) Information exchange

c.1) The Ministry of Finance and the Ministry of Planning and Investment shall establish information exchange procedures to monitor the payment of cancelled tax debts and issuance of the Certificate of Business Registration to taxpayers whose tax debts are cancelled.

c.2) Information about enterprises shall be exchanged through an electronic network between tax authorities and business registration authorities.

c.3) Information may be exchanged by email, electronically or other forms where necessary.

c.4) Information shall be automatically exchanged in real time.

c.5) Electronic information exchanged between tax authorities and business registration authorities have the same legal value as physical documents.

Văn bản liên quan

Cập nhật

Điều 4. Quản lý thuế đối với người nộp thuế trong thời gian tạm ngừng hoạt động, kinh doanh

Điều 5. Quản lý thu các khoản thu khác thuộc ngân sách nhà nước

Điều 11. Địa điểm nộp hồ sơ khai thuế

Điều 13. Các trường hợp cơ quan quản lý thuế tính thuế, thông báo nộp thuế

Điều 14. Trường hợp ấn định thuế

Điều 17. Ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu

Điều 23. Thủ tục, hồ sơ, thời gian khoanh nợ

Điều 28. Trách nhiệm của cơ quan quản lý nhà nước, tổ chức, cá nhân trong việc cung cấp thông tin

Điều 32. Cưỡng chế bằng biện pháp khấu trừ một phần tiền lương hoặc thu nhập

Điều 33. Cưỡng chế bằng biện pháp dừng làm thủ tục hải quan đối với hàng hóa xuất khẩu, nhập khẩu

Điều 34. Cưỡng chế bằng biện pháp ngừng sử dụng hóa đơn

Điều 35. Cưỡng chế bằng biện pháp kê biên tài sản, bán đấu giá tài sản kê biên

Bài viết liên quan

Tự đăng ký mã số thuế trực tiếp ở đâu mới nhất 2025

Tự đăng ký mã số thuế trực tiếp ở đâu mới nhất 2025

Tự đăng ký mã số thuế là một bước quan trọng đối với các cá nhân và tổ chức khi bắt đầu hoạt động kinh doanh hoặc có nghĩa vụ thuế. Việc đăng ký mã số thuế trực tiếp giúp các doanh nghiệp và cá nhân thực hiện nghĩa vụ thuế một cách hợp pháp và minh bạch. Năm 2025, với sự cải tiến trong hệ thống quản lý thuế, người dân có thể dễ dàng thực hiện việc đăng ký mã số thuế thông qua nhiều kênh khác nhau. Trong bài viết này, chúng ta sẽ cùng tìm hiểu về quy trình, các bước và địa điểm tự đăng ký mã số thuế trực tiếp mới nhất, giúp bạn thực hiện thủ tục này nhanh chóng và đúng quy định. 16/12/2024Thời hạn nộp tờ khai thuế sử dụng đất phi nông nghiệp? Mức phạt chậm nộp tờ khai thuế đất phi nông nghiệp.

Thời hạn nộp tờ khai thuế sử dụng đất phi nông nghiệp? Mức phạt chậm nộp tờ khai thuế đất phi nông nghiệp.

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy thời hạn nộp tờ khai thuế sử dụng đất phi nông nghiệp? Mức phạt chậm nộp tờ khai thuế đất phi nông nghiệp? Bài viết sau đây sẽ làm rõ về các vấn đề này. 09/12/2024Nộp tờ khai thuế đất phi nông nghiệp ở đâu? Nộp qua mạng được không?

Nộp tờ khai thuế đất phi nông nghiệp ở đâu? Nộp qua mạng được không?

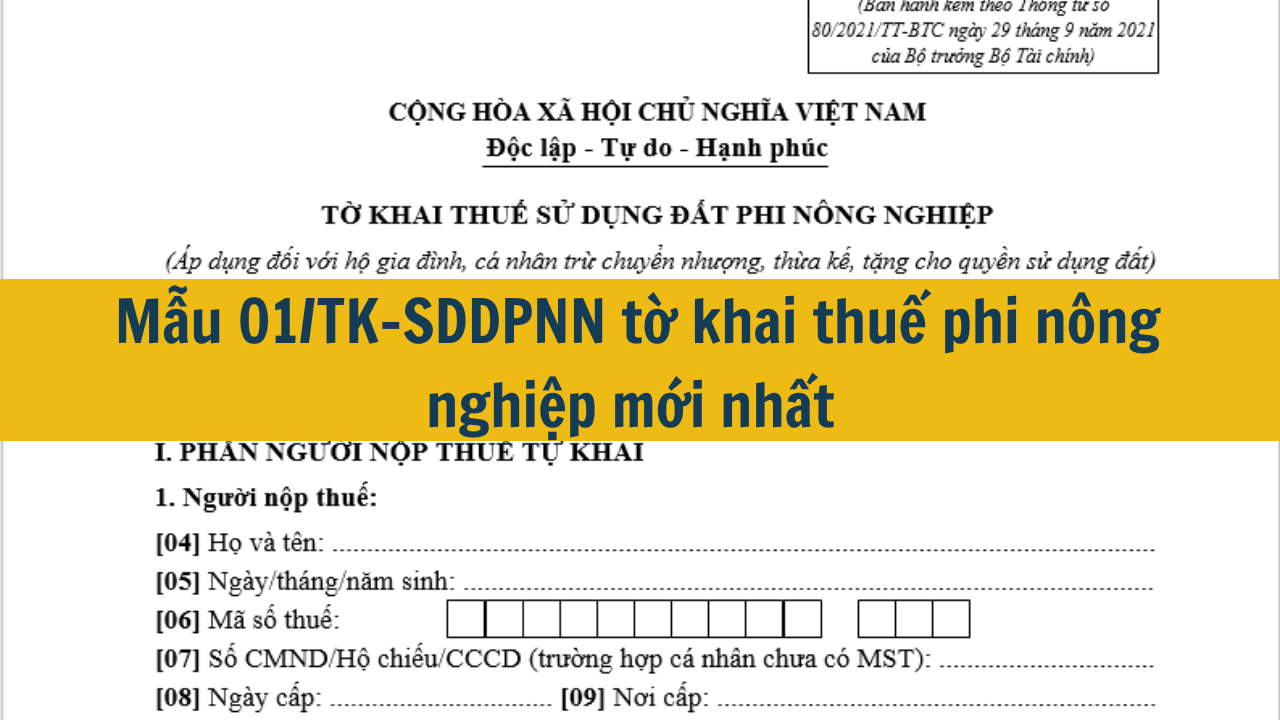

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy nộp tờ khai thuế đất phi nông nghiệp ở đâu? Nộp qua mạng được không? Bài viết sau đây sẽ làm rõ về các vấn đề này. 09/12/2024Mẫu 01/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Mẫu 01/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

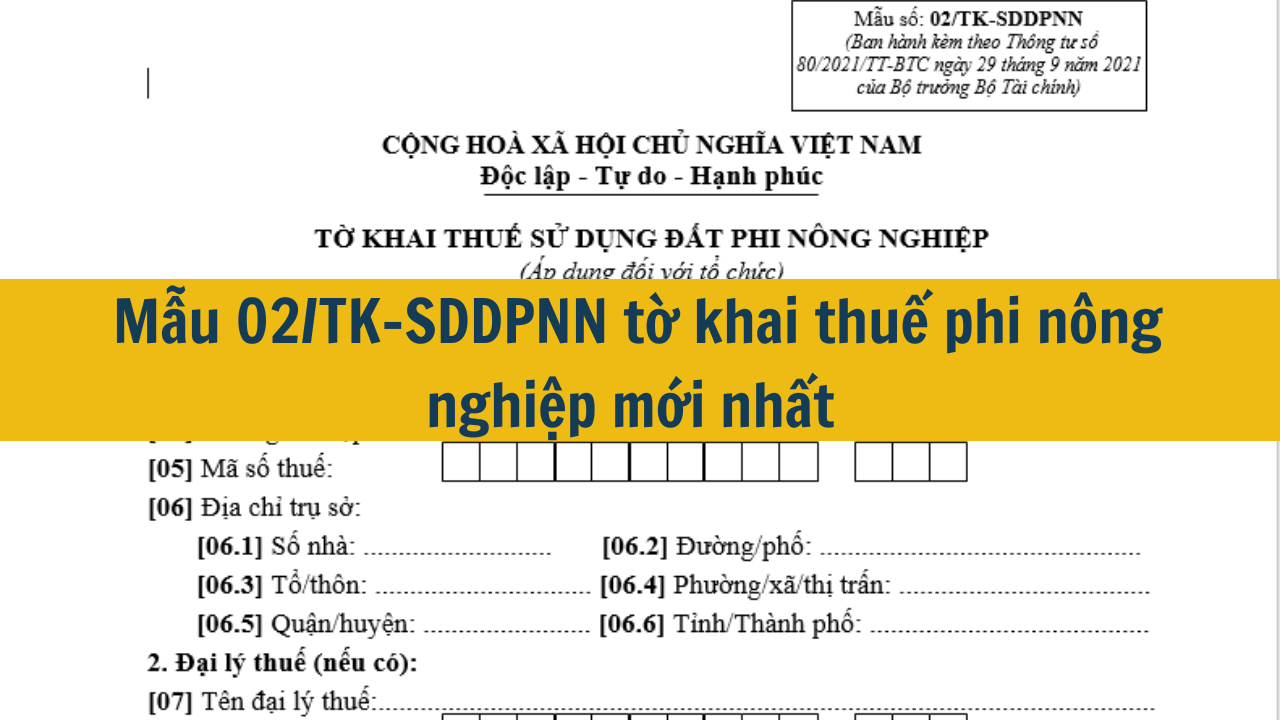

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy mẫu 01/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025? Bài viết sau đây sẽ làm rõ về các vấn đề này. 08/01/2025Mẫu 02/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Mẫu 02/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

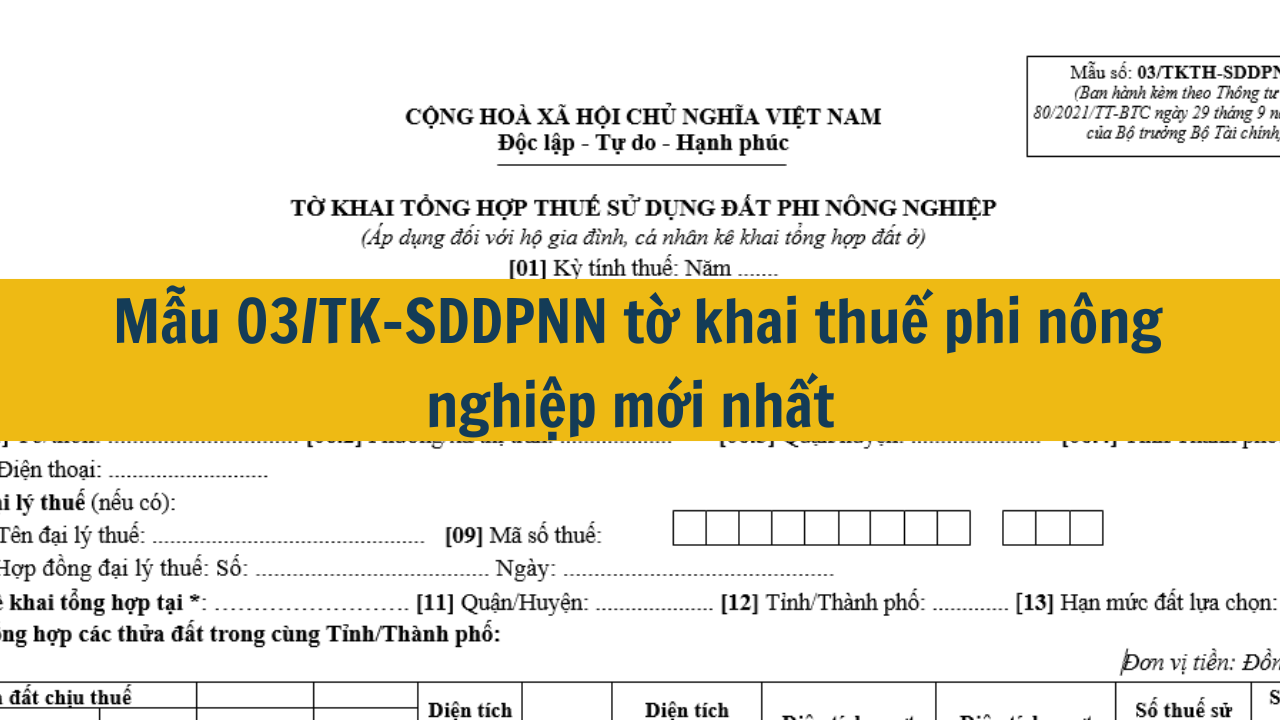

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy mẫu 02/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025 thế nào? Bài viết sau đây sẽ làm rõ về các vấn đề này. 08/01/2025Mẫu 03/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Mẫu 03/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

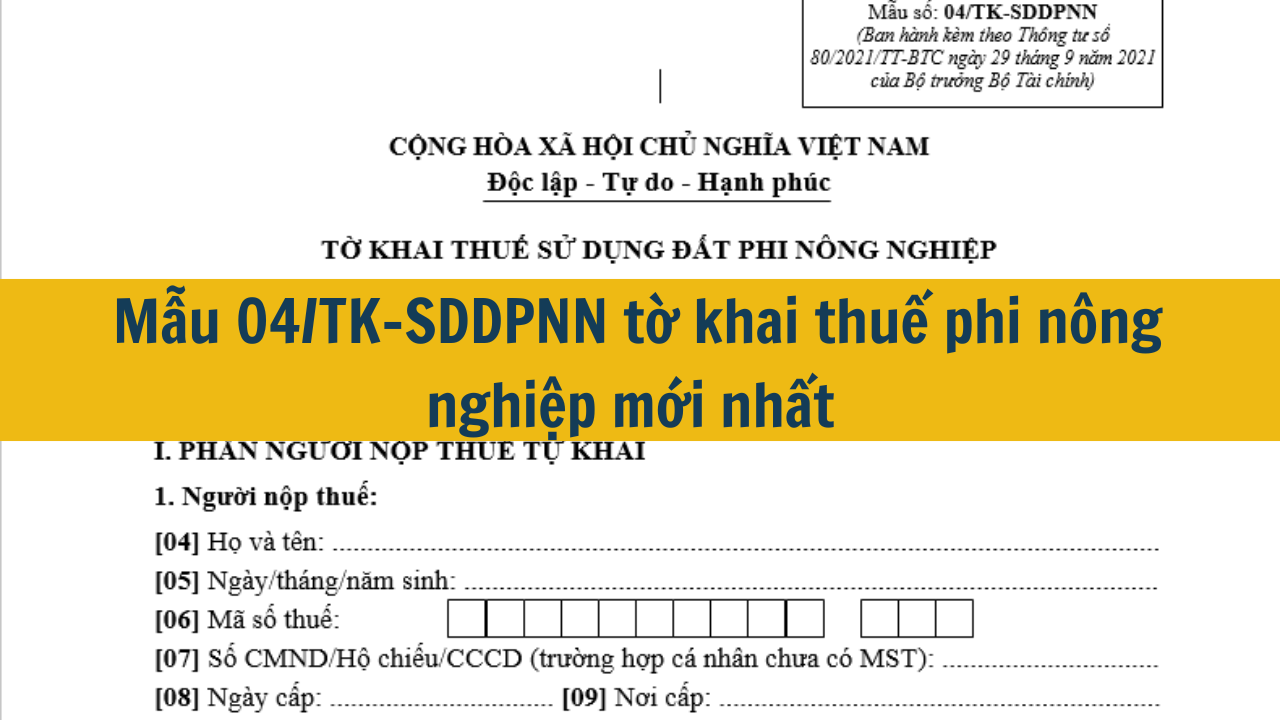

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy Mẫu 03/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025 thế nào? Bài viết sau đây sẽ làm rõ về các vấn đề này. 08/01/2025Mẫu 04/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Mẫu 04/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy Mẫu 04/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025 như thế nào? Bài viết sau đây sẽ làm rõ về các vấn đề này. 08/01/2025Nộp thuế đất ở hàng năm ở đâu? Cách nộp thuế đất ở hàng năm mới nhất 2025

Nộp thuế đất ở hàng năm ở đâu? Cách nộp thuế đất ở hàng năm mới nhất 2025

Với mong muốn hỗ trợ, tạo điều kiện thuận lợi tối đa, cùng đồng hành với các tổ chức, doanh nghiệp, người nộp thuế trong việc chấp hành nghĩa vụ thuế theo quy định của pháp luật. Nhà nước đã tạo điều kiện cho người nộp thuế có thể thực hiện nghĩa vụ một cách dễ dàng. Dưới đất là một số hướng dẫn về nộp thuế đất mới nhất 27/12/202404 mẫu tờ khai thuế đất phi nông nghiệp mới nhất 2025?

04 mẫu tờ khai thuế đất phi nông nghiệp mới nhất 2025?

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy 04 mẫu tờ khai thuế đất phi nông nghiệp mới nhất 2025? Bài viết sau đây sẽ làm rõ về các vấn đề này. 08/01/2025Đóng thuế trước bạ nhà đất ở đâu mới nhất 2025?

Nghị định 126/2020/NĐ-CP (Bản Word)

Nghị định 126/2020/NĐ-CP (Bản Word)

Nghị định 126/2020/NĐ-CP (Bản Pdf)

Nghị định 126/2020/NĐ-CP (Bản Pdf)