Tìm kiếm

Tìm kiếm

Chương III Nghị định 123/2020/NĐ-CP: Quy định đối với chứng từ

| Số hiệu: | 123/2020/NĐ-CP | Loại văn bản: | Nghị định |

| Nơi ban hành: | Chính phủ | Người ký: | Nguyễn Xuân Phúc |

| Ngày ban hành: | 19/10/2020 | Ngày hiệu lực: | 01/07/2022 |

| Ngày công báo: | 01/11/2020 | Số công báo: | Từ số 1011 đến số 1012 |

| Lĩnh vực: | Kế toán - Kiểm toán | Tình trạng: | Còn hiệu lực |

TÓM TẮT VĂN BẢN

Không bắt buộc sử dụng hoá đơn điện tử từ ngày 01/11/2020

Đây là nội dung đáng chú ý tại Nghị định 123/2020/NĐ-CP quy định về hoá đơn, chứng từ có hiệu lực từ ngày 01/7/2022.

Cụ thể, bãi bỏ khoản 2 và khoản 4 Điều 35 Nghị định 119/2018/NĐ-CP quy định về hoá đơn điện tử như sau:

“2. Việc tổ chức thực hiện hóa đơn điện tử, hóa đơn điện tử có mã của cơ quan thuế theo quy định của Nghị định này thực hiện xong đối với các doanh nghiệp, tổ chức kinh tế, tổ chức khác, hộ, cá nhân kinh doanh chậm nhất là ngày 01 tháng 11 năm 2020.”

“4. Kể từ ngày 01 tháng 11 năm 2020, các Nghị định: số 51/2010/NĐ-CP ngày 14 tháng 5 năm 2010 và số 04/2014/NĐ-CP ngày 17 tháng 01 năm 2014 của Chính phủ quy định về hóa đơn bán hàng hóa, cung ứng dịch vụ hết hiệu lực thi hành.”

Như vậy, không còn bắt buộc các doanh nghiệp, tổ chức kinh tế, tổ chức khác, hộ, cá nhân kinh doanh phải hoàn thành việc tổ chức thực hiện hóa đơn điện tử, hóa đơn điện tử có mã của cơ quan thuế từ ngày 01/11/2020.

Đồng thời các Nghị định 51/2010/NĐ-CP , Nghị định 04/2014/NĐ-CP và Nghị định 119/2018/NĐ-CP tiếp tục có hiệu lực thi hành đến ngày 30/6/2022.

Khuyến khích cơ quan, tổ chức, cá nhân đáp ứng điều kiện về hạ tầng công nghệ thông tin áp dụng quy định về hoá đơn, chứng từ điện tử theo Nghị định 123/2020/NĐ-CP trước ngày 01/7/2022.

Văn bản tiếng việt

Văn bản tiếng anh

1. Chứng từ trong lĩnh vực quản lý thuế, phí, lệ phí của cơ quan thuế bao gồm:

a) Chứng từ khấu trừ thuế thu nhập cá nhân;

b) Biên lai gồm:

b.1) Biên lai thu thuế, phí, lệ phí không in sẵn mệnh giá;

b.2) Biên lai thu thuế, phí, lệ phí in sẵn mệnh giá;

b.3) Biên lai thu thuế, phí, lệ phí.

2. Trong quá trình quản lý thuế, phí, lệ phí theo quy định của Luật Quản lý thuế trường hợp có yêu cầu các loại chứng từ khác, Bộ trưởng Bộ Tài chính có trách nhiệm quy định và hướng dẫn thực hiện.

Tại thời điểm khấu trừ thuế thu nhập cá nhân, thời điểm thu thuế, phí, lệ phí, tổ chức khấu trừ thuế thu nhập cá nhân, tổ chức thu thuế, phí, lệ phí phải lập chứng từ, biên lai giao cho người có thu nhập bị khấu trừ thuế, người nộp các khoản thuế, phí, lệ phí.

1. Chứng từ khấu trừ thuế có các nội dung sau:

a) Tên chứng từ khấu trừ thuế, ký hiệu mẫu chứng từ khấu trừ thuế, ký hiệu chứng từ khấu trừ thuế, số thứ tự chứng từ khấu trừ thuế;

b) Tên, địa chỉ, mã số thuế của người nộp;

c) Tên, địa chỉ, mã số thuế của người nộp thuế (nếu người nộp thuế có mã số thuế);

d) Quốc tịch (nếu người nộp thuế không thuộc quốc tịch Việt Nam);

đ) Khoản thu nhập, thời điểm trả thu nhập, tổng thu nhập chịu thuế, số thuế đã khấu trừ; số thu nhập còn được nhận;

e) Ngày, tháng, năm lập chứng từ khấu trừ thuế;

g) Họ tên, chữ ký của người trả thu nhập.

Trường hợp sử dụng chứng từ khấu trừ thuế điện tử thì chữ ký trên chứng từ điện tử là chữ ký số.

a) Tên loại biên lai: Biên lai thu thuế, phí, lệ phí không in sẵn mệnh giá; biên lai thu thuế, phí, lệ phí in sẵn mệnh giá; biên lai thu thuế, phí, lệ phí.

b) Ký hiệu mẫu biên lai và ký hiệu biên lai.

Ký hiệu mẫu biên lai là các thông tin thể hiện tên loại biên lai, số liên biên lai và số thứ tự mẫu trong một loại biên lai (một loại biên lai có thể có nhiều mẫu).

Ký hiệu biên lai là dấu hiệu phân biệt biên lai bằng hệ thống các chữ cái tiếng Việt và 02 chữ số cuối của năm.

Đối với biên lai đặt in, 02 chữ số cuối của năm là năm in biên lai đặt in. Đối với biên lai tự in và biên lai điện tử, 02 chữ số cuối của năm là năm bắt đầu sử dụng biên lai ghi trên thông báo phát hành hoặc năm biên lai được in ra.

c) Số biên lai là số thứ tự được thể hiện trên biên lai thu thuế, phí, lệ phí. Số biên lai được ghi bằng chữ số Ả-rập có tối đa 7 chữ số. Đối với biên lai tự in, biên lai đặt in thì số biên lai bắt đầu từ số 0000001. Đối với biên lai điện tử thì số biên lai điện tử bắt đầu từ số 1 vào ngày 01 tháng 01 hoặc ngày bắt đầu sử dụng biên lai điện tử và kết thúc vào ngày 31 tháng 12 hàng năm.

d) Liên của biên lai (áp dụng đối với biên lai đặt in và tự in) là số tờ trong cùng một số biên lai. Mỗi số biên lai phải có từ 02 liên hoặc 02 phần trở lên, trong đó:

- Liên (phần) 1: lưu tại tổ chức thu;

- Liên (phần) 2: giao cho người nộp thuế, phí, lệ phí;

Các liên từ thứ 3 trở đi đặt tên theo công dụng cụ thể phục vụ công tác quản lý theo quy định của pháp luật.

đ) Tên, mã số thuế của tổ chức thu thuế, phí, lệ phí.

e) Tên loại các khoản thu thuế, phí, lệ phí và số tiền ghi bằng số và bằng chữ.

g) Ngày, tháng, năm lập biên lai.

h) Chữ ký của người thu tiền. Trường hợp sử dụng biên lai điện tử thì chữ ký trên biên lai điện tử là chữ ký số.

i) Tên, mã số thuế của tổ chức nhận in biên lai (đối với trường hợp đặt in).

k) Biên lai được thể hiện là tiếng Việt. Trường hợp cần ghi thêm tiếng nước ngoài thì phần ghi thêm bằng tiếng nước ngoài được đặt bên phải trong ngoặc đơn “( )” hoặc đặt ngay dưới dòng nội dung ghi bằng tiếng Việt với cỡ chữ nhỏ hơn chữ tiếng Việt.

Chữ số ghi trên biên lai là các chữ số tự nhiên 0, 1, 2, 3, 4, 5, 6, 7, 8, 9.

Đồng tiền ghi trên biên lai là đồng Việt Nam. Trường hợp các khoản phải thu khác thuộc ngân sách nhà nước được pháp luật quy định có mức thu bằng ngoại tệ thì được thu bằng ngoại tệ hoặc thu bằng đồng Việt Nam trên cơ sở quy đổi từ ngoại tệ ra đồng Việt Nam theo tỷ giá quy định tại khoản 4 Điều 3 Nghị định số 120/2016/NĐ-CP ngày 23 tháng 8 năm 2016 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật Phí và lệ phí.

Trường hợp khi thu phí, lệ phí, nếu danh mục phí, lệ phí nhiều hơn số dòng của một biên lai thì được lập bảng kê kèm theo biên lai. Bảng kê do tổ chức thu phí, lệ phí tự thiết kế phù hợp với đặc điểm của từng loại phí, lệ phí. Bảng kê phải ghi rõ “kèm theo biên lai số... ngày... tháng.... năm”.

Đối với tổ chức thu phí, lệ phí sử dụng biên lai điện tử trong trường hợp cần điều chỉnh một số tiêu thức nội dung trên biên lai điện tử cho phù hợp với thực tế, tổ chức thu phí, lệ phí có văn bản trao đổi với Bộ Tài chính (Tổng cục Thuế) xem xét và có hướng dẫn trước khi thực hiện.

Ngoài các thông tin bắt buộc theo quy định tại khoản này, tổ chức thu phí, lệ phí có thể tạo thêm các thông tin khác, kể cả tạo lo-go, hình ảnh trang trí hoặc quảng cáo phù hợp với quy định của pháp luật và không che khuất, làm mờ các nội dung bắt buộc thể hiện trên biên lai. Cỡ chữ của các thông tin tạo thêm không được lớn hơn cỡ chữ của các nội dung bắt buộc thể hiện trên biên lai.

3. Mẫu hiển thị chứng từ điện tử theo hướng dẫn tại khoản 10 Điều 4 Nghị định số 11/2020/NĐ-CP ngày 20 tháng 01 năm 2020 của Chính phủ quy định về thủ tục hành chính thuộc lĩnh vực Kho bạc Nhà nước và các văn bản hướng dẫn thi hành.

1. Định dạng biên lai điện tử:

Các loại biên lai quy định tại điểm b khoản 1 Điều 30 Nghị định này phải thực hiện theo định dạng sau:

a) Định dạng biên lai điện tử sử dụng ngôn ngữ định dạng văn bản XML (XML là chữ viết tắt của cụm từ tiếng Anh "eXtensible Markup Language" được tạo ra với mục đích chia sẻ dữ liệu điện tử giữa các hệ thống công nghệ thông tin);

b) Định dạng biên lai điện tử gồm hai thành phần: thành phần chứa dữ liệu nghiệp vụ biên lai điện tử và thành phần chứa dữ liệu chữ ký số;

c) Tổng cục Thuế xây dựng và công bố thành phần chứa dữ liệu nghiệp vụ biên lai điện tử, thành phần chứa dữ liệu chữ ký số và cung cấp công cụ hiển thị các nội dung của biên lai điện tử theo quy định tại Nghị định này.

2. Định dạng chứng từ điện tử khấu trừ thuế thu nhập cá nhân:

Tổ chức khấu trừ thuế thu nhập cá nhân khi sử dụng chứng từ theo quy định tại điểm a khoản 1 Điều 30 Nghị định này theo hình thức điện tử tự xây dựng hệ thống phần mềm để sử dụng chứng từ điện tử đảm bảo các nội dung bắt buộc theo quy định tại khoản 1 Điều 32 Nghị định này.

3. Chứng từ điện tử, biên lai điện tử phải được hiển thị đầy đủ, chính xác các nội dung của chứng từ đảm bảo không dẫn tới cách hiểu sai lệch để người sử dụng có thể đọc được bằng phương tiện điện tử.

1. Tổ chức thu các khoản phí, lệ phí trước khi sử dụng biên lai điện tử theo điểm b khoản 1 Điều 30 thì thực hiện đăng ký sử dụng qua Cổng thông tin điện tử của Tổng cục Thuế.

Nội dung thông tin đăng ký theo Mẫu số 01/ĐK-BL Phụ lục IA ban hành kèm theo Nghị định này.

Cổng thông tin điện tử của Tổng cục Thuế tiếp nhận đăng ký sử dụng biên lai điện tử của tổ chức thu các khoản phí, lệ phí và gửi thông báo theo Mẫu số 01/TB-TNĐK Phụ lục IB ban hành kèm theo Nghị định này sau khi nhận được đăng ký sử dụng biên lai điện tử để xác nhận việc nộp hồ sơ đăng ký sử dụng biên lai điện tử.

2. Trong thời gian 1 ngày làm việc kể từ ngày nhận được đăng ký sử dụng biên lai điện tử, Cơ quan thuế có trách nhiệm gửi Thông báo điện tử theo Mẫu số 01/TB-ĐKĐT Phụ lục IB ban hành kèm theo Nghị định này tới các đối tượng quy định tại khoản 1 Điều này về việc chấp nhận trong trường hợp đăng ký sử dụng biên lai điện tử hợp lệ, không có sai sót hoặc không chấp nhận đăng ký sử dụng biên lai điện tử không đủ điều kiện để chấp nhận hoặc có sai sót.

3. Kể từ thời điểm sử dụng biên lai điện tử theo quy định tại Nghị định này, tổ chức nêu tại khoản 1 Điều này phải thực hiện hủy những biên lai, chứng từ giấy còn tồn chưa sử dụng (nếu có) theo quy định.

4. Trường hợp có thay đổi thông tin đã đăng ký sử dụng biên lai điện tử tại khoản 1 Điều này tổ chức thu phí, lệ phí thuộc ngân sách nhà nước thực hiện thay đổi thông tin và gửi lại cơ quan thuế theo Mẫu số 01/ĐK-BL Phụ lục IA ban hành kèm theo Nghị định này qua Cổng thông tin điện tử của Tổng cục Thuế.

1. Cục Thuế tạo biên lai theo hình thức đặt in (loại không in sẵn mệnh giá) được bán cho các tổ chức thu phí, lệ phí theo giá đảm bảo bù đắp chi phí in ấn, phát hành.

2. Trường hợp đặt in biên lai, tổ chức thu phí, lệ phí lựa chọn tổ chức đủ điều kiện in theo quy định để ký hợp đồng đặt in biên lai thu phí, lệ phí.

3. Trường hợp tự in biên lai, tổ chức thu phí, lệ phí phải đáp ứng các điều kiện sau:

a) Có hệ thống thiết bị (máy tính, máy in) đảm bảo cho việc in và lập biên lai khi thu tiền phí, lệ phí.

b) Là đơn vị kế toán theo quy định của Luật Kế toán và có phần mềm tự in biên lai đảm bảo dữ liệu của biên lai chuyển vào phần mềm (hoặc cơ sở dữ liệu) kế toán để kê khai theo quy định.

Hệ thống tự in phải đảm bảo các nguyên tắc sau:

b.1) Việc đánh số thứ tự trên biên lai được thực hiện tự động. Mỗi liên của một số biên lai chỉ được in ra một lần, nếu in ra từ lần thứ 2 trở đi phải thể hiện là bản sao (copy).

b.2) Phần mềm ứng dụng để in biên lai phải đảm bảo yêu cầu về bảo mật bằng việc phân quyền cho người sử dụng, người không được phân quyền sử dụng không được can thiệp làm thay đổi dữ liệu trên ứng dụng.

Trường hợp tổ chức thu phí, lệ phí mua phần mềm của các tổ chức cung ứng phần mềm tự in thì phải lựa chọn tổ chức đủ tiêu chuẩn, đủ điều kiện cung ứng phần mềm theo quy định.

b.3) Biên lai tự in chưa lập phải được lưu trữ trong hệ thống máy tính theo chế độ bảo mật thông tin.

b.4) Biên lai tự in đã lập được lưu trữ trong hệ thống máy tính theo chế độ bảo mật thông tin và nội dung biên lai phải đảm bảo có thể truy cập, kết xuất và in ra giấy khi cần tham chiếu.

1. Tổ chức thu phí, lệ phí trước khi sử dụng biên lai đặt in, tự in phải lập Thông báo phát hành biên lai và gửi đến cơ quan thuế quản lý trực tiếp. Thông báo phát hành biên lai gửi cơ quan thuế theo phương thức điện tử.

2. Phát hành biên lai của cơ quan Thuế

Biên lai do Cục Thuế đặt in trước khi bán lần đầu phải lập thông báo phát hành biên lai. Thông báo phát hành biên lai phải được gửi đến tất cả các Cục Thuế trong cả nước trong thời hạn 10 ngày làm việc, kể từ ngày lập thông báo phát hành và trước khi bán. Khi phát hành biên lai phải đảm bảo không được trùng số biên lai trong cùng ký hiệu.

Trường hợp Cục Thuế đã đưa nội dung Thông báo phát hành biên lai lên trang thông tin điện tử của Tổng cục Thuế thì không phải gửi thông báo phát hành biên lai đến Cục Thuế khác.

Trường hợp có sự thay đổi về nội dung đã thông báo phát hành, Cục Thuế phải thực hiện thủ tục thông báo phát hành mới theo hướng dẫn nêu trên.

3. Nội dung Thông báo phát hành biên lai gồm:

a) Văn bản pháp luật quy định chức năng, nhiệm vụ, quyền hạn công việc quản lý nhà nước có thu phí, lệ phí;

b) Tên, mã số thuế, địa chỉ của tổ chức thu phí, lệ phí hoặc cơ quan được ủy quyền thu phí, lệ phí hoặc được ủy nhiệm lập biên lai thu phí, lệ phí;

c) Các loại biên lai sử dụng (kèm theo biên lai mẫu). Biên lai mẫu là bản in thể hiện đúng, đủ các tiêu thức trên liên (phần) của biên lai (giao cho người nộp phí, lệ phí), có số biên lai là dãy các chữ số 0, in hoặc đóng chữ “Mẫu” trên biên lai;

d) Ngày bắt đầu sử dụng;

đ) Tên, mã số thuế, địa chỉ của tổ chức nhận in biên lai (đối với biên lai đặt in); tên và mã số thuế (nếu có) của tổ chức cung ứng phần mềm tự in biên lai (đối với biên lai tự in);

e) Ngày lập thông báo phát hành; tên, chữ ký của người đại diện theo pháp luật và dấu của tổ chức thu phí, lệ phí.

Khi thay đổi toàn bộ hoặc một trong các chỉ tiêu về hình thức và nội dung của biên lai (kể cả nội dung bắt buộc và không bắt buộc), tổ chức thu phí, lệ phí gửi thông báo phát hành mới theo hướng dẫn tại khoản này, trừ trường hợp hướng dẫn tại điểm d khoản 3 Điều này.

Thông báo phát hành biên lai thực hiện theo Mẫu số 02/PH-BLG Phụ lục IA ban hành kèm theo Nghị định này.

4. Trình tự, thủ tục phát hành biên lai:

a) Thông báo phát hành biên lai và biên lai mẫu phải được gửi đến cơ quan thuế quản lý trực tiếp chậm nhất 05 ngày trước khi tổ chức kinh doanh bắt đầu sử dụng biên lai. Thông báo phát hành biên lai gồm cả biên lai mẫu phải được niêm yết rõ ràng tại tổ chức thu phí, lệ phí và tổ chức được ủy quyền hoặc ủy nhiệm thu phí, lệ phí trong suốt thời gian sử dụng biên lai;

b) Trường hợp khi nhận được Thông báo phát hành biên lai do tổ chức thu phí, lệ phí gửi đến, cơ quan thuế phát hiện Thông báo phát hành không đảm bảo đủ nội dung theo đúng quy định thì trong thời hạn 03 ngày làm việc kể từ ngày nhận được Thông báo, cơ quan thuế phải có văn bản thông báo cho tổ chức thu phí, lệ phí biết. Tổ chức thu phí, lệ phí có trách nhiệm điều chỉnh để thông báo phát hành mới đúng quy định;

c) Trường hợp tổ chức thu phí, lệ phí khi phát hành biên lai từ lần thứ hai trở đi, nếu không có sự thay đổi về nội dung và hình thức biên lai đã thông báo phát hành với cơ quan thuế thì không phải gửi kèm biên lai mẫu;

d) Đối với các số biên lai đã thực hiện thông báo phát hành nhưng chưa sử dụng hết có in sẵn tên, địa chỉ, khi có sự thay đổi tên, địa chỉ nhưng không thay đổi mã số thuế và cơ quan thuế quản lý trực tiếp, nếu tổ chức thu phí, lệ phí vẫn có nhu cầu sử dụng biên lai đã đặt in thì thực hiện đóng dấu tên, địa chỉ mới vào bên cạnh tiêu thức tên, địa chỉ đã in sẵn để tiếp tục sử dụng và gửi thông báo điều chỉnh thông tin tại thông báo phát hành biên lai đến cơ quan thuế quản lý trực tiếp theo Mẫu số 02/ĐCPH-BLG Phụ lục IA ban hành kèm theo Nghị định này.

Trường hợp có sự thay đổi địa chỉ kinh doanh dẫn đến thay đổi cơ quan thuế quản lý trực tiếp, nếu tổ chức thu phí, lệ phí có nhu cầu tiếp tục sử dụng số biên lai đã phát hành chưa sử dụng hết thì phải nộp báo cáo tình hình sử dụng biên lai với cơ quan thuế nơi chuyển đi và đóng dấu địa chỉ mới lên biên lai, gửi bảng kê biên lai chưa sử dụng theo Mẫu số 02/BK-BLG Phụ lục IA ban hành kèm theo Nghị định này và thông báo điều chỉnh thông tin tại thông báo phát hành biên lai đến cơ quan thuế nơi chuyển đến (trong đó nêu rõ số biên lai đã phát hành chưa sử dụng, sẽ tiếp tục sử dụng). Nếu tổ chức không có nhu cầu sử dụng số biên lai đã phát hành nhưng chưa sử dụng hết thì thực hiện hủy các số biên lai chưa sử dụng và thông báo kết quả hủy biên lai với cơ quan thuế nơi chuyển đi và thực hiện thông báo phát hành biên lai mới với cơ quan thuế nơi chuyển đến.

1. Lập biên lai

Nội dung trên biên lai phải đúng với nội dung nghiệp vụ kinh tế phát sinh; biên lai phải được lập theo thứ tự liên tục từ số nhỏ đến số lớn.

Nội dung lập trên biên lai phải được thống nhất trên các liên có cùng một số biên lai, nếu ghi sai, hỏng thì người thu tiền không được xé khỏi cuống hoặc nếu đã xé thì phải kèm theo tờ biên lai đã ghi sai, hỏng; tổ chức thu phí, lệ phí khi lập biên lai phải đóng dấu của tổ chức thu phí, lệ phí vào góc trên, bên trái liên 2 của biên lai (liên giao cho người nộp các khoản thu khác thuộc ngân sách nhà nước).

2. Biên lai được lập theo đúng hướng dẫn khoản 1 Điều này là chứng từ hợp pháp để thanh toán, hạch toán và quyết toán tài chính.

Trường hợp không đáp ứng các hướng dẫn tại khoản 1 Điều này thì không có giá trị thanh toán và không được hạch toán, quyết toán tài chính.

3. Ủy nhiệm lập biên lai

a) Tổ chức thu phí, lệ phí ủy nhiệm cho bên thứ ba lập biên lai. Việc ủy nhiệm giữa bên ủy nhiệm và bên nhận ủy nhiệm phải theo hình thức văn bản, đồng thời phải gửi thông báo cho cơ quan thuế quản lý trực tiếp bên ủy nhiệm và bên nhận ủy nhiệm theo Mẫu số 02/UN-BLG Phụ lục IA ban hành kèm theo Nghị định này, chậm nhất là 03 ngày trước khi bên nhận ủy nhiệm lập biên lai;

b) Nội dung văn bản ủy nhiệm phải ghi đầy đủ các thông tin về biên lai ủy nhiệm (hình thức, loại, ký hiệu, số lượng biên lai (từ số... đến số...); mục đích ủy nhiệm; thời hạn ủy nhiệm; phương thức giao nhận hoặc phương thức cài đặt biên lai ủy nhiệm (nếu là biên lai tự in); phương thức thanh toán biên lai ủy nhiệm;

c) Bên ủy nhiệm phải lập thông báo ủy nhiệm có ghi đầy đủ các thông tin về biên lai ủy nhiệm, mục đích ủy nhiệm, thời hạn ủy nhiệm dựa trên văn bản ủy nhiệm đã ký kết, có tên, chữ ký, dấu (nếu có) của đại diện bên ủy nhiệm cho bên nhận ủy nhiệm và gửi thông báo phát hành tới cơ quan thuế; đồng thời phải được niêm yết tại nơi tổ chức thu tiền phí lệ phí, tổ chức nhận ủy nhiệm;

d) Biên lai ủy nhiệm được lập vẫn phải ghi tên của tổ chức thu phí, lệ phí (bên ủy nhiệm) và đóng dấu bên ủy nhiệm phía trên bên trái của mỗi tờ biên lai (trường hợp biên lai được in từ thiết bị in của bên nhận ủy nhiệm thì không phải đóng dấu của bên ủy nhiệm);

đ) Trường hợp tổ chức thu phí, lệ phí có nhiều đơn vị trực thuộc trực tiếp thu phí hoặc nhiều cơ sở nhận ủy nhiệm thu cùng sử dụng hình thức biên lai đặt in có cùng ký hiệu theo phương thức phân chia cho từng cơ sở trong toàn hệ thống thì tổ chức thu phí, lệ phí phải có sổ theo dõi phân bổ số lượng biên lai cho từng đơn vị trực thuộc, từng cơ sở nhận ủy nhiệm. Các đơn vị trực thuộc, cơ sở nhận ủy nhiệm phải sử dụng biên lai theo thứ tự từ số nhỏ đến số lớn trong phạm vi số biên lai được phân chia;

e) Bên ủy nhiệm và bên nhận ủy nhiệm phải tổng hợp báo cáo định kỳ việc sử dụng các biên lai ủy nhiệm. Bên ủy nhiệm phải thực hiện báo cáo sử dụng biên lai với cơ quan thuế trực tiếp quản lý theo hướng dẫn tại Nghị định này (bao gồm cả số biên lai của bên nhận ủy nhiệm sử dụng). Bên nhận ủy nhiệm không phải thực hiện thông báo phát hành biên lai và báo cáo tình hình sử dụng biên lai với cơ quan thuế;

g) Khi hết thời hạn ủy nhiệm hoặc chấm dứt trước hạn ủy nhiệm, hai bên phải xác định bằng văn bản, đồng thời thông báo cho cơ quan thuế và niêm yết tại nơi thu phí, lệ phí.

1. Hàng quý, tổ chức thu phí, lệ phí có trách nhiệm nộp báo cáo tình hình sử dụng biên lai.

Thời hạn nộp báo cáo tình hình sử dụng biên lai theo quý chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý sử dụng biên lai.

2. Báo cáo tình hình sử dụng biên lai gồm các nội dung sau: Tên đơn vị, mã số thuế (nếu có), địa chỉ; tên loại biên lai; ký hiệu mẫu biên lai, ký hiệu biên lai; số tồn đầu kỳ, mua phát hành trong kỳ; số sử dụng, xóa bỏ, mất, hủy trong kỳ; tồn cuối kỳ gửi cho cơ quan thuế quản lý trực tiếp. Trường hợp trong kỳ không sử dụng biên lai, tại Báo cáo sử dụng biên lai ghi số lượng biên lai sử dụng bằng không (=0). Trường hợp kỳ trước đã sử dụng hết biên lai, đã báo cáo tình hình sử dụng biên lai kỳ trước với số tồn bằng không (0), trong kỳ không thông báo phát hành biên lai thu tiền phí, lệ phí, không sử dụng biên lai thì tổ chức thu phí, lệ phí không phải nộp báo cáo tình hình sử dụng biên lai.

Trường hợp tổ chức thu phí, lệ phí ủy nhiệm cho bên thứ ba lập biên lai thì tổ chức thu phí, lệ phí vẫn phải báo cáo tình hình sử dụng biên lai.

Báo cáo tình hình sử dụng biên lai theo Mẫu số BC26/BLĐT hoặc Mẫu số BC26/BLG Phụ lục IA ban hành kèm theo Nghị định này.

3. Tổ chức thu phí, lệ phí có trách nhiệm nộp báo cáo tình hình sử dụng biên lai khi giải thể, chia tách, sáp nhập, chuyển đổi sở hữu cùng với thời hạn nộp hồ sơ quyết toán phí, lệ phí.

1. Các trường hợp tiêu hủy biên lai

- Biên lai đặt in bị in sai, in trùng, in thừa phải được tiêu hủy trước khi thanh lý hợp đồng đặt in biên lai thu phí, lệ phí.

- Các loại biên lai đã lập của các đơn vị kế toán được tiêu hủy theo quy định của pháp luật về kế toán.

- Tổ chức thu phí, lệ phí có biên lai không tiếp tục sử dụng phải thực hiện tiêu hủy biên lai.

- Các loại biên lai chưa lập nhưng là vật chứng của các vụ án thì không tiêu hủy mà được xử lý theo quy định của pháp luật.

2. Biên lai được xác định đã tiêu hủy

- Tiêu hủy biên lai tự in, biên lai đặt in là việc sử dụng biện pháp đốt cháy, cắt, xé nhỏ hoặc hình thức tiêu hủy khác, đảm bảo biên lai đã tiêu hủy sẽ không thể sử dụng lại các thông tin, số liệu trên đó.

- Tiêu hủy biên lai điện tử là biện pháp làm cho biên lai điện tử không còn tồn tại trên hệ thống thông tin, không thể truy cập và tham chiếu đến thông tin chứa trong biên lai điện tử.

Biên lai điện tử đã hết thời hạn lưu trữ theo quy định của Luật Kế toán nếu không có quyết định khác của cơ quan nhà nước có thẩm quyền thì được phép tiêu hủy. Việc tiêu hủy biên lai điện tử không được làm ảnh hưởng đến tính toàn vẹn của các biên lai điện tử chưa hủy và phải đảm bảo sự hoạt động bình thường của hệ thống thông tin.

3. Trình tự, thủ tục tiêu hủy biên lai

a) Thời hạn tiêu hủy biên lai chậm nhất là 30 ngày, kể từ ngày thông báo với cơ quan thuế quản lý trực tiếp.

Trường hợp cơ quan thuế thông báo biên lai hết giá trị sử dụng thì tổ chức thu phí, lệ phí phải tiêu hủy biên lai và gửi cơ quan thuế bao gồm nội dung sau: tên cơ quan thu phí, lệ phí mã số thuế (nếu có); địa chỉ; phương pháp hủy biên lai; vào hồi mấy giờ, ngày, tháng, năm hủy; tên loại biên lai; ký hiệu mẫu biên lai; ký hiệu biên lai; từ số; đến số; số lượng. Thời hạn tiêu hủy biên lai chậm nhất là 10 ngày kể từ ngày cơ quan thuế thông báo hết giá trị sử dụng.

b) Tổ chức thu phí, lệ phí phải lập Bảng kiểm kê biên lai cần tiêu hủy. Bảng kiểm kê biên lai cần hủy phải được ghi chi tiết các nội dung gồm: tên biên lai, ký hiệu mẫu biên lai, ký hiệu biên lai, số lượng biên lai tiêu hủy (từ số... đến số... hoặc kê chi tiết từng số biên lai nếu số biên lai cần tiêu hủy không liên tục).

c) Tổ chức thu phí, lệ phí phải thành lập Hội đồng tiêu hủy biên lai. Hội đồng tiêu hủy biên lai phải có đại diện lãnh đạo, đại diện bộ phận kế toán của tổ chức thu các khoản thu khác thuộc ngân sách nhà nước.

d) Các thành viên Hội đồng tiêu hủy biên lai phải ký vào biên bản tiêu hủy biên lai và chịu trách nhiệm trước pháp luật nếu có sai sót.

đ) Hồ sơ tiêu hủy biên lai gồm: Quyết định thành lập Hội đồng tiêu hủy biên lai; bảng kiểm kê biên lai cần tiêu hủy; biên bản tiêu hủy biên lai; thông báo kết quả tiêu hủy biên lai.

Hồ sơ tiêu hủy biên lai được lưu tại tổ chức thu phí, lệ phí. Riêng Thông báo kết quả tiêu hủy biên lai thu theo Mẫu số 02/HUY-BLG Phụ lục IA ban hành kèm theo Nghị định này phải được lập thành 02 bản, một bản lưu, một bản gửi đến cơ quan thuế quản lý trực tiếp chậm nhất không quá 05 ngày kể từ ngày thực hiện tiêu hủy biên lai. Thông báo kết quả tiêu hủy biên lai phải có nội dung: loại, ký hiệu, số lượng biên lai tiêu hủy từ số đến số, lý do tiêu hủy, ngày giờ tiêu hủy, phương pháp tiêu hủy.

e) Cơ quan thuế thực hiện tiêu hủy biên lai do Cục Thuế đặt in đã thông báo phát hành chưa bán nhưng không tiếp tục sử dụng. Tổng cục Thuế có trách nhiệm hướng dẫn quy trình tiêu hủy biên lai do Cục Thuế đặt in.

1. Tổ chức thu các khoản phí lệ phí nếu phát hiện mất, cháy, hỏng biên lai đã lập hoặc chưa lập phải lập báo cáo về việc mất, cháy, hỏng và thông báo với cơ quan thuế quản lý trực tiếp với nội dung như sau: tên tổ chức, cá nhân làm mất, cháy, hỏng biên lai; mã số thuế, địa chỉ; căn cứ biên bản mất, cháy, hỏng; tên loại biên lai; ký hiệu mẫu biên lai; ký hiệu biên lai; từ số; đến số; số lượng; liên biên lai chậm nhất không quá 05 ngày làm việc kể từ ngày xảy ra việc mất, cháy, hỏng biên lai. Trường hợp ngày cuối cùng (ngày thứ 05) trùng với ngày nghỉ theo quy định của pháp luật thì ngày cuối cùng của thời hạn được tính là ngày tiếp theo của ngày nghỉ đó.

Báo cáo về việc mất, cháy, hỏng biên lai thực hiện theo Mẫu số BC21/BLG Phụ lục IA ban hành kèm theo Nghị định này.

2. Trường hợp người nộp thuế, người nộp phí, lệ phí làm mất, cháy, hỏng chứng từ, biên lai thì được sử dụng bản chụp liên lưu tại tổ chức thu thuế, phí, lệ phí, trên đó có xác nhận, đóng dấu (nếu có) của tổ chức thu phí, lệ phí kèm theo biên bản về việc mất, cháy, hỏng biên lai để làm chứng từ thanh toán, quyết toán tài chính. Tổ chức thu phí, lệ phí và người nộp chịu trách nhiệm về tính chính xác của việc mất, cháy, hỏng biên lai.

REGULATIONS ON RECORDS

1. Records serving the management of taxes, fees and charges by tax authorities include:

a) Certificate of personal income tax withholding;

b) Receipts, including:

b.1) Tax, fee or charge receipts without pre-printed face values;

b.2) Tax, fee or charge receipts with pre-printed face values;

b.3) Tax, fee or charge receipts.

2. The Minister of Finance shall stipulate and provide guidance on other records which are required to serve the management of taxes, fees and charges in accordance with regulations of the Law on tax administration.

Article 31. Time of preparing records

When deducting personal income tax (PIT) or collecting taxes, fees or charges, organizations deducting PIT or collectors of taxes, fees or charges (hereinafter referred to as “collector”) shall prepare and give PIT deduction statements or receipts to persons whose income is deducted or payers of taxes, fees or charges (hereinafter referred to as “payer”).

Article 32. Contents of records

1. A certificate of personal income tax withholding contains the following information:

a) Name, form number, reference number and ordinal number of the certificate of personal income tax withholding;

b) Name, address and TIN of the applicant;

c) Name, address and TIN of the taxpayer (if available);

d) Nationality (if the taxpayer is not a Vietnamese citizen);

dd) Taxable income, time of income payment, total taxable income, PIT amount deducted, income amounts received;

e) Date of the certificate of personal income tax withholding;

g) Full name and signature of income payer.

In case of electronic certificate of personal income tax withholding, digital signature is required.

2. A receipt contains the following information:

a) Name of receipt: Tax, fee or charge receipt without a pre-printed face value; Tax, fee or charge receipt with a pre-printed face value; Tax, fee or charge receipt.

b) Form number and reference number of the receipt.

The receipt form number reflects the receipt type, number of its copies, and ordinal number of the receipt form (if a receipt type consists of different forms).

The receipt reference number is a sign used for identifying a particular receipt and is comprised of Vietnamese alphabet and 02 last numerals of the year.

02 last numerals of the year on an externally-printed receipt are those of the year in which the receipt is printed. 02 last numerals of the year on an internally-printed receipt or electronic receipt are those of the year specified in the announcement of receipt issue or in which the receipt is printed.

c) Receipt number is the ordinal number specified in a tax, fee or charge receipt. The receipt number is written in Arabic numerals and consists of 7 digits. The first number of an internally- or externally-printed receipt is 0000001. The number of an electronic receipt begins from 1, on January 01 or the first day on which the electronic receipts are used, and ends on December 31 every year.

d) Copies of a receipt (internally- or externally-printed receipt) are sheets of the same receipt. Each receipt has at least 02 copies or parts, including:

- Copy (part) 1 is kept by the collector;

- Copy (part) 2 is delivered to the tax, fee or charge payer;

The third and subsequent copies of the receipt are named according to their use purposes to serve the performance of management tasks as prescribed.

dd) Name and TIN of the collector.

e) Names of types of taxes, fees or charges, and amounts in figures and in words.

g) Date of making the receipt.

h) Signature of cashier. In case of electronic receipts, digital signature is required.

i) Name and TIN of receipt printing service provider (in case of externally-printed receipts).

k) The receipt is written in Vietnamese language. If a foreign language text is necessary, it must be placed between parentheses ( ) or next to the Vietnamese text, in which case it must be smaller than the Vietnamese text.

Numbers on the receipt must be natural numbers: 0, 1, 2, 3, 4, 5, 6, 7, 8, 9.

The currency on the receipt shall be VND. If other amounts payable to state budget are collected in foreign currencies as prescribed by law, the currency on receipts may be written in either the foreign currency or VND by exchanging such amounts from the foreign currency to VND according to the exchange rates prescribed in Clause 4 Article 3 of the Government’s Decree No. 120/2016/ND-CP dated August 23, 2016.

If a receipt does not have enough lines for specifying all types of fees/charges collected, it may be accompanied by a list of collected fees/charges. The collector shall decide the format of the list of collected fees/charges. This list must bear the text “kèm theo biên lai số... ngày... tháng.... năm” (this list is enclosed with the receipt No……….dated…….”).

If some items of an electronic receipt need to be changed to meet the actual conditions, the collector shall request the Ministry of Finance (via the General Department of Taxation) in writing to give its approval and guidance before making such changes.

In addition to the compulsory contents prescribed in this Clause, the collector may add other information, including its logo/decorative or advertising images, to a receipt in accordance with regulations of laws provided that such additional information shall neither hide nor obscure the compulsory contents. The font size of additional information on a receipt must be smaller than that of the compulsory contents.

3. Forms of electronic records shall comply with the provisions in Clause 10 Article 4 of the Government’s Decree No. 11/2020/ND-CP dated January 20, 2020, and its instructional documents.

Article 33. Electronic record format

1. Format of an electronic receipt:

The format of receipts prescribed in Point b Clause 1 Article 30 hereof complies with the following provisions:

a) Electronic receipts shall be XML (eXtensible Markup Language) documents, which are meant to share electronic data between IT systems;

b) The data of an electronic record consists two components: information about the transaction and the digital signature;

c) The General Department of Taxation shall develop and announce the format of transaction-related information, digital signatures and tools for display of electronic receipts prescribed herein.

2. Format of an electronic PIT deduction statement:

When using the document in Point a Clause 1 Article 30 hereof in the electronic form, the organization deducting PIT shall develop a software system serving the use of electronic records which must contain adequate compulsory contents specified in Clause 1 Article 32 hereof.

3. Contents of electronic PIT deduction statements or receipts must be fully and accurately displayed, ensure readers can read them with electronic devices.

Article 34. Application for use of electronic records

1. Before using the electronic receipt as prescribed in Point b Clause 1 Article 30 hereof, the collector shall apply for use of the electronic receipt through the web portal of the General Department of Taxation.

An application for use of electronic receipt shall be made using Form No. 01/DK-BL in Appendix IA enclosed herewith.

The General Department of Taxation shall receive applications for use of electronic receipts and send notices, using form No. 01/TB-TNDK in Appendix IB enclosed herewith, through its web portal to applicants.

2. Within 1 working day from receipt of the application for use of electronic receipt, the tax authority shall send an electronic notice of approval of the application, if it is valid and satisfactory, or refusal of the application, if it is unsatisfactory or has mistakes, prepared according to the form No. 01/TB-DKDT in Appendix IB enclosed herewith, to the applicant specified in Clause 1 of this Article.

3. When starting the use of electronic receipt as prescribed herein, the collector prescribed in Clause 1 of this Article shall destroy any unused physical receipts/records as prescribed.

4. In case there is any change in the application for use of electronic receipt as prescribed in Clause 1 of this Article, the collector of fees/charges payable to state budget shall make such change and submit the application for change to registration information to the tax authority by using form No. 01/DK-BL in Appendix IA enclosed herewith through the web portal of the General Department of Taxation.

Section 3. INTERNALLY- AND EXTERNALLY-PRINTED RECEIPTS

Article 35. Rules for creation of receipts

1. Each Provincial Department of Taxation shall place orders for printing of receipts (without pre-printed face value) which shall be then sold to collectors at prices sufficient to cover printing/issue costs.

2. If ordering the printing of receipts, collectors shall select and enter into printing service contracts with qualified printing service providers.

3. In case of internally-printed receipts, a collector is required to meet the following requirements:

a) It must have an equipment system (computers and printers) serving the printing and issuance of receipts when collecting fees/charges.

b) It must be an accounting unit as defined in the Law on accounting and have receipt printing software programs to ensure the transmission of receipt data to accounting software (or database) for declaration as prescribed.

The receipt printing system must comply with the following rules:

b.1) Receipts must be automatically numbered. Each copy of a receipt shall be printed out once. If a copy is printed out two times or more, it must be expressed as a copy.

b.2) The receipt printing software must ensure security by classifying users so that unauthorized persons cannot change date of the software application.

In case of purchase of receipt printing software, the collector must buy a printing software program from a qualified software supplier as prescribed.

b.3) Internally-printed receipts which are not yet issued shall be stored in the computer system according to regulations on information security.

b.4) Issued internally-printed receipts shall be stored in the computer system according to regulations on information security and in a manner that they may be accessed, extracted and printed out for reference when necessary.

Article 36. Announcement of issue of internally- or externally-printed receipts

1. Before using internally- or externally-printed receipts, each collector shall prepare and send an announcement of issue of receipts to its supervisory tax authority. The announcement of issue of receipts is sent to the tax authority electronically.

2. Issue of receipts by a tax authority

Before the first sale of receipts which are printed for sale according to an order placed by the Provincial Department of Taxation, the announcement of issue of such receipts is required. The announcement of issue of receipts must be sent to all Provincial Departments of Taxation nationwide within 10 working days from the date of the announcement and before the sale of receipts. Numbers of receipts of the same reference number must be different.

If an announcement of issue of receipts has been published on the web portal of the General Department of Taxation, it must not be sent to other Provincial Departments of Taxation.

In case there is any change in the announcement of issue of receipts, the Provincial Department of Taxation shall repeat the abovementioned procedures for announcement of receipt issue.

3. An announcement of issue of receipts includes the following information:

a) The legislative document defining the functions, duties and powers to perform state management tasks with fee/charge collection;

b) Name, TIN and address of the collector or of the agency authorized to collect fees/charges or issue fee/charge receipts;

c) Types of receipts (enclosed with sample receipts). The sample receipt is a printed receipt that accurately and adequately reflects all items of a receipt given to a payer, and bears the number which is a series of "0" and the printed or stamped word “Mẫu” (“sample”);

d) Date of commencement of use of receipts;

dd) Name, TIN and address of printing service provider (for externally-printed receipts); name and TIN (if any) of printing software supplier (for internally-printed receipts);

e) Date of the announcement of receipt issue; name and signature of legal representative and seal of the collector.

In case the format or contents of a receipt (either compulsory or additional contents) is/are partially or entirely changed, the collector is required to provide a new announcement of receipt issue according to the provisions in this Clause, except the case resulting in Point d Clause 3 of this Article.

An announcement of receipt issue is made using Form No. 02/PH-BLG in Appendix IA enclosed herewith.

4. Procedures for issue of receipts:

a) The announcement of issue of receipts and sample receipt must be sent to the supervisory tax authority at least 05 days before such receipts are used. The announcement of issue of receipts and sample receipt must be posted at a noticeable place at the premises of the collector and the entity authorized or delegated to collect fees/charges throughout the use of such receipt type;

b) If the tax authority shall give a notification to the collector within 03 working days from receipt of the announcement if finding that the received announcement of issue of receipts does not contain adequate contents as prescribed. The collector shall make necessary modifications to make its new announcement of receipt issue satisfactory;

c) If the contents and format of the receipt whose issue has been announced are kept unchanged, the collector is not required to provide the sample receipt from the second and subsequent issues of receipts.

d) With regard to receipts whose issue has been announced and which have the collector’s name and address pre-printed but are unused, when the collector’s name and address are changed but its TIN and supervisory tax authority are unchanged, the collector may continue using such receipts by stamping its new name and address next to its name and address pre-printed on such receipts, and send a notification of changes to the announcement of receipt issue to the supervisory tax authority, using Form No. 02/DCPH-BLG in Appendix IA enclosed herewith.

In case of relocation of the collector’s business location resulting in change of its supervisory tax authority, if the collector wants to continue using receipts whose issue has been announced, it shall submit the report on use of receipts to the tax authority in charge of the province from which it relocates, stamp its new address on receipts when they are used, and send the list of unused receipts, using form No. 02/BK-BLG in Appendix IA enclosed herewith, and the notification of changes to the announcement of receipt issue to the tax authority in charge of the province to which it relocates (in which the quantity of unused receipts must be specified). If the collector stops using the receipts whose issue has been announced, it shall destroy unused receipts and notify the receipt destruction result to the tax authority in charge of the province from which it relocates, and send the new announcement of receipt issue to the tax authority in charge of the province to which it relocates.

Article 37. Issuance of and authorization to issue receipts

1. Issuance of receipts

An issued receipt must accurately reflect the conducted economic transaction; numbers of receipts shall be issued in ascending order.

Copies of a receipt number must have the same contents. If a receipt contains errors, the cashier shall not tear the erroneous receipt from its counterfoil. If he/she has done so, the erroneous receipt must be retained. The collector’s seal shall be appended to copy 2 of the receipt (which will be given to the payer) at its upper left corner.

2. Receipts which are made according to the provisions in Clause 1 of this Article are legal records used for payment, accounting and financial statements.

If a receipt is not made according to the provisions in Clause 1 of this Article, it shall be not valid for payment, accounting and financial statement.

3. Authorization to issue receipts

a) A collector may authorize third party to issue receipts. The authorization to issue receipts must be made in writing and notified to the supervisory tax authorities of the collector and authorized party according to Form No. 02/UN-BLG in Appendix IA enclosed herewith at least 03 working days before receipts are issued by the authorized party;

b) The written authorization must contain adequate information about the receipt to be issued under authorization (format, type, reference number, quantity of receipts (from number…..to number….); purposes and duration of the authorization; method of delivery or installation of receipts (if they are internally printed); method of payment for receipts;

c) The collector shall prepare a notification of authorization which must contain adequate information about the receipt to be issued under authorization, purposes and duration of the authorization as specified in the written authorization, and the name, signature and seal (if any) of the collector’s representative, and send it to the authorized party and send the announcement of issue of receipts to the tax authority; such notification of authorization must be posted at a noticeable place at the premises of the authorized party;

d) Receipts issued under authorization must still bear the collector’s (i.e. the authorizing party’s) name and seal which is appended to each receipt on its upper left corner (if receipts are printed out from the authorized party's printer, the collector's seal is not required);

dd) If a collector distributes externally-printed receipts of the same reference number to its affiliated units or authorized parties which shall directly collect fees/charges, it must keep a log of distribution of receipts to each affiliated unit/authorized party. Affiliated units/ authorized parties shall use receipts distributed by the collector in ascending order;

e) The collector and authorized party shall make periodic reports on receipts issued under authorization. The collector shall submit report on use of receipts to its supervisory tax authority in accordance with regulations herein (including the quantity of receipts issued by its authorized parties). The authorized party is not required to send the announcement of receipt issue and report on use of receipts to the tax authority;

g) When the authorization expires or is terminated before its expiration date, two parties must certify such termination of authorization in writing, notify it to the tax authority and post it at the location of collection of fees/charges.

Article 38. Reporting on use of internally- and externally-printed receipts

1. Every quarter, each collector shall submit report on use of receipts.

The quarterly report on use of receipts must be submitted by the last day of the first month of the quarter following the reporting quarter.

2. A report on use of receipts shall contain the following information: The collector’s name, TIN (if any) and address; type of receipt; form number and reference number of the receipt; the quantity of unused receipts at the beginning of the period, and the quantity of receipts bought in the period; the quantity of receipts used, cancelled, lost and destroyed in the period; the quantity of unused receipts at the end of the period; If no receipts are used during the period, the quantity of receipts used in the period specified in the report shall be zero (0). If the quantity of unused receipts specified in the report on use of receipts in the previous period is zero (0) and no announcement of issue of receipts is made and no receipts are used during this period, the report on use of receipts is not required.

If a third party is authorized to issue receipts, the collector shall still submit report on use of receipts.

The report on use of receipts shall be made using Form No. BC26/BLDT or Form No. BC26/BLG in Appendix IA enclosed herewith.

3. A collector that is dissolved, fully or partially divided, merged or has its ownership transferred, it shall submit the report on use of receipts by the same deadline for submission of fee/charge statements.

Article 39. Destruction of receipts

1. Receipts shall be destructed in the following cases:

- Externally-printed receipts that are incorrect, repeated or redundant must be destroyed before the receipt printing service contract is finalized.

- Receipts issued by accounting units shall be destroyed in accordance with regulations of the Law on accounting.

- Collectors must destroy their receipts which are no longer used.

- Receipts which are not yet issued but are exhibits of lawsuit cases shall not be destroyed and must be handled in accordance with regulations of laws.

2. Receipts certified to be destroyed

- Destruction of externally- or internally-printed receipts means the burning, cutting, shredding or use of another destruction method as long as the destroyed receipts can no longer be read.

- Destruction of electronic receipts means a method adopted to make electronic receipts no longer exist on the information system or make the information contained in such electronic receipts inaccessible and un-referable.

Unless otherwise prescribed by competent authorities, electronic receipts whose retention period has expired as prescribed in the Law on accounting shall be destroyed. The destruction of electronic receipts must avoid causing any impact on the integrity of the electronic receipts that have not been destroyed and the normal operation of the information system.

3. Procedures for destruction of receipts

a) Receipts must be destroyed within 30 days from the date on which the destruction is notified to the supervisory tax authority.

When receipts become invalid as notified by the tax authority, the collector shall destroy receipts and provide the tax authority with the following information: the collector’s name, TIN (if any) and address, destruction method, time and date of destruction, type, form number and reference number of destroyed receipt, number of destroyed receipts (from number…..to number…..), and quantity of destroyed receipts. Receipts must be destroyed within 10 days from the date on which they are invalid as notified by the tax authority.

b) The collector shall make the list of receipts to be destroyed. The list of receipts to be destroyed must specify the name, form number and reference number of the receipt, quantity of receipts to be destroyed (from number….to number…., or number of each receipt to be destroyed if the receipt numbers are not continuous).

c) The collector shall establish a receipt destruction council. The receipt destruction council is comprised of senior representatives and representatives of the accounting department of the collector in charge of collecting other amounts payable to state budget.

d) The receipt destruction record must bear signatures of members of the receipt destruction council who shall assume legal liability for any mistakes thereof.

dd) A receipt destruction dossier includes: The decision on establishment of the receipt destruction council; the list of receipts to be destroyed; the receipt destruction record; and the notice of receipt destruction result.

The receipt destruction dossier must be kept by the collector. The notice of receipt destruction result is made using Form No. 02/HUY-BLG in Appendix IA enclosed herewith into 02 copies of which one copy is kept by the collector, and the other is sent to the collector’s supervisory tax authority within 05 working days from the date of receipt destruction. The notice of receipt destruction result must specify type, reference number of destroyed receipt, quantity of destroyed receipts (from number…..to number….), reasons, date and time, and method of destruction.

e) Tax authorities shall take charge of destroying receipts which are printed according to orders of a Provincial Department of Taxation, are not sold but no longer used. b) The General Department of Taxation shall promulgate procedures for destruction of receipts printed according to orders of Provincial Departments of Taxation.

Article 40. Handling of lost, burnt or damaged externally- or internally-printed receipts

1. The collector shall make a report on any lost, burnt or damaged receipts, whether they are issued or not, and provide its supervisory tax authority with the following information within 05 working days from the occurrence of such loss, burning or damage, including: name, TIN and address of entity causing the receipt loss, burning or damage as specified in the case record, type, form number and reference number of the receipt, quantity of receipts (from number….to number…..) and copies of receipts. If the deadline (i.e. 05th day) falls on the day off as prescribed by law, the deadline shall be the day following that day off.

The report on loss, burning or damage to receipts is made using Form No. BC21/BLG in Appendix IA enclosed herewith.

2. If the PIT deduction statement or receipt of a taxpayer or fee/charge payer is lost, burnt or damaged, he/she may use the photocopy of the copy of the lost, burnt or damaged PIT deduction statement or receipt kept by the collector, which must bear the collector’s certification and seal (if any), and the record of such loss, burning or damage case as evidencing records for payment/financial statements. The collector and payer are responsible for the accuracy of the loss, burning or damage to the receipt.

Văn bản liên quan

Cập nhật

Bài viết liên quan

Cổng thông tin điện tử là gì? Cổng thông tin điện tử khác trang thông tin điện tử như thế nào?

Cổng thông tin điện tử là gì? Cổng thông tin điện tử khác trang thông tin điện tử như thế nào?

Cổng thông tin điện tử (hay còn gọi là cổng thông tin trực tuyến) là một nền tảng trực tuyến cung cấp thông tin, dịch vụ và các tiện ích điện tử, giúp người sử dụng dễ dàng truy cập và tương tác với các nguồn tài nguyên, dịch vụ công hoặc các thông tin liên quan đến các lĩnh vực cụ thể. Vậy cổng thông tin điện tử là gì? Cổng thông tin điện tử khác trang thông tin điện tử như thế nào? 19/03/2025Hóa đơn điện tử đã lập có sai sót thì người bán nên xử lý như thế nào? Cơ quan nhà nước cần thông báo khi xuất sai hóa đơn điện tử

Hóa đơn điện tử đã lập có sai sót thì người bán nên xử lý như thế nào? Cơ quan nhà nước cần thông báo khi xuất sai hóa đơn điện tử

Trong bối cảnh hóa đơn điện tử ngày càng trở nên phổ biến, việc phát hiện sai sót trong quá trình lập hóa đơn là điều không thể tránh khỏi. Để bảo đảm tính hợp pháp và quyền lợi của các bên liên quan, người bán cần thực hiện các biện pháp xử lý sai sót một cách kịp thời và đúng quy định. Đồng thời, cơ quan nhà nước cũng có trách nhiệm thông báo và hướng dẫn người bán về việc khắc phục sai sót này. 18/11/2024Bán phế liệu có cần xuất hoá đơn GTGT hay không?

Bán phế liệu có cần xuất hoá đơn GTGT hay không?

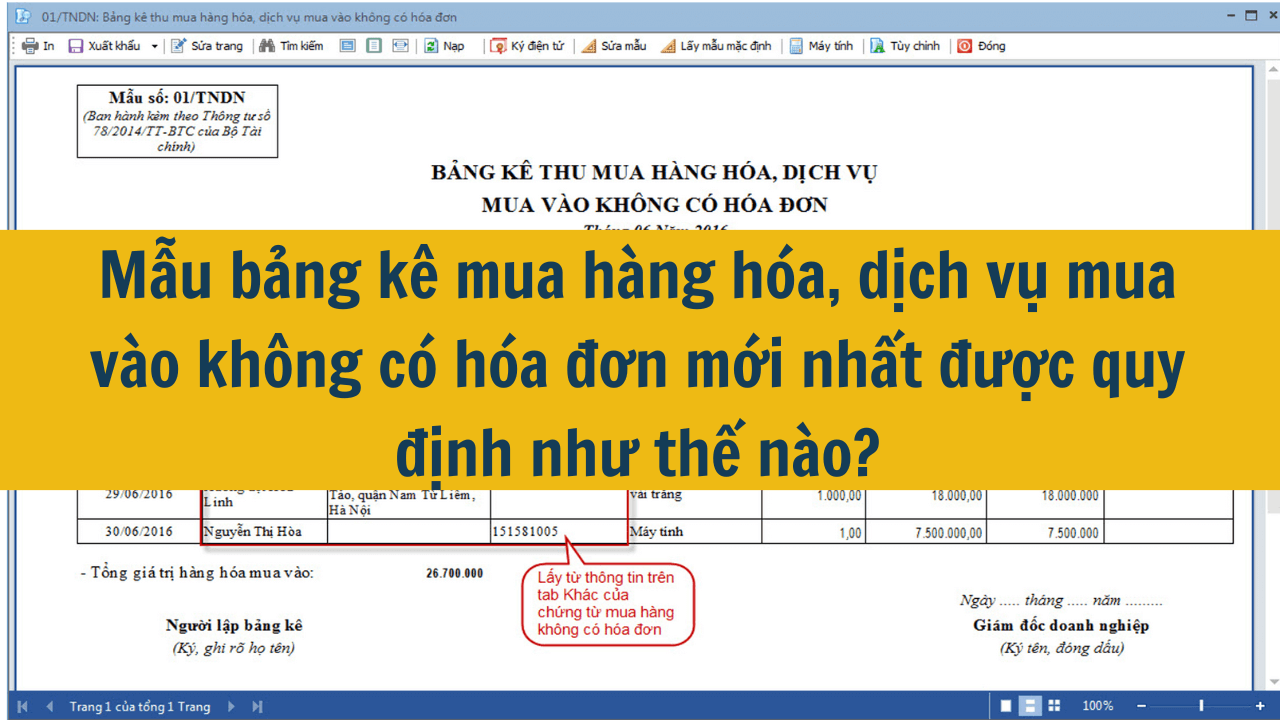

Phế liệu là những vật liệu, hàng hóa hoặc sản phẩm đã qua sử dụng, không còn giá trị sử dụng trong trạng thái hiện tại và thường được thu gom để tái chế hoặc xử lý. Vậy khi kinh doanh bán phế liệu thì doanh nghiệp có cần xuất hóa đơn giá trị gia tăng theo quy định không? Chúng tôi sẽ giải đáp thắc mắc trên thông qua bài viết dưới đây nhé. 18/11/2024Mẫu bảng kê mua hàng hóa, dịch vụ mua vào không có hóa đơn mới nhất được quy định như thế nào?

Mẫu bảng kê mua hàng hóa, dịch vụ mua vào không có hóa đơn mới nhất được quy định như thế nào?

Khi bạn mua hàng hóa hoặc dịch vụ mà không có hóa đơn, bạn có thể lập bảng kê để ghi nhận thông tin giao dịch. Vậy bảng kê mua hàng hóa, dịch vụ mua vào không có hóa đơn được thực hiện theo mẫu nào? Bài viết dưới đây sẽ giúp bạn đọc hiểu rõ hơn về vấn đề này. 18/11/2024Hàng hủy có phải xuất hóa đơn không?

Hàng hủy có phải xuất hóa đơn không?

Doanh nghiệp khi sản xuất, kinh doanh hàng hóa, dịch vụ phải xuất hóa đơn đầy đủ, chính xác theo quy định. Trong quá trình sản xuất, kinh doanh thì khi sản phẩm bị hư hỏng, không thể đưa ra thị trường thì phải hủy theo đúng quy định. Vậy khi hàng hóa bị hủy thì có phải xuất hóa đơn không? Bạn hãy cùng tìm hiểu vấn đề này thông qua bài viết dưới đây nhé. 18/11/2024Huỷ hoá đơn đã xuất và xuất lại hóa đơn khác có được không?

Huỷ hoá đơn đã xuất và xuất lại hóa đơn khác có được không?

Trong quá trình xuất hóa đơn thì việc sai sót là điều khó tránh khỏi. Vậy khi hóa đơn đã xuất mà phát hiện có sai sót thì hủy và xuất lại hóa đơn khác có được không? Bài viết dưới đây sẽ giúp bạn đọc khái quát được vấn đề trên nhé. 18/11/2024Doanh nghiệp có bắt buộc lập thẻ tính giá sản phẩm và lập hóa đơn không?

Doanh nghiệp có bắt buộc lập thẻ tính giá sản phẩm và lập hóa đơn không?

Doanh nghiệp khi kinh doanh sản phẩm trên thị trường thì phải xuất hóa đơn theo đúng quy định. Vậy câu hỏi được đặt ra là Doanh nghiệp có bắt buộc lập thẻ tính giá sản phẩm và lập hóa đơn không? Bạn hãy cùng tìm hiểu thông qua bài viết dưới đây nhé. 18/11/2024Hướng dẫn thủ tục hủy hóa đơn điện tử mới nhất, chi tiết nhất

Hướng dẫn thủ tục hủy hóa đơn điện tử mới nhất, chi tiết nhất

Hóa đơn điện tử là một hình thức thể hiện của hóa đơn, là chứng từ kế toán do tổ chức, cá nhân bán hàng hóa, cung cấp dịch vụ lập, ghi nhận thông tin bán hàng hóa, cung cấp dịch vụ. Vậy trong trường hợp nào hóa đơn bị hủy? Và cách hủy hóa đơn điện tử được quy định như thế nào? Bạn hãy tìm câu trả lời thông qua bài viết dưới đây nhé. 18/11/2024Mẫu ủy quyền xuất hóa đơn cho bên thứ 3 mới nhất hiện nay

Mẫu ủy quyền xuất hóa đơn cho bên thứ 3 mới nhất hiện nay

Hoá đơn là một chứng từ yêu cầu thanh toán các mặt hàng với số lượng và đơn giá liệt kê trong giấy tờ đó. Hóa đơn do bên bán phát hành. Theo đó, khi ủy quyền xuất hóa đơn cho bên thứ ba xuất hóa đơn, bạn phải có giấy ủy quyền theo quy định thì việc xuất hóa đơn đó mới hợp lệ. Vậy Mẫu ủy quyền xuất hóa đơn cho bên thứ 3 mới nhất hiện nay được quy định như thế nào? Bạn hãy tìm hiểu thông qua bài viết dưới đây nhé. 16/11/2024Có hóa đơn đầu vào của công ty bị xác định rủi ro về thuế thì xử lý như thế nào?

Nghị định 123/2020/NĐ-CP (Bản Word)

Nghị định 123/2020/NĐ-CP (Bản Word)

Nghị định 123/2020/NĐ-CP (Bản Pdf)

Nghị định 123/2020/NĐ-CP (Bản Pdf)