Tìm kiếm

Tìm kiếm

Chương IV Nghị định 123/2020/NĐ-CP: Xây dựng, tra cứu thông tin hóa đơn, chứng từ

| Số hiệu: | 123/2020/NĐ-CP | Loại văn bản: | Nghị định |

| Nơi ban hành: | Chính phủ | Người ký: | Nguyễn Xuân Phúc |

| Ngày ban hành: | 19/10/2020 | Ngày hiệu lực: | 01/07/2022 |

| Ngày công báo: | 01/11/2020 | Số công báo: | Từ số 1011 đến số 1012 |

| Lĩnh vực: | Kế toán - Kiểm toán | Tình trạng: | Còn hiệu lực |

TÓM TẮT VĂN BẢN

Không bắt buộc sử dụng hoá đơn điện tử từ ngày 01/11/2020

Đây là nội dung đáng chú ý tại Nghị định 123/2020/NĐ-CP quy định về hoá đơn, chứng từ có hiệu lực từ ngày 01/7/2022.

Cụ thể, bãi bỏ khoản 2 và khoản 4 Điều 35 Nghị định 119/2018/NĐ-CP quy định về hoá đơn điện tử như sau:

“2. Việc tổ chức thực hiện hóa đơn điện tử, hóa đơn điện tử có mã của cơ quan thuế theo quy định của Nghị định này thực hiện xong đối với các doanh nghiệp, tổ chức kinh tế, tổ chức khác, hộ, cá nhân kinh doanh chậm nhất là ngày 01 tháng 11 năm 2020.”

“4. Kể từ ngày 01 tháng 11 năm 2020, các Nghị định: số 51/2010/NĐ-CP ngày 14 tháng 5 năm 2010 và số 04/2014/NĐ-CP ngày 17 tháng 01 năm 2014 của Chính phủ quy định về hóa đơn bán hàng hóa, cung ứng dịch vụ hết hiệu lực thi hành.”

Như vậy, không còn bắt buộc các doanh nghiệp, tổ chức kinh tế, tổ chức khác, hộ, cá nhân kinh doanh phải hoàn thành việc tổ chức thực hiện hóa đơn điện tử, hóa đơn điện tử có mã của cơ quan thuế từ ngày 01/11/2020.

Đồng thời các Nghị định 51/2010/NĐ-CP , Nghị định 04/2014/NĐ-CP và Nghị định 119/2018/NĐ-CP tiếp tục có hiệu lực thi hành đến ngày 30/6/2022.

Khuyến khích cơ quan, tổ chức, cá nhân đáp ứng điều kiện về hạ tầng công nghệ thông tin áp dụng quy định về hoá đơn, chứng từ điện tử theo Nghị định 123/2020/NĐ-CP trước ngày 01/7/2022.

Văn bản tiếng việt

Văn bản tiếng anh

1. Hệ thống thông tin về hóa đơn, chứng từ phải được xây dựng và quản lý thống nhất từ trung ương đến địa phương; tuân thủ các tiêu chuẩn, quy chuẩn kỹ thuật về công nghệ thông tin.

2. Cơ sở dữ liệu hóa đơn, chứng từ phải bảo đảm phục vụ kịp thời cho công tác quản lý thuế, quản lý khác của nhà nước; đáp ứng yêu cầu phát triển kinh tế - xã hội; bảo đảm tính an toàn, bảo mật và an ninh quốc gia.

3. Các thông tin, dữ liệu về hóa đơn, chứng từ được thu thập, cập nhật, duy trì, khai thác và sử dụng thường xuyên; đảm bảo tính chính xác, trung thực và khách quan.

4. Việc xây dựng, quản lý, khai thác sử dụng, cập nhật cơ sở dữ liệu về hóa đơn, chứng từ phải đảm bảo tính chính xác, khoa học, khách quan, kịp thời.

5. Cơ sở dữ liệu hóa đơn, chứng từ được xây dựng và kết nối, chia sẻ trên môi trường điện tử phục vụ quản lý, khai thác, cung cấp, sử dụng thông tin, dữ liệu thuận tiện, hiệu quả.

6. Việc khai thác, sử dụng thông tin, dữ liệu hóa đơn, chứng từ phải đảm bảo đúng mục đích, tuân theo các quy định của pháp luật.

7. Cơ sở dữ liệu về hóa đơn, chứng từ được kết nối, trao đổi với hệ thống thông tin, cơ sở dữ liệu của các bộ, ngành, địa phương có liên quan.

1. Hạ tầng kỹ thuật công nghệ thông tin hóa đơn điện tử, chứng từ điện tử bao gồm tập hợp thiết bị tính toán (máy chủ, máy trạm), hệ thống đường truyền, thiết bị kết nối mạng, thiết bị (hoặc phần mềm) an ninh an toàn mạng và cơ sở dữ liệu, thiết bị lưu trữ, thiết bị ngoại vi và thiết bị phụ trợ, mạng nội bộ.

2. Hệ thống phần mềm để quản lý, vận hành, khai thác hệ thống thông tin hóa đơn điện tử, chứng từ điện tử gồm: hệ điều hành, hệ quản trị cơ sở dữ liệu và phần mềm ứng dụng.

1. Xây dựng hệ thống thông tin về hóa đơn, chứng từ

a) Cơ sở dữ liệu hóa đơn, chứng từ là tập hợp các dữ liệu thông tin hóa đơn, chứng từ được sắp xếp, tổ chức để truy cập, khai thác, quản lý và cập nhật thông qua phương tiện điện tử.

b) Cơ sở dữ liệu hóa đơn, chứng từ do cơ quan thuế quản lý được Tổng cục Thuế, Kho Bạc Nhà nước phối hợp với các đơn vị có liên quan xây dựng phù hợp với khung kiến trúc Chính phủ điện tử Việt Nam và bao gồm các thành phần nội dung: đăng ký sử dụng thông tin; thông báo hủy hóa đơn, chứng từ; thông tin về hóa đơn điện tử người bán có trách nhiệm gửi cho cơ quan thuế, thông tin về chứng từ gửi cơ quan thuế; thông tin khai thuế liên quan đến hóa đơn, chứng từ.

2. Thu nhập, cập nhật thông tin về hóa đơn, chứng từ

Thông tin về hóa đơn, chứng từ được thu thập dựa trên các thông tin mà người bán, người sử dụng có trách nhiệm gửi cho cơ quan thuế, thông tin từ các cơ quan khác gửi đến có liên quan đến hóa đơn điện tử, chứng từ điện tử, thông tin thu được từ công tác quản lý thuế của cơ quan thuế.

3. Xử lý thông tin về hóa đơn, chứng từ

Tổng cục Thuế có trách nhiệm xử lý thông tin, dữ liệu trước khi được tích hợp và lưu trữ vào cơ sở dữ liệu quốc gia để đảm bảo tính hợp lý, thống nhất. Nội dung xử lý thông tin, dữ liệu gồm:

a) Kiểm tra, đánh giá việc tuân thủ quy định, quy trình trong việc thu thập thông tin, dữ liệu;

b) Kiểm tra, đánh giá về cơ sở pháp lý, mức độ tin cậy của thông tin, dữ liệu;

c) Tổng hợp, sắp xếp, phân loại thông tin, dữ liệu phù hợp với nội dung quy định;

d) Đối với các thông tin, dữ liệu được cập nhật từ cơ sở dữ liệu chuyên ngành thì cơ quan quản lý cơ sở dữ liệu chuyên ngành đó có trách nhiệm đảm bảo về tính chính xác của thông tin, dữ liệu.

4. Quản lý hệ thống thông tin về hóa đơn, chứng từ

Tổng cục Thuế có trách nhiệm quản lý hệ thống thông tin về hóa đơn, chứng từ theo quy định sau:

a) Xây dựng, quản lý, vận hành và khai thác hệ thống thông tin hóa đơn, chứng từ và thực hiện dịch vụ công về hóa đơn điện tử, chứng từ điện tử nếu cần thiết;

b) Tích hợp kết quả điều tra và các dữ liệu, thông tin có liên quan đến hóa đơn, chứng từ do các bộ, ngành, cơ quan có liên quan cung cấp;

c) Hướng dẫn, kiểm tra, giám sát việc quản lý và khai thác hệ thống thông tin hóa đơn, chứng từ tại cơ quan thuế địa phương;

d) Xây dựng và ban hành quy định về phân quyền truy cập vào hệ thống thông tin hóa đơn, chứng từ; quản lý việc kết nối, chia sẻ và cung cấp dữ liệu với cơ sở dữ liệu của các bộ, ngành, cơ quan trung ương và địa phương;

đ) Chủ trì, phối hợp với các đơn vị có liên quan xây dựng các phần mềm trong hệ thống thông tin hóa đơn, chứng từ.

1. Việc tra cứu, cung cấp, sử dụng thông tin hóa đơn điện tử được áp dụng để thực hiện các thủ tục về thuế, thủ tục thanh toán qua ngân hàng và các thủ tục hành chính khác; chứng minh tính hợp pháp của hàng hóa lưu thông trên thị trường.

2. Việc tra cứu, cung cấp thông tin hóa đơn điện tử phải đảm bảo đầy đủ, chính xác, kịp thời và đúng đối tượng.

3. Việc sử dụng thông tin hóa đơn điện tử được cung cấp phải đảm bảo đúng mục đích, phục vụ cho hoạt động nghiệp vụ theo chức năng, nhiệm vụ của bên sử dụng thông tin; đồng thời phải đảm bảo đúng quy định của pháp luật về bảo về bí mật nhà nước.

1. Khi kiểm tra hàng hóa lưu thông trên thị trường, đối với trường hợp sử dụng hóa đơn điện tử, cơ quan nhà nước, người có thẩm quyền truy cập Cổng thông tin điện tử của Tổng cục Thuế để tra cứu thông tin về hóa đơn điện tử phục vụ yêu cầu quản lý, không yêu cầu cung cấp hóa đơn giấy. Các cơ quan có liên quan có trách nhiệm sử dụng các thiết bị để truy cập tra cứu dữ liệu hóa đơn điện tử.

2. Trường hợp bất khả kháng do sự cố, thiên tai gây ảnh hưởng đến việc truy cập mạng Internet dẫn đến không tra cứu được dữ liệu hóa đơn thì cơ quan nhà nước, người có thẩm quyền đang thực hiện kiểm tra thực hiện tra cứu thông tin hóa đơn điện tử theo hình thức nhắn tin.

1. Tổng cục Thuế là đơn vị cung cấp thông tin hóa đơn điện tử đối với đề nghị của các cơ quan, tổ chức quản lý nhà nước cấp Trung ương. Cục Thuế, Chi cục Thuế cung cấp thông tin đối với đề nghị của cơ quan, tổ chức quản lý đồng cấp.

2. Các bên sử dụng thông tin hóa đơn điện tử bao gồm:

a) Các doanh nghiệp, tổ chức kinh tế, hộ, cá nhân kinh doanh là người bán hàng hóa, cung cấp dịch vụ; các tổ chức, cá nhân là người mua hàng hóa, dịch vụ;

b) Các cơ quan quản lý nhà nước sử dụng thông tin hóa đơn điện tử để thực hiện các thủ tục hành chính theo quy định của pháp luật; kiểm tra tính hợp pháp của hàng hóa lưu thông trên thị trường;

c) Các tổ chức tín dụng sử dụng thông tin hóa đơn điện tử để thực hiện các thủ tục về thuế, thủ tục thanh toán qua ngân hàng;

d) Các tổ chức cung cấp dịch vụ hóa đơn điện tử.

đ) Các tổ chức sử dụng thông tin chứng từ điện tử để khấu trừ thuế thu nhập cá nhân.

1. Bên sử dụng thông tin là các doanh nghiệp, tổ chức kinh tế, hộ, cá nhân kinh doanh là người bán hàng hóa, cung cấp dịch vụ; các tổ chức, cá nhân là người mua hàng hóa, dịch vụ truy cập vào Cổng thông tin điện tử của Tổng cục Thuế để tra cứu thông tin hóa đơn điện tử theo các nội dung thông tin hóa đơn điện tử.

2. Bên sử dụng thông tin là các cơ quan quản lý nhà nước, các tổ chức tín dụng, tổ chức cung cấp dịch vụ hóa đơn điện tử đã ký quy chế trao đổi thông tin hoặc ký hợp đồng phải đăng ký và được cấp quyền truy cập, kết nối, sử dụng thông tin hóa đơn điện tử từ Tổng cục Thuế như sau:

a) Áp dụng chữ ký số có hiệu lực theo quy định của pháp luật;

b) Thực hiện việc mã hóa đường truyền;

c) Đảm bảo an toàn thông tin theo quy định của pháp luật;

d) Tuân thủ các yêu cầu kỹ thuật do Tổng cục Thuế công bố, gồm: Chỉ tiêu thông tin, định dạng dữ liệu, phương thức kết nối, tần suất trao đổi thông tin.

Bên sử dụng thông tin nêu tại khoản 2 Điều này có trách nhiệm phân công đầu mối đăng ký sử dụng thông tin hóa đơn điện tử (sau đây gọi tắt là đầu mối đăng ký) và thông báo cho Tổng cục Thuế bằng văn bản.

1. Nội dung thông tin hóa đơn điện tử được cung cấp trên Cổng thông tin điện tử là các nội dung của hóa đơn điện tử theo quy định tại Điều 10 Nghị định này và tình trạng hóa đơn điện tử.

2. Thông tin hóa đơn điện tử cung cấp dưới dạng văn bản điện tử và dữ liệu điện tử được ký bằng chữ ký số của Tổng cục Thuế hoặc dưới dạng tin nhắn do Tổng cục Thuế cung cấp cho bên sử dụng thông tin là cơ quan quản lý nhà nước thông qua số điện thoại được công bố chính thức tại văn bản gửi Tổng cục Thuế.

3. Việc hiển thị thông tin hóa đơn điện tử trên hệ thống của doanh nghiệp phải theo thứ tự các nội dung hóa đơn điện tử theo quy định tại Điều 10 Nghị định này.

1. Đăng ký mới, bổ sung nội dung cung cấp thông tin hóa đơn điện tử

a) Đầu mối đăng ký của bên sử dụng thông tin gửi 01 bản chính văn bản đến Tổng cục Thuế để đề nghị đăng ký mới hoặc bổ sung nội dung cung cấp thông tin hóa đơn điện tử theo Mẫu số 01/CCTT-ĐK Phụ lục II ban hành kèm theo Nghị định này.

b) Trong thời hạn không quá 02 ngày làm việc kể từ khi nhận được văn bản đề nghị, Tổng cục Thuế thực hiện việc đăng ký mới hoặc bổ sung nội dung cung cấp thông tin hóa đơn điện tử và thông báo kết quả theo Mẫu số 01/CCTT-NT Phụ lục II ban hành kèm theo Nghị định này cho đầu mối đăng ký của bên sử dụng thông tin bằng văn bản. Trường hợp có các nội dung thông tin không được chấp nhận đăng ký mới hoặc bổ sung thì phải nêu rõ lý do.

2. Thủ tục đăng ký mới, bổ sung thời hạn sử dụng, thu hồi tài khoản truy cập Cổng thông tin điện tử để sử dụng thông tin hóa đơn điện tử (sau đây gọi là tài khoản):

a) Đầu mối đăng ký của bên sử dụng thông tin gửi 01 bản chính văn bản đến Tổng cục Thuế để đề nghị đăng ký mới hoặc bổ sung thời hạn sử dụng hoặc thu hồi tài khoản theo Mẫu số 01/CCTT-ĐK Phụ lục II ban hành kèm theo Nghị định này;

b) Trong thời hạn không quá 02 ngày làm việc kể từ khi nhận được văn bản đề nghị, Tổng cục Thuế thực hiện việc cấp tài khoản mới hoặc bổ sung thời hạn sử dụng của tài khoản hoặc thu hồi tài khoản và thông báo cho bên sử dụng thông tin bằng văn bản. Trường hợp không chấp nhận đăng ký tài khoản hoặc không bổ sung thời hạn sử dụng của tài khoản phải nêu rõ lý do.

Các tài khoản đăng ký mới cấp cho từng cá nhân được thông báo bằng hình thức gửi thư điện tử hoặc gửi tin nhắn từ các địa chỉ, số điện thoại do Tổng cục Thuế công bố chính thức;

c) Thời hạn sử dụng tài khoản truy cập Cổng thông tin điện tử đối với cả trường hợp đăng ký mới và bổ sung thời hạn sử dụng là 24 tháng hoặc do bên sử dụng thông tin đề nghị nhưng không quá 24 tháng tính từ ngày Tổng cục Thuế gửi văn bản thông báo kết quả đăng ký mới hoặc bổ sung thời hạn sử dụng cho đầu mối đăng ký của bên sử dụng thông tin.

Trước thời điểm hết thời hạn sử dụng 30 ngày, Tổng cục Thuế có trách nhiệm thông báo cho cho đầu mối đăng ký của bên sử dụng thông tin bằng văn bản về việc chuẩn bị hết thời hạn sử dụng. Việc thông báo được thực hiện dưới hình thức thư điện tử hoặc tin nhắn từ các địa chỉ, số điện thoại do Tổng cục Thuế công bố chính thức.

3. Đăng ký mới, bổ sung thời hạn sử dụng, thu hồi hiệu lực sử dụng hình thức nhắn tin của số điện thoại di động:

a) Đầu mối đăng ký của cơ quan kiểm tra gửi 01 bản chính văn bản đến Tổng cục Thuế để đề nghị đăng ký mới hoặc bổ sung thời hạn sử dụng hoặc thu hồi hiệu lực sử dụng hình thức nhắn tin của số điện thoại di động theo Mẫu số 01/CCTT-NT Phụ lục II ban hành kèm theo Nghị định này;

b) Trong thời hạn không quá 02 ngày làm việc kể từ khi nhận được văn bản đề nghị, Tổng cục Thuế thực hiện việc đăng ký mới hoặc bổ sung thời hạn sử dụng hoặc thu hồi hiệu lực sử dụng hình thức nhắn tin của số điện thoại di động và thông báo kết quả cho đầu mối đăng ký của cơ quan kiểm tra bằng văn bản. Trường hợp không chấp nhận đăng ký sử dụng hoặc bổ sung thời hạn sử dụng phải nêu rõ lý do;

c) Thời hạn sử dụng hình thức nhắn tin của số điện thoại di động đối với cả trường hợp đăng ký mới và bổ sung thời hạn sử dụng là 24 tháng hoặc do bên sử dụng thông tin đề nghị nhưng không quá 24 tháng tính từ ngày Tổng cục Thuế gửi văn bản thông báo kết quả đăng ký mới hoặc bổ sung thời hạn sử dụng cho đầu mối đăng ký của bên sử dụng thông tin.

Trước thời điểm hết thời hạn sử dụng 30 ngày, Tổng cục Thuế có trách nhiệm thông báo cho đầu mối đăng ký của bên sử dụng thông tin bằng văn bản về việc chuẩn bị hết thời hạn sử dụng. Việc thông báo được thực hiện dưới hình thức thư điện tử hoặc tin nhắn từ các địa chỉ, số điện thoại do Tổng cục Thuế công bố chính thức.

4. Đăng ký kết nối, dừng kết nối hệ thống của bên sử dụng thông tin với Cổng thông tin điện tử để sử dụng thông tin hóa đơn điện tử.

a) Đầu mối đăng ký của bên sử dụng thông tin gửi 01 bản chính văn bản đến Tổng cục Thuế để đề nghị kết nối hoặc dừng kết nối với Cổng thông tin điện tử theo Mẫu số 01/CCTT-KN Phụ lục II ban hành kèm theo Nghị định này;

b) Trong thời hạn không quá 03 ngày làm việc kể từ khi nhận được văn bản đề nghị, Tổng cục Thuế thông báo cho đầu mối đăng ký của bên sử dụng thông tin bằng văn bản về việc chấp nhận hoặc không chấp nhận đề nghị của bên sử dụng thông tin, trường hợp không chấp nhận đề nghị phải nêu rõ lý do;

c) Đối với trường hợp chấp nhận kết nối hệ thống: Trong thời hạn không quá 10 ngày làm việc kể từ ngày gửi thông báo, Tổng cục Thuế cử đoàn khảo sát đến địa điểm, cơ sở vật chất triển khai hệ thống thông tin của bên sử dụng thông tin để kiểm tra việc đáp ứng các yêu cầu.

- Trường hợp biên bản kết luận của đoàn khảo sát xác nhận hệ thống thông tin của bên sử dụng thông tin đáp ứng các yêu cầu thì trong thời hạn không quá 10 ngày làm việc, Tổng cục Thuế thông báo bằng văn bản với bên sử dụng thông tin về việc đủ điều kiện kết nối và phối hợp tiến hành kết nối các hệ thống để cung cấp thông tin hóa đơn điện tử, chứng từ điện tử;

- Trường hợp biên bản kết luận của đoàn khảo sát xác nhận hệ thống thông tin của bên sử dụng thông tin không đáp ứng các yêu cầu thì trong thời hạn không quá 10 ngày làm việc, Tổng cục Thuế thông báo bằng văn bản với bên sử dụng thông tin về việc không đủ điều kiện kết nối với Cổng thông tin điện tử.

d) Đối với trường hợp chấp nhận dừng kết nối hệ thống: kể từ ngày gửi thông báo, Tổng cục Thuế phối hợp với bên sử dụng thông tin tiến hành dừng kết nối các hệ thống.

1. Tổng cục Thuế thực hiện việc thu hồi tài khoản truy cập Cổng thông tin điện tử hoặc thu hồi hiệu lực sử dụng hình thức nhắn tin của số điện thoại di động trong các trường hợp sau:

a) Khi có đề nghị từ đầu mối đăng ký của bên sử dụng thông tin;

b) Thời hạn sử dụng đã hết;

c) Tài khoản truy cập Cổng thông tin điện tử hoặc số điện thoại di động không thực hiện việc tra cứu thông tin trong thời gian 06 tháng liên tục;

d) Phát hiện trường hợp sử dụng thông tin hóa đơn điện tử không đúng mục đích, phục vụ cho hoạt động nghiệp vụ theo chức năng, nhiệm vụ của bên sử dụng thông tin, không đúng quy định của pháp luật về bảo vệ bí mật nhà nước.

2. Tổng cục Thuế thực hiện việc dừng kết nối hệ thống của bên sử dụng thông tin với Cổng thông tin điện tử trong các trường hợp sau:

a) Khi có đề nghị từ đầu mối đăng ký của bên sử dụng thông tin;

b) Phát hiện trường hợp sử dụng thông tin hóa đơn điện tử không đúng mục đích, phục vụ cho hoạt động nghiệp vụ theo chức năng, nhiệm vụ của bên sử dụng thông tin, không đúng quy định của pháp luật về bảo vệ bí mật nhà nước.

3. Chậm nhất là 05 ngày làm việc trước thời điểm chính thức chấm dứt sử dụng các hình thức cung cấp, sử dụng thông tin hóa đơn điện tử của bên sử dụng thông tin (trừ trường hợp đầu mối đăng ký của bên sử dụng thông tin có đề nghị bằng văn bản), Tổng cục Thuế thông báo bằng văn bản cho đầu mối đăng ký của bên sử dụng thông tin về việc chấm dứt sử dụng các hình thức cung cấp, sử dụng thông tin hóa đơn điện tử, chứng từ điện tử, nêu rõ lý do của việc chấm dứt sử dụng.

Trong thời gian không quá 05 phút kể từ khi nhận được yêu cầu, Cổng thông tin điện tử phản hồi cho bên sử dụng thông tin:

1. Thông tin hóa đơn điện tử

Thông báo lý do trong trường hợp hệ thống gặp sự cố hoặc không có thông tin hóa đơn điện tử.

2. Trường hợp yêu cầu cung cấp thông tin với số liệu lớn thì thời hạn cung cấp thông tin hóa đơn điện tử do Tổng cục Thuế thông báo.

1. Xây dựng, triển khai, quản lý vận hành Cổng thông tin điện tử, cụ thể:

a) Bảo đảm cho tổ chức, cá nhân truy cập thuận tiện; có công cụ tìm kiếm thông tin, dữ liệu dễ sử dụng và cho kết quả đúng nội dung cần tìm kiếm;

b) Bảo đảm khuôn dạng thông tin, dữ liệu theo tiêu chuẩn, quy chuẩn kỹ thuật quy định để dễ dàng tải xuống, hiển thị nhanh chóng và in ấn bằng các phương tiện điện tử phổ biến;

c) Đảm bảo hệ thống hoạt động liên tục, ổn định, đảm bảo an toàn thông tin;

d) Chủ trì thực hiện việc hướng dẫn sử dụng, hỗ trợ vận hành hệ thống.

2. Quản lý việc đăng ký sử dụng thông tin hóa đơn điện tử, chứng từ điện tử của bên sử dụng thông tin.

3. Triển khai, công bố địa chỉ thư điện tử và số điện thoại phục vụ việc cung cấp thông tin hóa đơn điện tử, chứng từ điện tử.

4. Xây dựng, công bố các yêu cầu kỹ thuật để kết nối với Cổng thông tin hóa đơn điện tử.

5. Trường hợp tạm ngừng cung cấp thông tin hóa đơn điện tử, Tổng cục Thuế thực hiện thông báo với các bên sử dụng thông tin. Nội dung thông báo phải nêu rõ khoảng thời gian dự kiến phục hồi các hoạt động cung cấp thông tin.

1. Sử dụng thông tin hóa đơn điện tử đúng mục đích, phục vụ cho hoạt động nghiệp vụ theo chức năng, nhiệm vụ của bên sử dụng thông tin, đúng quy định của pháp luật về bảo vệ bí mật nhà nước.

2. Trang bị đầy đủ phương tiện, trang thiết bị kỹ thuật để bảo đảm thực hiện việc tra cứu, kết nối, sử dụng thông tin hóa đơn điện tử.

3. Thực hiện đăng ký để được cấp quyền truy cập, khai thác, sử dụng thông tin hóa đơn điện tử.

4. Quản lý, bảo mật thông tin tài khoản truy cập Cổng thông tin điện tử, số điện thoại nhận tin nhắn tra cứu thông tin hóa đơn điện tử, chứng từ điện tử do Tổng cục Thuế cấp.

5. Đảm bảo việc xây dựng, triển khai, vận hành hệ thống tiếp nhận thông tin hóa đơn điện tử.

Kinh phí thực hiện việc tra cứu, cung cấp, sử dụng thông tin hóa đơn điện tử của các cơ quan quản lý nhà nước theo quy định tại Quy chế này được cấp từ ngân sách nhà nước trên cơ sở dự toán kinh phí hàng năm được phê duyệt cho các cơ quan, đơn vị theo quy định của pháp luật.

DEVELOPMENT AND SEARCHING OF INVOICE/RECORD INFORMATION

Section 1. DEVELOPMENT OF INVOICE/RECORD INFORMATION

1. Invoice/record information systems shall be uniformly developed and managed by central and local authorities, and conformable with IT technical regulations and standards.

2. The invoice/record database shall facilitate tax administration and other state management tasks; facilitate socio-economic development; ensure safety, security and national security.

3. Invoice/record information and data shall be collected, updated, maintained, accessed and used on a regular basis; be accurate, truthful and objective.

4. The development, management, use and update of the invoice/record database shall be accurate, scientific, objective and in a timely manner.

5. The invoice/record database shall be developed, connected and shared electronically in order to ensure convenient and effective management, provision and use of information and data.

6. Invoice/record information and data shall be used for their intended purposes and in accordance with regulations of law.

7. The invoice/record database shall be connected and exchanged with information systems and databases of relevant ministries, central and local authorities.

Article 42. Development of IT infrastructure and software systems serving management, operation and use of electronic invoice/record information system

1. The IT infrastructure consists of computers (servers), networking equipment, network security hardware or software, database, storage devices, peripheral devices, auxiliary devices and local networks.

2. The software system serving management, operation and use of the electronic invoice/record information system consists of the operation system, database management system and software applications.

Article 43. Development, collection, processing and management of invoice/record information system

1. Development of the invoice/record information system

a) The invoice/record database is a collection of organized invoice/record data that can be accessed, managed and updated via electronic devices.

b) The invoice/record database managed by tax authorities shall be developed by the General Department of Taxation and State Treasury in cooperation with relevant units in conformity with the architecture of Vietnam’s Electronic Government, including the following functions: registration, invoice/record cancellation, information about e-invoices to be sent by sellers to tax authorities, record information sent to tax authorities, and invoice/record-related information about tax declaration.

2. Collection and update of invoice/record information

Invoice/record information shall be collected according to the information sent by the sellers to tax authorities, information related to e-invoices/ electronic records from other authorities, and information collected from the performance of tax administration tasks by tax authorities.

3. Processing of invoice/record information

The General Department of Taxation shall process information and data before they are stored in the national database with the aims of ensuring rationality and uniformity. Information processing tasks include:

a) Inspection and assessment of conformity to regulations and procedures during collection of information and data;

b) Inspection and assessment of legal grounds and reliability of information and data;

c) Compilation, arrangement and classification of information and data according to regulations;

d) For information and data updated from specialized databases, their managing authorities shall be responsible for the accuracy of the information and data.

4. Management of the invoice/record information system

The General Department of Taxation shall manage the invoice/record information system as follows:

a) Develop, manage, operate and use the invoice/record information system and provide public e-invoice/electronic record services where necessary;

b) Integrate survey results, relevant data and information about invoices/records provided by relevant Ministries and regulatory authorities;

c) Provide instructions, inspect and supervise the management and operation of the invoice/record information system by local tax authorities;

d) Formulate and promulgate regulations on accessibility to the invoice/record information system; manage the connection, sharing and provision of data for databases of Ministries, local and central authorities;

dd) Take charge and cooperate with relevant units in development of software programs in the invoice/record information system.

Section 2. SEARCHING, PROVISION AND USE OF E-INVOICE INFORMATION

Article 44. Rules for searching, provision and use of e-invoice information

1. E-invoice information shall be searched for, provided and used for completing tax procedures, making payments via banks and other administrative procedures; verifying the legitimacy of goods sold on the market.

2. E-invoice information must be only searched for and provided by authorized persons in an adequate and timely manner.

3. The provided e-invoice information must be used for its intended purposes, serving professional operations within the functions and tasks of the information user, and in a manner that complies with regulations of the Law on protection of state secrets.

Article 45. Searching of e-invoice information for inspection of goods sold on the market

1. When inspecting goods sold on the market, if e-invoices are used, competent authorities and persons may visit the web portal of the General Department of Taxation to search e-invoice information to serve their administrative purposes and shall not be allowed to demand paper invoices. Entities concerned shall be responsible for using equipment for accessing and searching e-invoice data.

2. When any failure to search e-invoice data due to unexpected events, incidents or natural disasters causing impacts on the access to the Internet network occurs, competent authorities and persons performing inspection tasks may search e-invoice information by sending messages.

Article 46. E-invoice information providers and users

1. The General Department of Taxation shall provide e-invoice information at the request of central authorities and organizations performing state management tasks. Provincial Departments of Taxation, and Sub-departments of Taxation shall provide e-invoice information at the request of regulatory authorities and organizations performing state management tasks of the same level.

2. E-invoice information users include:

a) Enterprises, business entities, household or individual businesses that are providers of goods or services; buyers of goods or services;

b) Regulatory authorities that use e-invoice information for competing administrative procedures as prescribed by law; verifying the legitimacy of goods sold on the market;

c) Credit institutions that use e-invoice information for their completion of procedures for tax and payments via banks;

d) E-invoice service providers.

dd) Organizations that use electronic record information for deducting PIT.

Article 47. Form of access and use of e-invoice information on web portal

1. Information users, including enterprises, business entities, household or individual businesses that are sellers of goods/services, and buyers of goods/services, shall access the web portal of the General Department of Taxation for searching e-invoice information according to contents of e-invoices.

2. Information users, including regulatory authorities, credit institutions, e-invoice service providers that have signed the information exchange regulation or contracts, shall register for and be granted the right to access, connect and use e-invoice information from the General Department of Taxation as follows:

a) Apply a valid digital signature as prescribed by law;

b) Perform line coding;

c) Ensure information security as prescribed by law;

d) Meet technical requirements laid down by the General Department of Taxation, including: Information items, data format, connection method and information exchange frequency.

Information users prescribed in Clause 2 of this Article shall assign their units or persons in charge of registering the use of e-invoice information (hereinafter referred to as “responsible applicant”) and send written notification thereof to the General Department of Taxation.

Article 48. Publishing and searching of e-invoice information

1. E-invoice information published on the web portal includes contents of e-invoices prescribed in Article 10 hereof, and the e-invoice status.

2. E-invoice information shall be provided in the form of electronic document and electronic data digitally signed by the General Department of Taxation or in the form of messages provided by the General Department of Taxation for information users that are regulatory authorities through their telephone numbers specified in their written requests sent to the General Department of Taxation.

3. E-invoice information must be displayed on the enterprise’s system according to the order of e-invoice contents as prescribed in Article 10 hereof.

Article 49. Registration, modification and termination of use of e-invoice information

1. Registration for use of e-invoice information and modification thereof

a) The responsible applicant of the information user shall send an application, using Form No. 01/CCTT-DK in Appendix II enclosed herewith, to the General Department of Taxation for registration of use of e-invoice information or modification thereof.

b) Within 02 working days from receipt of the application, the General Department of Taxation shall consider approving the registration or modification thereof, and give a notice of application processing result (using Form No. 01/CCTT-NT in Appendix II enclosed herewith) to the responsible applicant of the information user. If an application is refused, reasons for such refusal must be given.

2. Procedures for registration, extension or revocation of accounts to access the web portal for using e-invoice information (hereinafter referred to as “user accounts”):

a) The responsible applicant of the information user shall send an application, using Form No. 01/CCTT-DK in Appendix II enclosed herewith, to the General Department of Taxation for registration, extension or revocation of a user account;

b) Within 02 working days from receipt of the application, the General Department of Taxation shall consider granting a new user account, extending validity period or revoking an existing user account, and give a written notification thereof to the information user. If an application is refused, reasons for such refusal must be given.

Information about new user accounts shall be sent to responsible applicants from email addresses or telephone numbers officially announced by the General Department of Taxation;

c) A new user account or an extended one shall be valid for 24 months or another period as requested by the information user but not exceeding 24 months from the date on which the General Department of Taxation sends its notice of application processing result to the responsible applicant of the information user.

At least 30 days before the validity period expires, the General Department of Taxation shall notify the expiring user account in writing to the responsible applicant of the information user. Such notification shall be sent in the forms of email or messages from email addresses or telephone numbers officially announced by the General Department of Taxation.

3. Registration, extension and cancellation of provision of e-invoice information by messaging to telephone numbers:

a) The responsible applicant of the inspecting authority shall send an application, using Form No. 01/CCTT-NT in Appendix II enclosed herewith, to the General Department of Taxation for registration, extension or cancellation of provision of e-invoice information in the messaging form;

b) Within 02 working days from receipt of the application, the General Department of Taxation shall consider approving the application and give a written notification thereof to the responsible applicant of the information user. If an application is refused, reasons for such refusal must be given;

c) The registration or extension of provision of e-invoice information in the messaging form shall be valid for 24 months or another period as requested by the information user but not exceeding 24 months from the date on which the General Department of Taxation sends its notice of application processing result to the responsible applicant of the information user.

At least 30 days before the validity period of provision of e-invoice information in the messaging form expires, the General Department of Taxation shall give a written notification thereof to the responsible applicant of the information user. Such notification shall be sent in the forms of email or messages from email addresses or telephone numbers officially announced by the General Department of Taxation.

4. Procedures for connection or disconnection between the information user’s system and the web portal for using e-invoice information:

a) The responsible applicant of the information user shall send an application for connection or disconnection to the web portal, using Form No. 01/CCTT-KN in Appendix II enclosed herewith, to the General Department of Taxation;

b) Within 03 working days from receipt of the application, the General Department of Taxation shall send a written notice of approval or refusal to approve the application to the responsible applicant of the information user. If an application is refused, reasons for such refusal must be given;

c) If an application for connection is approved: Within 10 working days from the date of notification, the General Department of Taxation shall appoint a survey team to inspect the information user’s satisfaction of information system location and facilities requirements.

- If the survey team comes to a conclusion that the information user’s system is satisfactory, within 10 working days, the General Department of Taxation shall notify the information user in writing of its eligibility for connection and cooperation in making connection between systems to provide e-invoice/electronic record information.

- If the survey team comes to a conclusion that the information user’s system is unsatisfactory, within 10 working days, the General Department of Taxation shall notify the information user in writing of its ineligibility for connection to the web portal.

d) If an application for disconnection is approved, after sending a written notification, the General Department of Taxation shall cooperate with the information user to make the requested disconnection.

Article 50. Termination of provision or use of e-invoice information

1. The General Department of Taxation shall revoke the user account for accessing its web portal or cancel the provision of e-invoice information in the messaging form in the following cases:

a) The revocation or cancellation is made at the request of the responsible applicant of the information user;

b) The validity period of the user account or provision of e-invoice information in the messaging form expires;

c) The user account or telephone number has been not used for searching e-invoice information for a consecutive period of 06 months;

d) The information user is found to have not used e-invoice information for its intended purposes and serving professional operations within its functions and tasks, or have used it inconsistently with regulations of the Law on protection of state secrets.

2. The General Department of Taxation shall make disconnection between the information user’s system and its web portal in the following cases:

a) The disconnection is made at the request of the responsible applicant of the information user;

b) The information user is found to have not used e-invoice information for its intended purposes and serving professional operations within its functions and tasks, or have used it inconsistently with regulations of the Law on protection of state secrets.

3. At least 05 working days before the official date of termination of provision or use of e-invoice information (except cases where the termination is made at the request of the responsible applicant of the information user), the General Department of Taxation shall give a written notification of termination of provision or use of e-invoice/electronic record information to the responsible applicant of the information user, in which reasons for such termination must be specified.

Article 51. Time limit for provision of e-invoice information

Within 05 minutes from receipt of the request, a response shall be sent from the web portal to the information user to provide:

1. E-invoice information

Reasons must be provided in case the system fails or no e-invoice information is found.

2. If a large amount of information is requested, the time limit for information provision shall be notified by the General Department of Taxation.

Article 52. Responsibilities of General Department of Taxation

1. Build, develop and manage the operation of its web portal. To be specific:

a) Ensure convenient access by users; provide searching tools which must be easy to use and provide accurate results;

b) Provide information and data in the format prescribed in standards and/or technical regulations in order that information and data may be easily downloaded, quickly shown and printed by popular electronic devices;

c) Ensure uninterrupted and stable operation of the web portal, and information security;

d) Play the leading role in giving instructions and assistance in operating the web portal.

2. Manage the registration of use of e-invoice/electronic record information by information users.

3. Announce its email addresses and telephone numbers which are used for providing e-invoice/electronic record information.

4. Formulate and announce technical requirements to be satisfied for making connections to the web portal.

5. In case of suspension of provision of e-invoice information, the General Department of Taxation shall notify it to the information user. Such notification must indicate the expected time for resumption of provision of e-invoice information.

Article 53. Responsibilities of information users

1. Use e-invoice information for intended purposes and serving professional operations within functions and tasks of the information user, and in a manner that complies with regulations of the Law on protection of state secrets.

2. Prepare appropriate technical facilities and equipment to ensure searching, connection and use of e-invoice information.

3. Apply for the right to access, search and use e-invoice information.

4. Manage and keep confidentiality of information about the user account which is used for accessing the web portal, or the telephone number which is used for receiving e-invoice/electronic record information messaged by the General Department of Taxation.

5. Ensure the development and operation of the system receiving e-invoice information.

Funding for searching, provision and use of e-invoice information by regulatory authorities as referred to in this document shall be derived from state budget based on approved annual expenditure estimates of regulatory authorities as prescribed in regulations and laws in force.

Văn bản liên quan

Cập nhật

Bài viết liên quan

Hóa đơn điện tử đã lập có sai sót thì người bán nên xử lý như thế nào? Cơ quan nhà nước cần thông báo khi xuất sai hóa đơn điện tử

Hóa đơn điện tử đã lập có sai sót thì người bán nên xử lý như thế nào? Cơ quan nhà nước cần thông báo khi xuất sai hóa đơn điện tử

Trong bối cảnh hóa đơn điện tử ngày càng trở nên phổ biến, việc phát hiện sai sót trong quá trình lập hóa đơn là điều không thể tránh khỏi. Để bảo đảm tính hợp pháp và quyền lợi của các bên liên quan, người bán cần thực hiện các biện pháp xử lý sai sót một cách kịp thời và đúng quy định. Đồng thời, cơ quan nhà nước cũng có trách nhiệm thông báo và hướng dẫn người bán về việc khắc phục sai sót này. 18/11/2024Bán phế liệu có cần xuất hoá đơn GTGT hay không?

Bán phế liệu có cần xuất hoá đơn GTGT hay không?

Phế liệu là những vật liệu, hàng hóa hoặc sản phẩm đã qua sử dụng, không còn giá trị sử dụng trong trạng thái hiện tại và thường được thu gom để tái chế hoặc xử lý. Vậy khi kinh doanh bán phế liệu thì doanh nghiệp có cần xuất hóa đơn giá trị gia tăng theo quy định không? Chúng tôi sẽ giải đáp thắc mắc trên thông qua bài viết dưới đây nhé. 18/11/2024Mẫu bảng kê mua hàng hóa, dịch vụ mua vào không có hóa đơn mới nhất được quy định như thế nào?

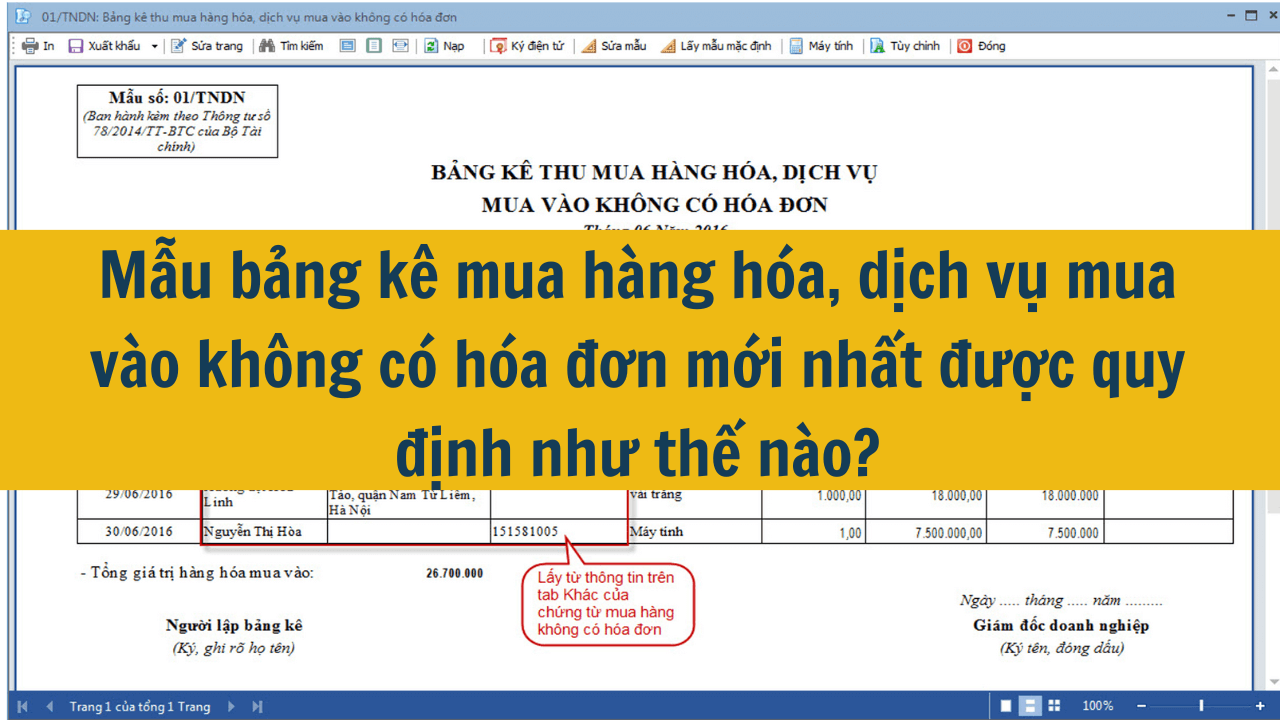

Mẫu bảng kê mua hàng hóa, dịch vụ mua vào không có hóa đơn mới nhất được quy định như thế nào?

Khi bạn mua hàng hóa hoặc dịch vụ mà không có hóa đơn, bạn có thể lập bảng kê để ghi nhận thông tin giao dịch. Vậy bảng kê mua hàng hóa, dịch vụ mua vào không có hóa đơn được thực hiện theo mẫu nào? Bài viết dưới đây sẽ giúp bạn đọc hiểu rõ hơn về vấn đề này. 18/11/2024Hàng hủy có phải xuất hóa đơn không?

Hàng hủy có phải xuất hóa đơn không?

Doanh nghiệp khi sản xuất, kinh doanh hàng hóa, dịch vụ phải xuất hóa đơn đầy đủ, chính xác theo quy định. Trong quá trình sản xuất, kinh doanh thì khi sản phẩm bị hư hỏng, không thể đưa ra thị trường thì phải hủy theo đúng quy định. Vậy khi hàng hóa bị hủy thì có phải xuất hóa đơn không? Bạn hãy cùng tìm hiểu vấn đề này thông qua bài viết dưới đây nhé. 18/11/2024Huỷ hoá đơn đã xuất và xuất lại hóa đơn khác có được không?

Huỷ hoá đơn đã xuất và xuất lại hóa đơn khác có được không?

Trong quá trình xuất hóa đơn thì việc sai sót là điều khó tránh khỏi. Vậy khi hóa đơn đã xuất mà phát hiện có sai sót thì hủy và xuất lại hóa đơn khác có được không? Bài viết dưới đây sẽ giúp bạn đọc khái quát được vấn đề trên nhé. 18/11/2024Doanh nghiệp có bắt buộc lập thẻ tính giá sản phẩm và lập hóa đơn không?

Doanh nghiệp có bắt buộc lập thẻ tính giá sản phẩm và lập hóa đơn không?

Doanh nghiệp khi kinh doanh sản phẩm trên thị trường thì phải xuất hóa đơn theo đúng quy định. Vậy câu hỏi được đặt ra là Doanh nghiệp có bắt buộc lập thẻ tính giá sản phẩm và lập hóa đơn không? Bạn hãy cùng tìm hiểu thông qua bài viết dưới đây nhé. 18/11/2024Hướng dẫn thủ tục hủy hóa đơn điện tử mới nhất, chi tiết nhất

Hướng dẫn thủ tục hủy hóa đơn điện tử mới nhất, chi tiết nhất

Hóa đơn điện tử là một hình thức thể hiện của hóa đơn, là chứng từ kế toán do tổ chức, cá nhân bán hàng hóa, cung cấp dịch vụ lập, ghi nhận thông tin bán hàng hóa, cung cấp dịch vụ. Vậy trong trường hợp nào hóa đơn bị hủy? Và cách hủy hóa đơn điện tử được quy định như thế nào? Bạn hãy tìm câu trả lời thông qua bài viết dưới đây nhé. 18/11/2024Mẫu ủy quyền xuất hóa đơn cho bên thứ 3 mới nhất hiện nay

Mẫu ủy quyền xuất hóa đơn cho bên thứ 3 mới nhất hiện nay

Hoá đơn là một chứng từ yêu cầu thanh toán các mặt hàng với số lượng và đơn giá liệt kê trong giấy tờ đó. Hóa đơn do bên bán phát hành. Theo đó, khi ủy quyền xuất hóa đơn cho bên thứ ba xuất hóa đơn, bạn phải có giấy ủy quyền theo quy định thì việc xuất hóa đơn đó mới hợp lệ. Vậy Mẫu ủy quyền xuất hóa đơn cho bên thứ 3 mới nhất hiện nay được quy định như thế nào? Bạn hãy tìm hiểu thông qua bài viết dưới đây nhé. 16/11/2024Có hóa đơn đầu vào của công ty bị xác định rủi ro về thuế thì xử lý như thế nào?

Có hóa đơn đầu vào của công ty bị xác định rủi ro về thuế thì xử lý như thế nào?

Hóa đơn đầu vào là loại hóa đơn xuất hiện khi doanh nghiệp mua sắm hàng hóa, nguyên vật liệu, sử dụng dịch vụ, nhằm phục vụ mục đích sản xuất, kinh doanh. Vậy có hóa đơn đầu vào của công ty bị xác định rủi ro về thuế thì xử lý như thế nào? Câu trả lời sẽ được chúng tôi đề cập thông qua video dưới đây nhé. 16/11/2024Hóa đơn điện tử có được viết bằng tiếng Việt không dấu không?

Nghị định 123/2020/NĐ-CP (Bản Word)

Nghị định 123/2020/NĐ-CP (Bản Word)

Nghị định 123/2020/NĐ-CP (Bản Pdf)

Nghị định 123/2020/NĐ-CP (Bản Pdf)