Tìm kiếm

Tìm kiếm

Chương VII Luật Quản lý thuế 2019: Trách nhiệm hoàn thành nghĩa vụ nộp thuế

| Số hiệu: | 38/2019/QH14 | Loại văn bản: | Luật |

| Nơi ban hành: | Quốc hội | Người ký: | Nguyễn Thị Kim Ngân |

| Ngày ban hành: | 13/06/2019 | Ngày hiệu lực: | 01/07/2020 |

| Ngày công báo: | 18/07/2019 | Số công báo: | Từ số 561 đến số 562 |

| Lĩnh vực: | Thuế - Phí - Lệ Phí | Tình trạng: | Còn hiệu lực |

TÓM TẮT VĂN BẢN

Mới: Kéo dài thời hạn cá nhân tự quyết toán thuế TNCN

Đây là nội dung nổi bật tại Luật quản lý thuế 2019 được Quốc hội khóa XIV, kỳ họp thứ 7, thông qua ngày 13/6/2019.

Theo đó, thời hạn nộp hồ sơ khai thuế đối với loại thuế có kỳ tính thuế theo năm như sau:

- Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm;

- Đối với hồ sơ quyết toán thuế TNCN của cá nhân trực tiếp quyết toán thuế thì thời hạn chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch.

Như vậy, sẽ kéo dài thời hạn quyết toán thuế TNCN đối với cá nhân trực tiếp quyết toán (quy định hiện tại chậm nhất là ngày thứ 90, kể từ ngày kết thúc năm dương lịch hoặc năm tài chính).

Ngoài ra, Luật này còn có một số điểm mới quan trọng, đơn cử như:

- Bổ sung thêm quyền của người nộp thuế (Điều 16);

- Quy định mới về quản lý thuế đối với hoạt động thương mại điện tử (Khoản 4 Điều 42);

- Sửa đổi thẩm quyền xóa nợ tiền thuế, tiền phạt (Điều 87)…

Luật Quản lý thuế 2019 có hiệu lực từ ngày 01/7/2020; riêng quy định về hóa đơn, chứng từ điện tử có hiệu lực thi hành từ ngày 01/7/2022.

Văn bản tiếng việt

Văn bản tiếng anh

1. Người nộp thuế thuộc trường hợp đang bị cưỡng chế thi hành quyết định hành chính về quản lý thuế, người Việt Nam xuất cảnh để định cư ở nước ngoài, người Việt Nam định cư ở nước ngoài, người nước ngoài trước khi xuất cảnh từ Việt Nam phải hoàn thành nghĩa vụ nộp thuế; trường hợp chưa hoàn thành nghĩa vụ nộp thuế thì bị tạm hoãn xuất cảnh theo quy định của pháp luật về xuất cảnh, nhập cảnh.

2. Cơ quan quản lý thuế có trách nhiệm thông báo cho cơ quan quản lý xuất cảnh, nhập cảnh về cá nhân, người nộp thuế quy định tại khoản 1 Điều này.

1. Việc hoàn thành nghĩa vụ nộp thuế trong trường hợp doanh nghiệp giải thể được thực hiện theo quy định của pháp luật về doanh nghiệp, pháp luật về các tổ chức tín dụng, pháp luật về kinh doanh bảo hiểm và quy định khác của pháp luật có liên quan.

2. Việc hoàn thành nghĩa vụ nộp thuế trong trường hợp doanh nghiệp phá sản được thực hiện theo trình tự, thủ tục quy định tại Luật Phá sản.

3. Doanh nghiệp chấm dứt hoạt động, bỏ địa chỉ đăng ký kinh doanh chưa hoàn thành nghĩa vụ nộp thuế thì phần tiền thuế nợ còn lại do chủ sở hữu doanh nghiệp tư nhân, chủ sở hữu công ty trách nhiệm hữu hạn một thành viên, cổ đông góp vốn, thành viên góp vốn, thành viên hợp danh chịu trách nhiệm nộp theo quy định đối với mỗi loại hình doanh nghiệp quy định tại Luật Doanh nghiệp.

4. Hộ kinh doanh, cá nhân kinh doanh chấm dứt hoạt động kinh doanh chưa hoàn thành nghĩa vụ nộp thuế thì phần tiền thuế nợ còn lại do chủ hộ, cá nhân chịu trách nhiệm nộp.

5. Người nộp thuế có chi nhánh, đơn vị phụ thuộc chấm dứt hoạt động mà vẫn còn nợ thuế và các khoản thu khác thuộc ngân sách nhà nước thì có trách nhiệm kế thừa các khoản nợ của chi nhánh, đơn vị phụ thuộc.

1. Doanh nghiệp bị chia có trách nhiệm hoàn thành nghĩa vụ nộp thuế trước khi thực hiện chia doanh nghiệp; trường hợp chưa hoàn thành nghĩa vụ nộp thuế thì các doanh nghiệp mới được thành lập từ doanh nghiệp bị chia có trách nhiệm hoàn thành nghĩa vụ nộp thuế.

2. Doanh nghiệp bị tách, bị hợp nhất, bị sáp nhập có trách nhiệm hoàn thành nghĩa vụ nộp thuế trước khi tách, hợp nhất, sáp nhập; trường hợp chưa hoàn thành nghĩa vụ nộp thuế thì doanh nghiệp bị tách và doanh nghiệp được tách, doanh nghiệp hợp nhất, doanh nghiệp nhận sáp nhập có trách nhiệm hoàn thành nghĩa vụ nộp thuế.

3. Doanh nghiệp được chuyển đổi loại hình doanh nghiệp có trách nhiệm hoàn thành nghĩa vụ nộp thuế trước khi chuyển đổi; trường hợp chưa hoàn thành nghĩa vụ nộp thuế thì doanh nghiệp chuyển đổi có trách nhiệm hoàn thành nghĩa vụ nộp thuế.

4. Việc tổ chức lại doanh nghiệp không làm thay đổi thời hạn nộp thuế của doanh nghiệp được tổ chức lại. Trường hợp doanh nghiệp được tổ chức lại hoặc các doanh nghiệp thành lập mới không nộp thuế đầy đủ theo thời hạn nộp thuế đã quy định thì bị xử phạt theo quy định của pháp luật.

1. Việc hoàn thành nghĩa vụ nộp thuế của người đã chết, người bị Tòa án tuyên bố là đã chết do người được thừa kế thực hiện trong phần tài sản của người đã chết, người bị Tòa án tuyên bố là đã chết để lại hoặc phần tài sản người thừa kế được chia tại thời điểm nhận thừa kế. Trong trường hợp không có người thừa kế hoặc tất cả những người thừa kế từ chối nhận di sản thừa kế thì việc hoàn thành nghĩa vụ nộp thuế của người đã chết, người bị Tòa án tuyên bố là đã chết thực hiện theo quy định của pháp luật về dân sự.

2. Việc hoàn thành nghĩa vụ nộp thuế của người bị Tòa án tuyên bố mất tích hoặc mất năng lực hành vi dân sự do người quản lý tài sản của người mất tích hoặc người mất năng lực hành vi dân sự thực hiện trong phần tài sản của người đó.

3. Trường hợp Tòa án ra quyết định hủy bỏ quyết định tuyên bố một người là đã chết, mất tích hoặc mất năng lực hành vi dân sự thì số nợ tiền thuế, tiền chậm nộp, tiền phạt đã xóa theo quy định tại Điều 85 của Luật này được phục hồi lại, nhưng không bị tính tiền chậm nộp cho thời gian bị tuyên bố là đã chết, mất tích hoặc mất năng lực hành vi dân sự.

RESPONSIBILITY FOR FULFILLMENT OF TAX LIABILITY

Article 66. Fulfillment of tax liability upon taxpayer’s exit

1. Taxpayers against whom tax decisions are enforced, Vietnamese citizens exiting Vietnam to reside overseas, Vietnamese people residing overseas, foreigners exiting Vietnam shall fulfill their tax liability before the exit. Otherwise, they shall be suspended from exit in accordance with immigration laws.

2. Tax authorities shall inform immigration authorities of the cases specified in Clause 1 of this Article.

3. The Government shall elaborate this Article.

Article 67. Fulfillment of tax liability upon dissolution, bankruptcy and shutdown

1. Tax liability shall be fulfilled upon enterprise dissolution in accordance with regulations of law on enterprises, credit institutions, insurance business and relevant laws.

2. Tax liability shall be fulfilled upon bankruptcy in accordance with bankruptcy laws.

3. When a enterprise shuts down or leaves the registered location before it fulfills its tax liability, the outstanding tax shall be paid by the owner of the sole proprietorship, single-member limited liability company, shareholders, partners or general partners (depending on the type of business entity).

4. When a household business or individual businesses ceases business operation before its tax liability is fulfilled, the outstanding tax shall be paid by its owner.

5. In the cases where a branch or dependent unit of a taxpayer shuts down without fully paying its tax and other amounts payable to state budget, the taxpayer shall incur such debts.

Article 68. Fulfillment of tax liability upon enterprise rearrangement

1. A fully divided enterprise shall fulfill its tax liability before the division. Otherwise, it shall be fulfilled by the new enterprises established from the division.

2. A partially divided enterprise, consolidating enterprise or acquired enterprise shall fulfill its tax liability before the division. Otherwise, it shall be fulfilled by both the partially divided enterprise and the new enterprise, the consolidated enterprise or the acquirer.

3. An enterprise that is converted into another type of business entity shall fulfill its tax liability before the conversion. Otherwise, it shall be fulfilled by the enterprise after conversion.

4. The rearrangement does not change the time for tax payment by the rearranged enterprise. $the rearranged enterprise or the new enterprise(s) that fails to fully pay tax by the deadline will face penalties as prescribed by law.

Article 69. Fulfillment of tax liability upon a taxpayer’s death or court declaration that a taxpayer is dead, missing or incapacitated

1. In the cases where a taxpayer is dead or declared death by the court, his/her inheritor shall fulfill his/her tax liability within the inheritance to which the inheritor is entitled. In case there is no inheritor or all of the inheritors reject the inheritance, tax liability of the dead person or the person whose death is declared by the court shall be fulfilled in accordance with civil law.

2. Tax liability of a person who is declared missing or incapacitated by the court shall be fulfilled by his/her property manager within the property.

3. In case the court issues a decision to revoke the declaration that a person is dead, missing or incapacitated, the cancelled debt of tax, late payment interest and fine mentioned in Article 85 of this Law shall be restored. However, late payment interest will not be charged over the effective period of the aforesaid declaration.

Văn bản liên quan

Cập nhật

Điều 37. Thông báo khi tạm ngừng hoạt động, kinh doanh

Điều 44. Thời hạn nộp hồ sơ khai thuế

Điều 50. Ấn định thuế đối với người nộp thuế trong trường hợp vi phạm pháp luật về thuế

Điều 73. Phân loại hồ sơ hoàn thuế

Điều 84. Thủ tục, hồ sơ, thời gian, thẩm quyền khoanh nợ

Điều 85. Trường hợp được xóa nợ tiền thuế, tiền chậm nộp, tiền phạt

Điều 125. Biện pháp cưỡng chế thi hành quyết định hành chính về quản lý thuế

Điều 7. Đồng tiền khai thuế, nộp thuế

Điều 28. Hội đồng tư vấn thuế xã, phường, thị trấn

Điều 42. Nguyên tắc khai thuế, tính thuế

Điều 59. Xử lý đối với việc chậm nộp tiền thuế

Điều 60. Xử lý số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa

Điều 64. Hồ sơ gia hạn nộp thuế

Điều 76. Thẩm quyền quyết định hoàn thuế

Điều 96. Xây dựng, thu thập, xử lý và quản lý hệ thống thông tin người nộp thuế

Điều 107. Nguyên tắc kiểm tra thuế, thanh tra thuế

Điều 124. Trường hợp bị cưỡng chế thi hành quyết định hành chính về quản lý thuế

Điều 7. Đồng tiền khai thuế, nộp thuế

Điều 8. Giao dịch điện tử trong lĩnh vực thuế

Điều 9. Quản lý rủi ro trong quản lý thuế

Điều 42. Nguyên tắc khai thuế, tính thuế

Điều 56. Địa điểm và hình thức nộp thuế

Điều 59. Xử lý đối với việc chậm nộp tiền thuế

Điều 60. Xử lý số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa

Điều 64. Hồ sơ gia hạn nộp thuế

Điều 76. Thẩm quyền quyết định hoàn thuế

Điều 78. Không thu thuế đối với hàng hóa xuất khẩu, nhập khẩu

Điều 80. Hồ sơ miễn thuế, giảm thuế

Điều 96. Xây dựng, thu thập, xử lý và quản lý hệ thống thông tin người nộp thuế

Điều 107. Nguyên tắc kiểm tra thuế, thanh tra thuế

Điều 124. Trường hợp bị cưỡng chế thi hành quyết định hành chính về quản lý thuế

Bài viết liên quan

Mã số định danh cá nhân có dùng thay mã số thuế không mới nhất 2025?

Mã số định danh cá nhân có dùng thay mã số thuế không mới nhất 2025?

Việc thống nhất quản lý thông tin cá nhân qua mã số định danh cá nhân đang trở thành xu hướng quan trọng trong các chính sách quản lý hành chính tại Việt Nam. Một trong những câu hỏi phổ biến hiện nay là liệu số định danh cá nhân có thể thay thế mã số thuế trong các giao dịch thuế và quản lý tài chính hay không. Bài viết này sẽ làm rõ vai trò của số định danh cá nhân trong hệ thống quản lý thuế, đồng thời cập nhật các quy định mới nhất về vấn đề này vào năm 2025. 15/01/2025Tự đăng ký mã số thuế trực tiếp ở đâu mới nhất 2025

Tự đăng ký mã số thuế trực tiếp ở đâu mới nhất 2025

Tự đăng ký mã số thuế là một bước quan trọng đối với các cá nhân và tổ chức khi bắt đầu hoạt động kinh doanh hoặc có nghĩa vụ thuế. Việc đăng ký mã số thuế trực tiếp giúp các doanh nghiệp và cá nhân thực hiện nghĩa vụ thuế một cách hợp pháp và minh bạch. Năm 2025, với sự cải tiến trong hệ thống quản lý thuế, người dân có thể dễ dàng thực hiện việc đăng ký mã số thuế thông qua nhiều kênh khác nhau. Trong bài viết này, chúng ta sẽ cùng tìm hiểu về quy trình, các bước và địa điểm tự đăng ký mã số thuế trực tiếp mới nhất, giúp bạn thực hiện thủ tục này nhanh chóng và đúng quy định. 17/12/2024Thời hạn nộp tờ khai thuế sử dụng đất phi nông nghiệp? Mức phạt chậm nộp tờ khai thuế đất phi nông nghiệp.

Thời hạn nộp tờ khai thuế sử dụng đất phi nông nghiệp? Mức phạt chậm nộp tờ khai thuế đất phi nông nghiệp.

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy thời hạn nộp tờ khai thuế sử dụng đất phi nông nghiệp? Mức phạt chậm nộp tờ khai thuế đất phi nông nghiệp? Bài viết sau đây sẽ làm rõ về các vấn đề này. 24/01/2025Nộp tờ khai thuế đất phi nông nghiệp ở đâu? Nộp qua mạng được không?

Nộp tờ khai thuế đất phi nông nghiệp ở đâu? Nộp qua mạng được không?

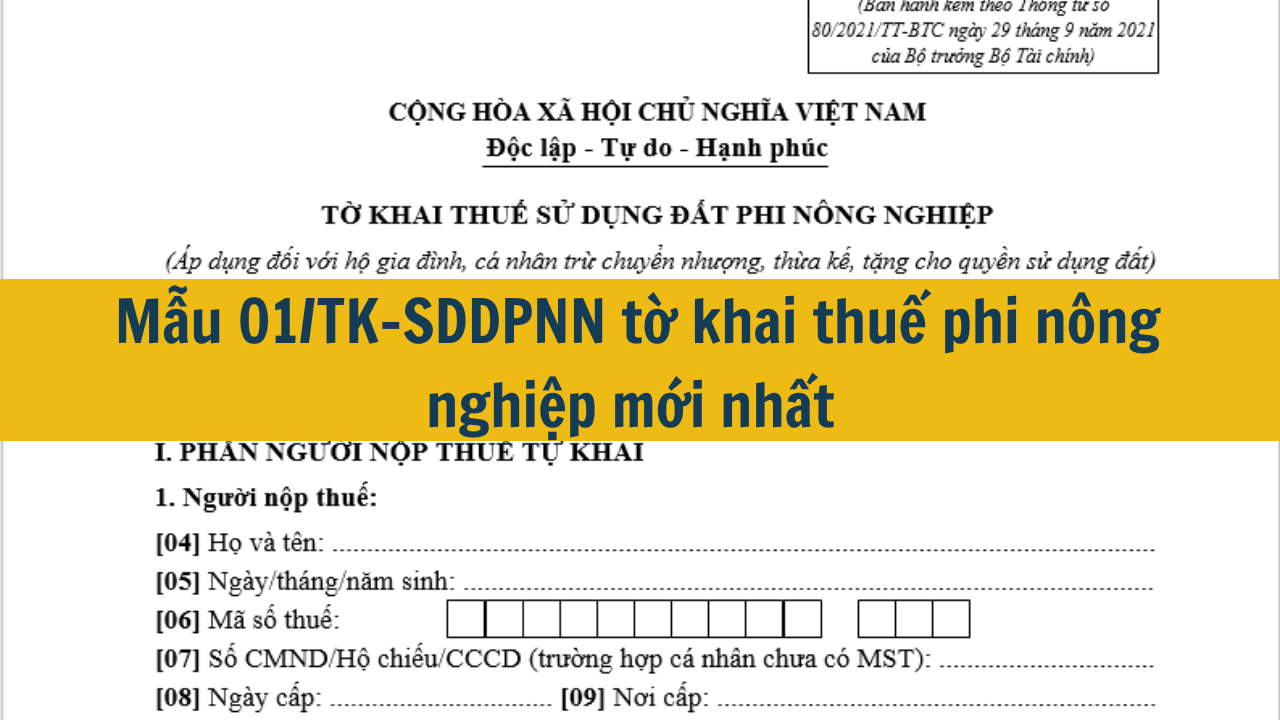

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy nộp tờ khai thuế đất phi nông nghiệp ở đâu? Nộp qua mạng được không? Bài viết sau đây sẽ làm rõ về các vấn đề này. 24/01/2025Mẫu 01/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Mẫu 01/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy mẫu 01/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025? Bài viết sau đây sẽ làm rõ về các vấn đề này. 24/01/2025Mẫu 02/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

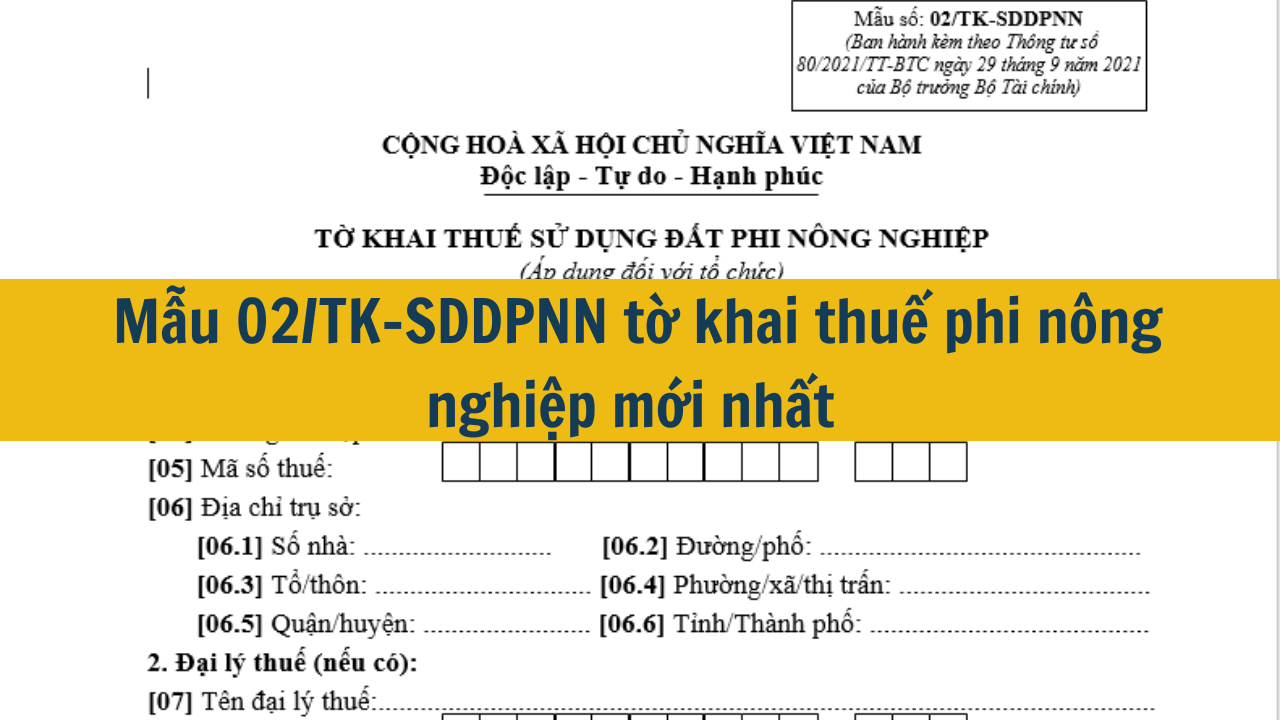

Mẫu 02/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy mẫu 02/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025 thế nào? Bài viết sau đây sẽ làm rõ về các vấn đề này. 24/01/2025Mẫu 03/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

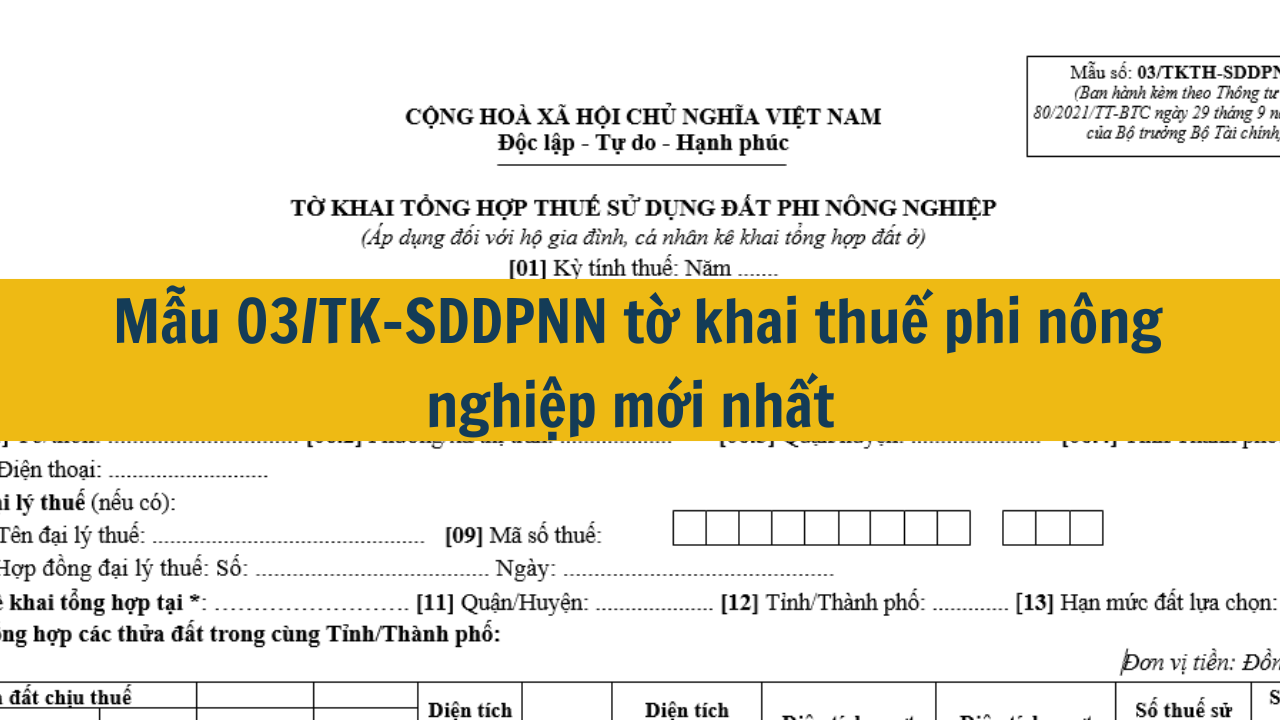

Mẫu 03/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy Mẫu 03/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025 thế nào? Bài viết sau đây sẽ làm rõ về các vấn đề này. 24/01/2025Mẫu 04/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

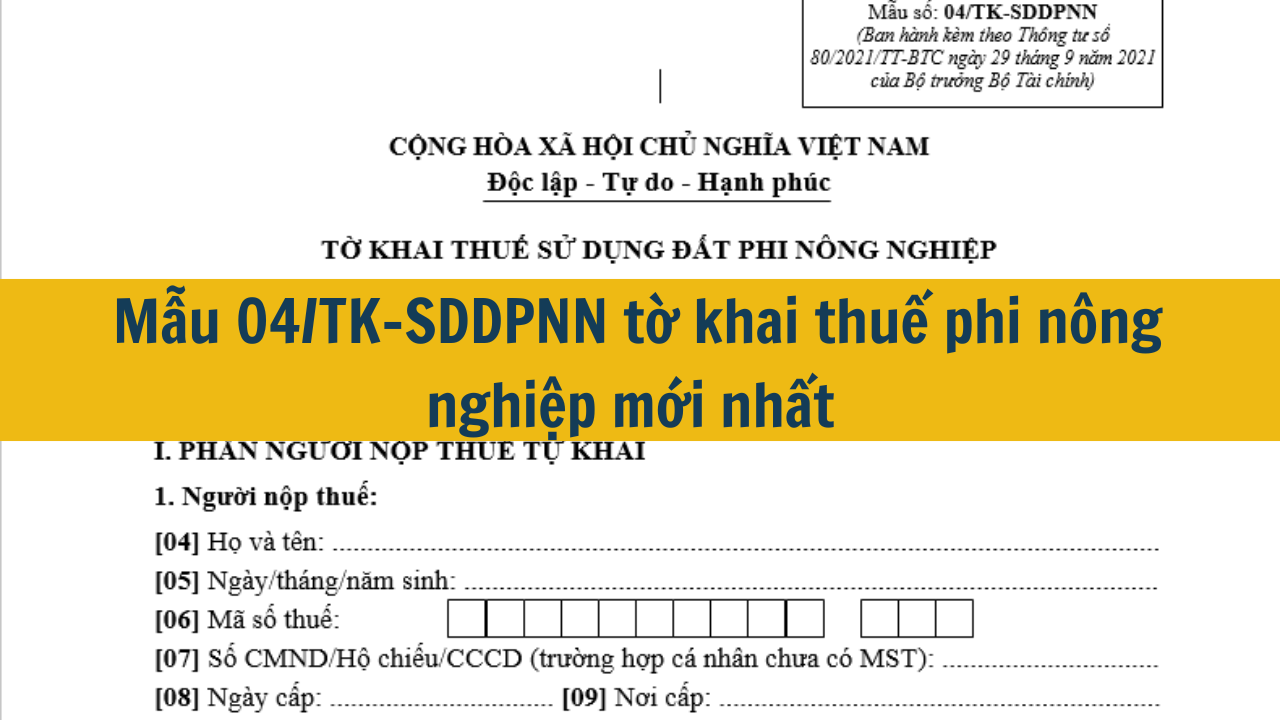

Mẫu 04/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025

Thuế sử dụng đất phi nông nghiệp là một trong những loại thuế đất đai mà người sử dụng đất phải nộp vào Ngân sách Nhà nước. Vậy Mẫu 04/TK-SDDPNN tờ khai thuế phi nông nghiệp mới nhất 2025 như thế nào? Bài viết sau đây sẽ làm rõ về các vấn đề này. 24/01/2025Tiểu mục 4944 là gì? Khi nào phải nộp tiểu mục chậm nộp thuế môn bài?

Tiểu mục 4944 là gì? Khi nào phải nộp tiểu mục chậm nộp thuế môn bài?

Tiểu mục 4944 là một mã số cụ thể được quy định trong hệ thống thuế Việt Nam. Mã tiểu mục 4944 dùng để ghi nhận khoản tiền phạt đối với các doanh nghiệp hoặc cá nhân kinh doanh chậm nộp thuế môn bài. Khi doanh nghiệp không thực hiện nghĩa vụ nộp thuế môn bài đúng hạn, cơ quan thuế sẽ áp dụng hình thức xử phạt và số tiền phạt này sẽ được ghi vào tiểu mục 4944 trong hồ sơ kê khai thuế. 09/01/2025Nộp thuế đất ở hàng năm ở đâu? Cách nộp thuế đất ở hàng năm mới nhất 2025

Luật Quản lý thuế 2019 (Bản Word)

Luật Quản lý thuế 2019 (Bản Word)

Luật Quản lý thuế 2019 (Bản Pdf)

Luật Quản lý thuế 2019 (Bản Pdf)