Tìm kiếm

Tìm kiếm

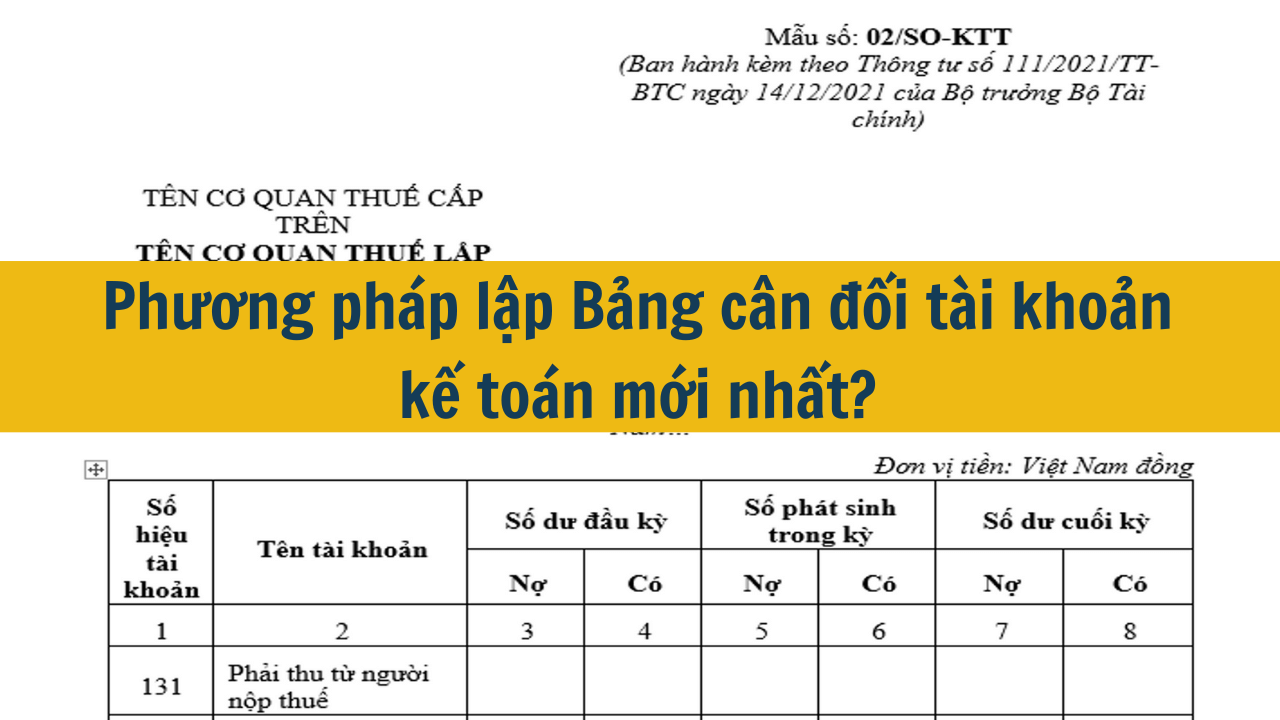

| Số hiệu: | 111/2021/TT-BTC | Loại văn bản: | Thông tư |

| Nơi ban hành: | Bộ Tài chính | Người ký: | Trần Xuân Hà |

| Ngày ban hành: | 14/12/2021 | Ngày hiệu lực: | 01/07/2022 |

| Ngày công báo: | 04/01/2022 | Số công báo: | Từ số 13 đến số 14 |

| Lĩnh vực: | Thuế - Phí - Lệ Phí, Kế toán - Kiểm toán | Tình trạng: | Còn hiệu lực |

Đây là nội dung tại Thông tư 111/2021/TT-BTC về hướng dẫn kế toán nghiệp vụ thuế nội địa ban hành ngày 14/12/2021.

Theo đó, chứng từ kế toán thuế (KTT) phải thực hiện theo đúng nội dung, phương pháp lập, ký chứng từ theo quy định của Luật kế toán và có đầy đủ thông tin theo khoản 2 Điều 12 Thông tư 111/2021/TT-BTC .

Chứng từ KTT phản ánh thông tin số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ được lập trong các trường hợp sau:

+ Trường hợp cơ quan thuế phải điều chỉnh số liệu thu NSNN theo đề nghị của KBNN hoặc cơ quan có thẩm quyền mà thông tin điều chỉnh chỉ ảnh hưởng đến dữ liệu báo cáo KTT, không làm thay đổi nghĩa vụ thuế của người nộp thuế (NNT) trên Phân hệ quản lý nghĩa vụ NNT.

+ Trường hợp thay đổi về chính sách dẫn đến phải điều chỉnh dữ liệu báo cáo KTT mà không làm thay đổi nghĩa vụ thuế của NNT.

Danh mục, mẫu và phương pháp lập chứng từ KTT được quy định tại Phụ lục II kèm theo Thông tư 111/2021.

Thông tư 111/2021/TT-BTC có hiệu lực từ 01/7/2022, áp dụng cho kỳ kế toán thuế năm 2022 và thay thế Quyết định 1544/QĐ-BTC ngày 07/7/2014, Quyết định 630/QĐ-BTC ngày 09/4/2015.

1. Cơ quan thuế các cấp phải tổ chức bộ phận kế toán thuế phù hợp với chức năng, nhiệm vụ và cơ cấu tổ chức của Tổng cục Thuế theo quy định của Thủ tướng Chính phủ, Bộ Tài chính và hướng dẫn của Tổng cục trưởng Tổng cục Thuế.

2. Hoạt động của bộ phận kế toán thuế được tổ chức theo nguyên tắc tập trung, thống nhất dưới sự chỉ đạo của Tổng cục trưởng Tổng cục Thuế.

3. Thủ trưởng cơ quan thuế chịu trách nhiệm tổ chức và chỉ đạo thực hiện công tác kế toán thuế, bố trí người làm công tác kế toán thuế bảo đảm thực hiện đầy đủ công việc kế toán và tổng hợp báo cáo theo quy định.

4. Việc bố trí kế toán trưởng hoặc người phụ trách kế toán thuế; nhiệm vụ, quyền hạn của kế toán trưởng hoặc người phụ trách kế toán thuế thực hiện theo quy định của pháp luật kế toán và quy định tại Thông tư này.

1. Kế toán số thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ thuộc phạm vi quản lý của đơn vị kế toán thuế theo quy định tại Điều 4 Thông tư này.

2. Thực hiện phạm vi, nhiệm vụ, nội dung của công tác kế toán thuế theo quy định tại Điều 5, Điều 6 Thông tư này.

3. Tổ chức hướng dẫn, chỉ đạo, triển khai và tổng hợp báo cáo, phân tích tình hình thực hiện kế toán thuế; đánh giá thực trạng, vướng mắc trong quá trình thực hiện để kịp thời đề xuất sửa đổi, bổ sung quy định về kế toán thuế phù hợp thực tế đáp ứng yêu cầu quản lý.

4. Nhiệm vụ cụ thể của bộ phận kế toán thuế từng cấp thực hiện theo quyết định về chức năng, nhiệm vụ do Tổng cục trưởng Tổng cục Thuế quy định.

ORGANIZATION OF TAX ACCOUNTING WORK

Article 32. Organization of tax accounting work

1. Tax authorities at all levels shall organize tax accounting departments aligned with the functions, tasks and organizational structure of the General Department of Taxation in accordance with the regulations of the Prime Minister, the Ministry of Finance and the guidance of the Director of the General Department of Taxation.

2. Activities of a tax accounting department shall be organized on the principle of centralization and unity under the direction of the Director of the General Department of Taxation.

3. Heads of tax authorities shall be responsible for organizing and directing the implementation of tax accounting work; hiring tax accountants to ensure the full implementation of accounting work; and synthesizing reports according to regulations.

4. Appointment of a chief accountant or the persons in charge of tax accounting; duties and powers of a chief accountant or the persons in charge of tax accounting shall comply with the provisions of accounting law and this Circular.

Article 33. Duties of tax accounting departments

1. Accounting for tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off, forgiven or cancelled tax debts under jurisdiction of tax accounting units shall be subject to Article 4 herein.

2. Scope, tasks and contents of the tax accounting work shall be subject to Articles 5 and 6 herein.

3. Organizing, guiding, directing, deploying and synthesizing reports and analyzing the implementation of tax accounting work; assessing the current situation and problems in the implementation process shall be carried out to promptly propose amendments and supplements to regulations on tax accounting to meet managerial needs arising in the present context.

4. Specific tasks of a tax accounting department shall comply with the decision on functions and tasks prescribed by the Director of the General Department of Taxation.