Tìm kiếm

Tìm kiếm

Chương I Thông tư 111/2021/TT-BTC: Quy định chung

| Số hiệu: | 111/2021/TT-BTC | Loại văn bản: | Thông tư |

| Nơi ban hành: | Bộ Tài chính | Người ký: | Trần Xuân Hà |

| Ngày ban hành: | 14/12/2021 | Ngày hiệu lực: | 01/07/2022 |

| Ngày công báo: | 04/01/2022 | Số công báo: | Từ số 13 đến số 14 |

| Lĩnh vực: | Thuế - Phí - Lệ Phí, Kế toán - Kiểm toán | Tình trạng: | Còn hiệu lực |

TÓM TẮT VĂN BẢN

Quy định về chứng từ kế toán thuế nội địa

Đây là nội dung tại Thông tư 111/2021/TT-BTC về hướng dẫn kế toán nghiệp vụ thuế nội địa ban hành ngày 14/12/2021.

Theo đó, chứng từ kế toán thuế (KTT) phải thực hiện theo đúng nội dung, phương pháp lập, ký chứng từ theo quy định của Luật kế toán và có đầy đủ thông tin theo khoản 2 Điều 12 Thông tư 111/2021/TT-BTC .

Chứng từ KTT phản ánh thông tin số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ được lập trong các trường hợp sau:

+ Trường hợp cơ quan thuế phải điều chỉnh số liệu thu NSNN theo đề nghị của KBNN hoặc cơ quan có thẩm quyền mà thông tin điều chỉnh chỉ ảnh hưởng đến dữ liệu báo cáo KTT, không làm thay đổi nghĩa vụ thuế của người nộp thuế (NNT) trên Phân hệ quản lý nghĩa vụ NNT.

+ Trường hợp thay đổi về chính sách dẫn đến phải điều chỉnh dữ liệu báo cáo KTT mà không làm thay đổi nghĩa vụ thuế của NNT.

Danh mục, mẫu và phương pháp lập chứng từ KTT được quy định tại Phụ lục II kèm theo Thông tư 111/2021.

Thông tư 111/2021/TT-BTC có hiệu lực từ 01/7/2022, áp dụng cho kỳ kế toán thuế năm 2022 và thay thế Quyết định 1544/QĐ-BTC ngày 07/7/2014, Quyết định 630/QĐ-BTC ngày 09/4/2015.

Văn bản tiếng việt

Văn bản tiếng anh

1. Thông tư này hướng dẫn kế toán về tiền thuế và các khoản thu khác thuộc ngân sách nhà nước do cơ quan thuế quản lý thu theo quy định tại Luật Quản lý thuế và các văn bản hướng dẫn thi hành (sau đây gọi là kế toán thuế) bao gồm:

a) Các quy định chung về kế toán thuế;

b) Ứng dụng công nghệ thông tin trong công tác kế toán thuế;

c) Thu thập thông tin đầu vào của kế toán thuế, chứng từ kế toán thuế;

d) Tài khoản kế toán thuế;

đ) Sổ kế toán thuế;

e) Báo cáo kế toán thuế;

g) Tổ chức công tác kế toán thuế.

2. Các nội dung khác liên quan đến công tác kế toán thuế không quy định chi tiết tại Thông tư này được thực hiện theo quy định chung của pháp luật kế toán.

1. Cơ quan thuế: Tổng cục Thuế, Cục Thuế, Chi cục Thuế khu vực, Chi cục Thuế.

2. Cơ quan nhà nước, tổ chức, cá nhân khác có liên quan đến kế toán thuế nêu tại Thông tư này.

Trong Thông tư này, các từ ngữ dưới đây được hiểu như sau:

1. Thuế bao gồm thuế và các khoản thu khác thuộc ngân sách nhà nước do cơ quan thuế quản lý thu quy định tại khoản 1, khoản 2 Điều 3 Luật Quản lý thuế.

2. Kế toán thuế là việc cơ quan thuế các cấp thực hiện thu thập, ghi chép, phản ánh toàn bộ số phát sinh về tiền thuế do cơ quan thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ trong quá trình thực hiện hoạt động nghiệp vụ quản lý thuế.

3. Hoạt động nghiệp vụ quản lý thuế là các hoạt động về quản lý thuế do cơ quan thuế các cấp thực hiện theo chức năng, nhiệm vụ, quyền hạn và theo quy định của Luật Quản lý thuế, các Luật Thuế, các quy định của pháp luật có liên quan và theo các quy trình nghiệp vụ về quản lý thuế do Tổng cục trưởng Tổng cục Thuế ban hành.

4. Đơn vị kế toán thuế là Tổng cục Thuế, Cục Thuế, Chi cục Thuế khu vực, Chi cục Thuế.

5. Hệ thống ứng dụng quản lý thuế là hệ thống các ứng dụng công nghệ thông tin do Tổng cục Thuế xây dựng và triển khai để thực hiện các hoạt động nghiệp vụ quản lý thuế.

6. Phân hệ quản lý nghĩa vụ người nộp thuế là một ứng dụng thuộc Hệ thống ứng dụng quản lý thuế có nhiệm vụ quản lý số tiền thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ của từng người nộp thuế; đồng thời, thực hiện cung cấp thông tin đầu vào của kế toán thuế theo quy định tại Điều 12 Thông tư này.

7. Phân hệ kế toán thuế là một ứng dụng thuộc Hệ thống ứng dụng quản lý thuế để thực hiện công tác kế toán thuế theo quy định tại Điều 4, Điều 5, Điều 6 Thông tư này.

8. Cơ sở dữ liệu quản lý thuế là tập hợp các thông tin, dữ liệu về quản lý thuế được cập nhật, xử lý, khai thác và sắp xếp lưu trữ trên Hệ thống ứng dụng quản lý thuế theo quy định của pháp luật và theo các quy trình nghiệp vụ về quản lý thuế do Tổng cục trưởng Tổng cục Thuế ban hành.

9. Cơ sở dữ liệu kế toán thuế là tập hợp các thông tin, dữ liệu về kế toán thuế (bao gồm: các thông tin đầu vào của kế toán thuế, chứng từ kế toán thuế, tài khoản kế toán thuế, sổ kế toán thuế, báo cáo kế toán thuế) được lưu trữ, sắp xếp, tổ chức để truy cập, khai thác, quản lý và cập nhật thông qua phương tiện điện tử trên Phân hệ kế toán thuế.

1. Các khoản phải thu, đã thu, còn phải thu về thuế: Phản ánh số tiền thuế do cơ quan thuế phải thu, đã thu, còn phải thu của người nộp thuế hoặc tổ chức được cơ quan thuế ủy nhiệm thu.

2. Các khoản phải hoàn, đã hoàn, còn phải hoàn thuế: Phản ánh số tiền thuế do cơ quan thuế phải hoàn, đã hoàn, còn phải hoàn cho người nộp thuế hoặc tổ chức được cơ quan thuế ủy nhiệm thu.

3. Các khoản miễn, giảm, khoanh nợ, xóa nợ tiền thuế: Phản ánh số tiền thuế miễn, giảm, khoanh nợ, xóa nợ do cơ quan thuế thực hiện.

1. Phạm vi của công tác kế toán thuế trong tổ chức thực hiện hoạt động quản lý thuế của cơ quan thuế

Công tác kế toán thuế là một trong các chức năng quản lý thuế của cơ quan thuế, sử dụng các kết quả của hoạt động nghiệp vụ quản lý thuế khác đã hoàn thành xử lý để thực hiện công tác kế toán thuế theo các nội dung quy định tại Điều 6 Thông tư này.

2. Nhiệm vụ của công tác kế toán thuế

a) Thực hiện thu thập thông tin đầu vào của kế toán thuế, lập chứng từ kế toán thuế theo quy định tại Mục 1 Chương II Thông tư này để thực hiện ghi sổ kế toán thuế.

b) Đối chiếu, kiểm tra số liệu đã hạch toán đảm bảo khớp đúng với thông tin đầu vào có nguồn gốc phát sinh từ các hồ sơ nghiệp vụ quản lý thuế liên quan đến công tác kế toán thuế.

c) Trường hợp phát hiện sai sót trong quá trình hạch toán kế toán thuế thì phải xác định nguyên nhân và yêu cầu xử lý theo quy định tại Điều 14, Điều 16 Thông tư này.

d) Lưu trữ, quản lý, cung cấp thông tin, tài liệu kế toán thuế theo quy định tại Điều 9 Thông tư này.

đ) Cung cấp thông tin, tài liệu kế toán thuế trung thực, đầy đủ, kịp thời theo quy định của pháp luật về kế toán và quản lý thuế.

e) Các nhiệm vụ của công tác kế toán thuế được Phân hệ kế toán thuế thực hiện tự động hoặc được công chức làm công tác kế toán thuế thực hiện theo chức năng, nhiệm vụ và theo thẩm quyền trên Phân hệ kế toán thuế.

3. Nhiệm vụ của các bộ phận chức năng quản lý thuế tại cơ quan thuế các cấp khi thực hiện hoạt động nghiệp vụ quản lý thuế

a) Xử lý hồ sơ nghiệp vụ quản lý thuế theo quy định tại các quy trình nghiệp vụ quản lý thuế do Tổng cục trưởng Tổng cục Thuế ban hành, đảm bảo thông tin đầy đủ, chính xác, kịp thời.

b) Kiểm soát xử lý dữ liệu của hồ sơ nghiệp vụ quản lý thuế trên Hệ thống ứng dụng quản lý thuế của ngành thuế theo quy định tại Quy chế quy định trách nhiệm về kiểm soát xử lý dữ liệu trên Hệ thống ứng dụng quản lý thuế của ngành thuế do Tổng cục trưởng Tổng cục Thuế ban hành.

c) Chịu trách nhiệm về tính đầy đủ, chính xác, kịp thời của thông tin cung cấp cho thông tin đầu vào của kế toán thuế theo quy định tại Điều 12 Thông tư này.

d) Đối chiếu, rà soát dữ liệu hồ sơ nghiệp vụ quản lý thuế và các thông tin quản lý thuế với người nộp thuế đảm bảo đầy đủ, chính xác, kịp thời.

đ) Trường hợp phát hiện sai, sót hoặc điều chỉnh hồ sơ nghiệp vụ quản lý thuế liên quan đến công tác kế toán thuế làm ảnh hưởng đến thông tin hạch toán kế toán thuế thì phải xử lý, điều chỉnh kịp thời theo quy định.

Công tác kế toán thuế là một trong các chức năng quản lý thuế của cơ quan thuế các cấp được thực hiện một cách liên tục và có hệ thống theo các quy trình nghiệp vụ quản lý thuế trên Hệ thống ứng dụng quản lý thuế, trong đó có Phân hệ kế toán thuế. Công tác kế toán thuế bao gồm các công việc sau:

1. Thu thập thông tin đầu vào của kế toán thuế, lập chứng từ kế toán thuế

a) Thu thập thông tin đầu vào của kế toán thuế là công việc của kế toán thuế được thực hiện tự động bởi Phân hệ kế toán thuế kết nối với Phân hệ quản lý nghĩa vụ người nộp thuế theo quy định tại các Điều 12, Điều 13, Điều 14, Điều 15 Thông tư này nhằm xác định đầy đủ các nội dung hạch toán của từng tài khoản kế toán thuế.

b) Trường hợp ghi sổ kế toán thuế không qua quy trình thu thập thông tin đầu vào của Phân hệ kế toán thuế, công chức làm công tác kế toán thuế lập chứng từ kế toán thuế theo quy định tại Điều 16 Thông tư này.

2. Ghi sổ kế toán thuế là công việc của kế toán thuế được thực hiện tự động bởi Phân hệ kế toán thuế nhằm ghi chép các thông tin đầu vào của kế toán thuế và chứng từ kế toán thuế tại khoản 1 Điều này để hạch toán kế toán thuế, phản ánh các hoạt động nghiệp vụ quản lý thuế phát sinh trong kỳ kế toán thuế, bao gồm việc mở sổ, ghi sổ, khóa sổ, sửa chữa sổ kế toán thuế theo các quy định tại Mục 3, Chương II Thông tư này.

3. Lập báo cáo kế toán thuế là công việc của kế toán thuế được thực hiện tự động bởi Phân hệ kế toán thuế hoặc bởi công chức làm công tác kế toán thuế để tổng hợp kết quả hoạt động quản lý thuế của cơ quan thuế các cấp (bao gồm số thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ) theo quy định tại Mục 4 Chương II Thông tư này.

4. Lưu trữ và cung cấp thông tin, tài liệu kế toán thuế là công việc của kế toán thuế thực hiện theo quy định tại Điều 9 Thông tư này.

1. Đơn vị tiền tệ trong kế toán thuế là đồng Việt Nam, được dùng để ghi sổ kế toán thuế, lập và trình bày báo cáo kế toán thuế.

2. Trường hợp cơ quan thuế trong quá trình thực hiện các nghiệp vụ quản lý thuế đối với người nộp thuế khai thuế, nộp thuế bằng ngoại tệ theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành Luật thì phải quy đổi ra đồng Việt Nam khi thu thập thông tin đầu vào của kế toán thuế để ghi sổ kế toán thuế, lập và trình bày báo cáo kế toán thuế bằng đồng Việt Nam. Cụ thể như sau:

a) Tỷ giá quy đổi số phải thu trong trường hợp người nộp thuế khai thuế bằng ngoại tệ là tỷ giá hạch toán do Bộ Tài chính (Kho bạc Nhà nước) quy định tại thời điểm hạch toán.

b) Tỷ giá quy đổi số đã thu trong trường hợp người nộp thuế nộp thuế bằng ngoại tệ là tỷ giá hạch toán trên chứng từ hạch toán thu ngân sách nhà nước của Kho bạc Nhà nước truyền sang cơ quan thuế.

c) Tỷ giá quy đổi số nộp thừa bằng ngoại tệ được xử lý bù trừ thu ngân sách nhà nước hoặc được ngân sách nhà nước hoàn trả ra đồng Việt Nam là tỷ giá quy định tại điểm a.5 khoản 1 Điều 25 và khoản 4 Điều 46 Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính hướng dẫn thi hành một số điều của Luật Quản lý thuế và Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ.

1. Kỳ kế toán thuế được xác định theo năm dương lịch, gọi là năm kế toán, bao gồm 4 ký tự, cụ thể:

a) Kỳ kế toán thuế được tính từ đầu ngày 01 tháng 01 đến hết ngày 31 tháng 12 năm dương lịch.

b) Kỳ kế toán thuế năm đầu tiên đối với đơn vị kế toán thuế mới thành lập được xác định từ đầu ngày quyết định thành lập mới, chia, tách, hợp nhất, sáp nhập đơn vị kế toán thuế có hiệu lực đến hết ngày 31 tháng 12 năm dương lịch.

c) Kỳ kế toán thuế cuối cùng của đơn vị kế toán thuế khi bị chia, tách, hợp nhất, sáp nhập, giải thể tính từ đầu ngày 01 tháng 01 năm dương lịch đến hết ngày trước ngày quyết định chia, tách, hợp nhất, sáp nhập, giải thể đơn vị kế toán thuế có hiệu lực.

d) Thời gian của kỳ kế toán thuế năm đầu tiên, năm cuối cùng thực hiện theo hướng dẫn của Luật kế toán và các văn bản hướng dẫn thi hành.

2. Nguyên tắc hạch toán theo kỳ

a) Ngày hạch toán kế toán thuế được xác định là ngày hạch toán ghi sổ kế toán thuế vào Phân hệ kế toán thuế.

b) Ngày thu thập thông tin đầu vào của kế toán thuế phải đảm bảo nguyên tắc ngay trong ngày phát sinh nghiệp vụ quản lý thuế hoặc chậm nhất là ngày liền kề tiếp theo ngày phát sinh nghiệp vụ quản lý thuế. Trừ ngày nghỉ theo quy định thì ngày thu thập thông tin là ngày làm việc tiếp theo của ngày nghỉ đó.

c) Trường hợp trong thời gian lập báo cáo kế toán thuế phát sinh điều chỉnh các nghiệp vụ quản lý thuế đã được hạch toán vào kỳ kế toán thuế của năm trước, nếu thực hiện trước thời điểm đóng kỳ kế toán thuế thì được hạch toán điều chỉnh vào kỳ kế toán thuế của năm trước và xác định bằng thông tin năm kế toán quy định tại khoản 1 Điều này.

d) Sau thời điểm đóng kỳ kế toán thuế, việc điều chỉnh số liệu thuộc kỳ kế toán thuế của năm trước chỉ được thực hiện theo yêu cầu của cơ quan nhà nước có thẩm quyền và theo quy định tại khoản 3, khoản 4 Điều 27 và khoản 2, khoản 3 Điều 30 Thông tư này.

3. Mở, đóng kỳ kế toán thuế

a) Mở kỳ kế toán thuế là việc thiết lập trạng thái mở trên Phân hệ kế toán thuế kể từ ngày bắt đầu kỳ kế toán thuế nêu tại khoản 1 Điều này đối với một kỳ kế toán thuế để thực hiện việc cập nhật dữ liệu thông tin đầu vào của kế toán thuế, cập nhật chứng từ kế toán thuế, hạch toán ghi sổ kế toán thuế hoặc sửa, xóa dữ liệu trên sổ kế toán thuế của Phân hệ kế toán thuế.

b) Đóng kỳ kế toán thuế là việc thiết lập trạng thái đóng trên Phân hệ kế toán thuế đối với một kỳ kế toán thuế để không cập nhật dữ liệu thông tin đầu vào của kế toán thuế, không cập nhật chứng từ kế toán thuế, không sửa, xóa dữ liệu trên sổ kế toán thuế của Phân hệ kế toán thuế.

c) Thời điểm đóng kỳ kế toán thuế là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc kỳ kế toán. Trường hợp thời điểm đóng kỳ kế toán thuế trùng với ngày nghỉ theo quy định thì ngày đóng kỳ kế toán là ngày làm việc tiếp theo liền kề của ngày nghỉ đó. Trường hợp do nguyên nhân khách quan cần phải lùi thời điểm đóng kỳ kế toán thuế thì phải được sự phê duyệt của Tổng cục Thuế.

Từ thời điểm kết thúc kỳ kế toán thuế đến thời điểm đóng kỳ kế toán thuế, mọi số liệu điều chỉnh kế toán thuế được hạch toán theo thông tin năm kế toán được quy định tại khoản 1, khoản 2 Điều này.

Từ thời điểm đóng kỳ kế toán đến trước khi báo cáo kế toán thuế được phê duyệt của cơ quan có thẩm quyền, cơ quan thuế chỉ được điều chỉnh số liệu năm kế toán theo đề nghị của cơ quan có thẩm quyền hoặc điều chỉnh số liệu do cơ quan thuế phát hiện sai sót nếu được sự phê duyệt của Tổng cục Thuế và hạch toán theo thông tin năm kế toán được quy định tại khoản 1, khoản 2 Điều này.

d) Các trường hợp sai sót số liệu kế toán không được điều chỉnh vào kỳ kế toán thuế theo thông tin năm kế toán nêu trên thì thực hiện hạch toán vào kỳ kế toán thuế của năm hiện tại và bổ sung thông tin năm ngân sách với giá trị “01” để làm cơ sở thuyết minh trên báo cáo kế toán thuế của năm hiện tại.

1. Tài liệu kế toán thuế bao gồm thông tin đầu vào của kế toán thuế, chứng từ kế toán thuế, sổ kế toán thuế, báo cáo kế toán thuế và các tài liệu khác có liên quan đến công tác kế toán thuế được thể hiện dưới hình thức các thông tin là dữ liệu điện tử được lưu trữ theo quy định của pháp luật về kế toán.

Dữ liệu đầu vào trước khi thu thập vào Phân hệ kế toán thuế được lưu trữ trên Phân hệ quản lý nghĩa vụ người nộp thuế và các phân hệ nghiệp vụ quản lý thuế thuộc Hệ thống ứng dụng quản lý thuế theo quy định của Tổng cục trưởng Tổng cục Thuế. Tổng cục Thuế có trách nhiệm đảm bảo việc lưu trữ có khả năng truy cập để khai thác nguồn gốc thông tin đầu vào của kế toán thuế.

2. Cung cấp thông tin, tài liệu kế toán thuế

a) Việc cung cấp thông tin, tài liệu kế toán thực hiện theo quy định của pháp luật về kế toán và pháp luật về quản lý thuế.

b) Thông tin, tài liệu cung cấp của kế toán thuế là số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ do cơ quan thuế quản lý và các thông tin khác có liên quan thể hiện trên các chỉ tiêu của báo cáo kế toán thuế quy định tại Thông tư này.

1. Hệ thống ứng dụng quản lý thuế được quy định tại khoản 5 Điều 3 Thông tư này bao gồm Hệ thống ứng dụng quản lý thuế tích hợp (Hệ thống TMS) và các ứng dụng quản lý thuế ngoài Hệ thống TMS để thực hiện công tác quản lý thuế của cơ quan thuế các cấp và lưu trữ tập trung thông tin quản lý thuế của tất cả các sắc thuế, khoản thu của người nộp thuế do cơ quan thuế quản lý trên phạm vi toàn quốc, được tổ chức thành nhóm các ứng dụng (phân hệ) sau đây:

a) Các phân hệ nghiệp vụ quản lý thuế là các chức năng được thiết lập trên Hệ thống TMS hoặc thiết lập trên các ứng dụng quản lý thuế ngoài hệ thống TMS để xử lý các nghiệp vụ quản lý thuế theo các quy trình nghiệp vụ do Tổng cục trưởng Tổng cục Thuế ban hành (bao gồm: Quản lý hồ sơ thuế (QHS), Đăng ký thuế (ĐKT), Xử lý Tờ khai thuế (XLTK), Xử lý Quyết định (XLQĐ), Xử lý Hoàn thuế (XLHT), Xử lý Miễn giảm thuế (XLMG), Quản lý nợ thuế (QLN), Thanh tra kiểm tra (TTR), Quản lý trước bạ, nhà đất (TB-NĐ)…).

Kết quả xử lý nghiệp vụ tại các phân hệ nghiệp vụ quản lý thuế của Hệ thống TMS và các ứng dụng quản lý thuế ngoài Hệ thống TMS phải được truyền tự động vào Phân hệ quản lý nghĩa vụ người nộp thuế thuộc Hệ thống TMS để ghi chép, phản ánh, xác định số tiền thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ của từng người nộp thuế. Hồ sơ nghiệp vụ quản lý thuế được lưu trữ trên các phân hệ nghiệp vụ quản lý thuế của Hệ thống TMS và các ứng dụng quản lý thuế ngoài hệ thống TMS phải có khả năng truy cập để xác định nguồn gốc thông tin đầu vào của Phân hệ quản lý nghĩa vụ người nộp thuế.

b) Phân hệ quản lý nghĩa vụ người nộp thuế được quy định tại khoản 6 Điều 3 Thông tư này là một ứng dụng được thiết lập trên Hệ thống TMS được tích hợp với các phân hệ nghiệp vụ quản lý thuế khác trong Hệ thống ứng dụng quản lý thuế để ghi chép, phản ánh, xác định số tiền thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ của từng người nộp thuế; cung cấp các số liệu này cho các phân hệ nghiệp vụ quản lý thuế trong quá trình thực hiện các nghiệp vụ quản lý thuế theo quy trình nghiệp vụ do Tổng cục trưởng Tổng cục Thuế ban hành.

Các thông tin ghi chép về nghĩa vụ của người nộp thuế tại Phân hệ quản lý nghĩa vụ người nộp thuế phải bao gồm các nội dung thông tin được quy định tại khoản 2 Điều 12 Thông tư này để đảm bảo có khả năng cung cấp đầy đủ, chính xác, kịp thời và truyền tự động thông tin đầu vào của kế toán thuế cho Phân hệ kế toán thuế được quy định tại Thông tư này.

2. Nguyên tắc và trách nhiệm của các bộ phận trong xử lý, kiểm soát dữ liệu trên từng phân hệ của Hệ thống ứng dụng quản lý thuế thực hiện theo các quy trình nghiệp vụ quản lý thuế và Quy chế quy định trách nhiệm về kiểm soát xử lý dữ liệu trên Hệ thống ứng dụng quản lý thuế do Tổng cục trưởng Tổng cục Thuế ban hành.

1. Công tác kế toán thuế thực hiện trên cơ sở ứng dụng công nghệ thông tin và xử lý tự động với cơ sở dữ liệu kế toán thuế tập trung tại Tổng cục Thuế bắt đầu từ khâu thu thập thông tin đầu vào của kế toán thuế, lập chứng từ kế toán thuế, xử lý thông tin đầu vào và chứng từ kế toán thuế, ghi sổ kế toán thuế, báo cáo kế toán thuế; phải đảm bảo thống nhất, phù hợp với các quy trình, quy định nghiệp vụ về quản lý thuế, quản lý thu ngân sách nhà nước; có khả năng tích hợp, trao đổi thông tin với Hệ thống ứng dụng quản lý thuế khác của ngành thuế.

2. Phân hệ kế toán thuế được quy định tại khoản 7 Điều 3 Thông tư này là một ứng dụng được thiết lập trên Hệ thống TMS để thực hiện công tác kế toán thuế của ngành thuế theo quy định tại Thông tư này, bao gồm thu thập thông tin đầu vào của kế toán thuế, xử lý chứng từ kế toán thuế, ghi sổ kế toán thuế và lập báo cáo kế toán thuế của cơ quan thuế.

3. Yêu cầu cụ thể đối với Phân hệ kế toán thuế

a) Phải đảm bảo chấp hành đầy đủ pháp luật kế toán, pháp luật quản lý thuế, pháp luật về ngân sách nhà nước và pháp luật giao dịch điện tử.

b) Phải có khả năng nâng cấp, sửa đổi, bổ sung phù hợp với những thay đổi của pháp luật có liên quan đến nhiệm vụ của kế toán thuế, nội dung kế toán thuế, phương pháp hạch toán kế toán thuế mà không ảnh hưởng đến cơ sở dữ liệu đã có.

c) Tự động xử lý, lưu giữ số liệu trên nguyên tắc tuân thủ các yêu cầu về kế toán cũng như phương pháp tính toán các chỉ tiêu trên báo cáo kế toán thuế theo quy định hiện hành; đảm bảo sự phù hợp, không trùng lắp giữa các số liệu kế toán; có khả năng dự báo, phát hiện, ngăn chặn các sai sót khi cập nhập dữ liệu và quá trình xử lý thông tin kế toán thuế.

d) Phải đảm bảo tính bảo mật thông tin và an toàn dữ liệu, có khả năng phân quyền đến từng người sử dụng theo chức năng, nhiệm vụ được phân công; có khả năng tổ chức theo dõi thời gian truy cập, thao tác của người sử dụng, nội dung cập nhật, sửa đổi, xóa dữ liệu của người truy cập; có khả năng lưu lại các dấu vết trên sổ kế toán thuế về việc sửa chữa sổ kế toán thuế; có khả năng phục hồi được các dữ liệu, thông tin kế toán trong các trường hợp phát sinh sự cố kỹ thuật trong quá trình sử dụng.

đ) Các nguyên tắc xử lý dữ liệu kế toán thuế trên ứng dụng công nghệ thông tin trong công tác kế toán thuế phải tuân thủ quy định của Thông tư này và quy định theo thẩm quyền bằng văn bản của Tổng cục trưởng Tổng cục Thuế. Khi có nghiệp vụ kế toán thuế mới phát sinh, phải có văn bản hướng dẫn kịp thời, đầy đủ để thực hiện thống nhất trong toàn ngành thuế; đồng thời, cập nhật các tài liệu hướng dẫn nghiệp vụ hạch toán kế toán thuế, tài liệu hướng dẫn sử dụng đồng bộ trong Phân hệ kế toán thuế.

e) Tổng cục Thuế quản lý thống nhất hệ thống ứng dụng công nghệ thông tin trong công tác kế toán thuế, quản lý việc phân quyền sử dụng, bảo mật thông tin dữ liệu về kế toán thuế theo chức năng, nhiệm vụ, quyền hạn của bộ máy kế toán thuế tại cơ quan thuế các cấp.

g) Công chức thuế khi thực hiện nhập, tra cứu dữ liệu kế toán thuế từ cơ sở dữ liệu kế toán thuế phải theo đúng chức năng, nhiệm vụ, quyền hạn được phân công hoặc được sự phê duyệt của người có thẩm quyền; phải dùng đúng tên, tài khoản sử dụng và mật mã an ninh đã được cấp để xử lý, tra cứu các dữ liệu kế toán thuế từ cơ sở dữ liệu kế toán thuế; định kỳ hoặc đột xuất phải thay đổi mật mã an ninh. Khi có thay đổi nhiệm vụ phải thông báo cho bộ phận quản trị ứng dụng để thay đổi quyền truy cập dữ liệu phù hợp với chức năng nhiệm vụ mới được phân công. Quản trị ứng dụng phải thu hồi quyền truy cập hệ thống ứng dụng công nghệ thông tin phục vụ công tác kế toán thuế đối với công chức không còn nhiệm vụ liên quan đến kế toán thuế.

4. Phân hệ kế toán thuế phải đảm bảo tự động, liên kết với các phân hệ nghiệp vụ quản lý thuế, trực tiếp là Phân hệ quản lý nghĩa vụ người nộp thuế. Phân hệ kế toán thuế phải được tổng hợp toàn vẹn, chính xác, đầy đủ, trung thực các thông tin đầu vào từ thông tin do Phân hệ quản lý nghĩa vụ người nộp thuế cung cấp; có khả năng tra cứu, truy cập nguồn gốc thông tin đầu vào của kế toán thuế liên kết đến các thông tin quản lý nghĩa vụ người nộp thuế, thông tin hồ sơ nghiệp vụ quản lý thuế được lưu trữ trên các phân hệ quản lý nghĩa vụ người nộp thuế và các phân hệ nghiệp vụ quản lý thuế.

Article 1. Scope of application

1. This Circular provides for accounting for taxation and other state budget receipts falling within the collection jurisdiction of tax authorities as prescribed in the Law on Tax Administration and other written documents on guidance on implementation thereof (hereinafter referred to as tax accounting), including:

a) General regulations on tax accounting;

b) Application of information technology in tax accounting activities;

c) Collection of input data or information and evidencing documents or vouchers;

d) Accounts;

dd) Accounting books or records;

e) Accounting reports;

g) Conduct of accounting work.

2. Other matters related to tax accounting activities that are not detailed herein shall be subject to general regulatory provisions of accounting legislation.

Article 2. Subjects of application

1. Tax authorities: General Department of Taxation; Departments of Taxation; Regional Sub-departments of Taxation; Departments of Taxation.

2. Other government agencies, entities and individuals involved in tax accounting activities mentioned herein.

For the purposes of this Circular, terms used herein shall be construed as follows:

1. Tax is composed of taxes and other state budget receipts falling within the collection jurisdiction of tax authorities according to clause 1 and 2 of Article 3 in the Law on Tax Administration.

2. Tax accounting refers to a tax authority-at-any-level’s practice of collecting, reporting, recording and recognizing all tax-related amounts arising from carrying out its tax administration operations, including tax liabilities or tax-related payments that need to be collected, have already been collected, and remain to be collected; tax refunds or tax-related reimbursements that need to be paid, have already been paid; remain to be paid; tax debts that are exempt, reduced, charged off, cancelled or forgiven.

3. Tax administration operations refers to activities related to tax administration that are carried out tax authorities at any level according to the functions, duties, entitlements and the Law on Tax Administration, Tax Laws, relevant legislation, and professional tax administration procedures promulgated by the General Department of Taxation.

4. Tax accounting unit may be the General Department of Taxation; Department of Taxation; Regional Sub-department of Taxation; or Department of Taxation.

5. System of tax administration apps refers to a collection of information technology applications developed, launched and put to use by the General Department of Taxation to carry out tax administration operations.

6. Taxpayer obligation management subsystem refers to an application belonging to the System of tax administration apps that serves the function of managing tax liabilities that need to be collected; have already been collected; remain to be collected from; tax refunds that need to be paid; have already been paid; remain to be paid to each taxpayer; tax exemptions, deductions or debt charge-off or cancellation that each taxpayer enjoys; concurrently, providing tax-accounting input data or information as prescribed in Article 12 herein.

7. Tax accounting subsystem refers to an application belonging to the System of tax administration apps that is designed for tax accountancy in accordance with Article 4, 5 and 6 herein.

8. Tax administration database refers to a collection of tax administration data and information updated, processed, used, organized and stored in the System of tax administration apps according to regulatory provisions and professional procedures for tax administration issued by the Director of the General Department of Taxation.

9. Tax accounting database refers to a collection of tax-accounting data and information (including input information, evidencing documents, accounts, books and reports) that are stored, arranged and organized in order for them to be accessed, used, managed and updated by electronic means on the tax accounting subsystem.

Article 4. Objects of tax accounting operation

1. Tax liabilities and tax-related payments that need to be collected; have already been collected; remain to be collected: Representing tax amounts that tax authorities are liable to collect; have already collected; will collect from taxpayers, or their authorized collection agencies.

2. Tax refunds and tax-related reimbursements that need to be paid; have already been paid; remain to be paid: Representing tax amounts that tax authorities are liable to collect; have already paid; will pay to taxpayers, or their authorized collection agencies.

3. Tax exemptions, deductions, charged-off, forgiven or cancelled tax debts: Representing tax amounts that are exempt, reduced, charged-off, forgiven or cancelled by tax authorities.

Article 5. Range of tax accounting activities and tax accounting duties

1. Range of activities involved in tax authorities’ conduct of its tax accounting work

Tax accounting work is defined as one of the tax administration functions of tax authorities, using results obtained from other tax accounting operations that have been completely processed for carrying out specific activities involved in the tax accounting work as per Article 6 herein.

2. Tax accounting duties

a) Collect inputs and issues vouchers referred to in Section 1 of Chapter II herein that serve as supporting documents for the entries recorded in tax accounting books.

b) Conduct the reconciliation and examination process to ensure that recorded data correspond to inputs generated from tax administration records and documents related to the tax accounting work.

c) Where there is any error arising from the tax accounting process, it is mandatory to identify causes and recommend actions as stipulated in Article 14 and 16 herein.

d) Store, manage and provide tax accounting data, information and documents in accordance with Article 9 herein.

dd) Provide tax accounting data, information and documents in an honest, adequate and timely manner in accordance with law on tax accounting and tax administration.

e) Tax accounting duties are automatically performed by the tax accounting Subsystem or government accountants according to their functions, duties and rights of access granted on the tax accounting subsystem.

3. Specialized departments of a tax authority at any level Tax shall perform the following duties involved in its tax administration operations

a) Process and handle professional tax administration documents and records according to tax administration procedures adopted by the Director of the General Department of Taxation with a view to obtaining full, accurate and timely data and information.

b) Take control of processing data included in professional tax administration documents and records available on the tax regulatory authority’s System of tax administration apps administered by the tax regulator in accordance with Regulations on responsibilities for data processing controls on the tax regulatory authority’s System of tax administration apps that are approved for use by the Director of the General Department of Taxation.

c) Bear responsibility for adequacy, accuracy and timeliness of information provided information as feeders to tax accounting inputs according to Article 12 herein.

d) Check data included in professional tax administration documents or records and tax administration data with taxpayers to ensure they are full, accurate and timely.

dd) Where it is discovered that any defect, omission or change in professional tax administration documents and records related to the tax accounting affects recorded data and information, prompt actions and adjustments required by law must be used.

Article 6. Tax accounting activities

Tax accounting work is defined as one of the tax administration functions of all tax authorities that are performed in a continuous and systematic manner according to tax administration procedures available on the System of tax administration apps, including the tax accounting Subsystem. The tax accounting work is composed of the following activities:

1. Collecting tax accounting inputs and issuing tax accounting documents

a) Collecting tax accounting inputs is defined as the work of tax accounting automatically carried out by the tax accounting Subsystem connected to the Subsystem of management of taxpayer obligations in accordance with Article 12, 13, 14 and 15 herein in order to fully determine items of specific accounts.

b) Where procedures for collection of inputs available on the tax accounting Subsystem are not used for recording entries into tax accounting books, government accountants in charge of tax accounting activities can generate documents and records in accordance with Article 16 herein.

2. Recording entries into an accounting book refers to the tax accounting work automatically carried out by the tax accounting Subsystem in order to record tax accounting inputs and documents specified in clause 1 of this Article to keep account of and report tax accounting activities arising during the accounting period, including tax accounting book creation, data recording, cutoff and repair, in accordance with Section 3 of Chapter II herein.

3. Preparing a tax accounting report refers to the tax accounting work carried out automatically by the tax accounting Subsystem or a government accountant in charge of tax accounting activities in order to combine tax administration performance outcomes from tax authorities at any level (including tax liabilities and tax-related payments that need to be collected, have already been collected, or remain to be collected; tax refunds and tax-related reimbursements that need to be paid, have already been paid, or remain to be paid; tax exemptions, deductions, charged-off, forgiven or cancelled tax debts) in accordance with Section 4 of Chapter II herein.

4. Storing and providing tax accounting information and documents refers to the tax accounting work carried out in accordance with Article 9 herein.

1. The unit of account used in tax accounting operations is Vietnamese dong, used for recording entries into accounting books, preparing and representing tax accounting reports.

2. During their tax administration process, if tax authorities discover that any taxpayer completes tax declaration forms or pays taxes in foreign currencies as per the Law on Tax Administration and other written documents providing guidance on implementation of this Law, they must convert these foreign currencies into Vietnamese dong when collecting tax accounting inputs for use in creating tax accounting books, preparing and presenting tax accounting reports in Vietnamese dong. This action is specified as follows:

a) The exchange rate applied to conversion of tax liabilities that need to be collected from taxpayers completing tax declaration forms in foreign currencies is defined as the accounting exchange rate regulated by the Ministry of Finance (State Treasury) at the accounting time.

b) The exchange rate applied to conversion of tax liabilities that have already been collected from taxpayers paying taxes in foreign currencies is defined as the accounting exchange rate specified in accounting documents on state budget collections that State Treasuries transfer to tax authorities.

c) The exchange rate applied to conversion of overpayments in foreign currencies that can be used for offsetting state budget collections or repaid by the state budget into Vietnamese dong is defined as the exchange rate prescribed in point a.5 of clause 1 of Article 25 and clause 4 of Article 46 in the Circular No. 80/2021/TT-BTC dated September 29, 2021 of the Ministry of Finance, providing guidance on implementation of several Articles of the Law on Tax Administration, and the Government’s Decree No. 126/2020/ND-CP dated October 19, 2020.

1. The accounting period coincides with the calendar year which is denominated as the accounting year composed of 4 numerals according to the following specific regulations:

a) The accounting period starts on January 1 and ends on December 31 of a calendar year.

b) The first accounting period of a newly-founded accounting unit is determined as the period from the beginning of the effective date of the decision on incorporation, split-up, split-off, amalgamation and merger of that accounting unit to end of December 31 in the calendar year.

c) The final accounting period of the accounting unit that is split up, split off, amalgamated or dissolved is determined as the period from January 1 of the calendar year to end of the day preceding the effective date of the decision on split-up, split-off, amalgamation and dissolution of the tax accounting unit.

d) The time length of the first or final accounting period shall be subject to the instructions given in the Law on Accounting and other instructional documents thereof.

2. Period-based accounting principles

a) The tax accounting day is defined as the day on which entries on accounting books or records are imported into the tax accounting Subsystem.

b) The day of collection of tax accounting inputs must is accepted according to the principle that it is the day on which any tax accounting activity arises, or is not later than the day following the aforesaid day. Except statutory days-off, the information collection day is the working day following these days-off.

c) Where any adjustment in tax administration activities already recorded in the prior accounting period's report during the period of preparing that report is made by the closing day of that accounting period, such adjustment shall be recorded in the prior accounting period and identified by the information about the accounting year specified in clause 1 of this Article.

d) After the closing day of an accounting period, any adjustment in data belonging to the prior accounting period can be made only at the request of a competent regulatory authority and according to clause 3 and 4 of Article 27, as well as clause 2 and 3 of Article 30 herein.

3. Opening or closing an accounting period

a) Opening an accounting period is the act of setting an open status on the tax accounting Subsystem from the start date of any accounting period specified in clause 1 of this Article to enable the act of updating tax accounting inputs, documents; recording entries in accounting books; revising or deleting data available on tax accounting books by the tax accounting Subsystem.

b) Closing an accounting period is the act of setting a close status of that accounting period on the tax accounting Subsystem to prevent the act of updating tax accounting inputs; updating tax accounting documents; revising or deleting data available on accounting books by the tax accounting Subsystem.

c) The time of close of an accounting period is the last day of the third month subsequent to the closing day of the accounting period. Where the closing day of an accounting period coincides with a statutory day-off, it falls on the day promptly after that day-off. Where any delay in the close of an accounting period is needed due to any objective cause, such delay must seek approval from the General Department of Taxation.

During the period from the ending day of the accounting period to the close day of the accounting period, all adjusted tax-accounting data can be recorded according to the accounting year information specified in clause 1 and 2 herein.

During the period from the close day of the accounting period to the day before the day of approval an accounting report by a competent authority, the tax authority submitting that accounting report is authorized to adjust the accounting year information only when being requested by the competent authority, or adjust data if the tax authority detects any error in such data with the General Department of Taxation’s approval; and then record adjusted data according to the accounting year information specified in clause 1 and 2 of this Article.

d) If not doing as mentioned above, adjusted data must be recorded in the accounting period of the current year and the budget year information is supplemented with the value "01" as a basis for an interpretation to be made in the tax accounting report of the current year.

Article 9. Storage and supply of accounting information and documents

1. Tax accounting documents, including tax accounting inputs, documents, records, books, reports or statements and others related to tax accounting activities, may be represented in the form of electronic data and information stored under law on accountancy.

Before being imported into the tax accounting Subsystem, tax accounting inputs are stored on the taxpayer obligation management Subsystem and other tax administration Subsystems belonging to the System of tax administration apps in accordance with the instructions of the Director of the General Department of Taxation. The General Department of Taxation shall ensure that stored data can be accessible to track the origin of tax accounting inputs.

2. Supplying tax accounting information and documents

a) Supplying tax accounting information and documents shall be subject to law on accountancy and law on tax administration.

b) Tax accounting information or documents to be supplied must be tax liabilities or payments that need to be collected; have already been collected; remain to be collected; tax refunds or reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions, deductions or debt charge-off or cancellation under the management of a tax authority; and other relevant information given in data fields included in tax accounting reports as required herein.

Article 10. Organization of the System of information technology apps for use in tax administration practice

1. The System of tax administration apps mentioned in clause 5 of Article 3 herein is composed of the integrated tax management system (TMS) and non-TMS tax management apps that are used for facilitation for tax administration operations of tax authorities at all levels and centralized storage of tax management information about all tax lines and payments of taxpayers under the management of tax authorities nationwide; are grouped into the following subsystems:

a) Tax administration subsystems refer to the functions set up on TMS or non-TMS tax management apps that are available for use in carrying out tax administration operations according to professional procedures adopted by the Director of the General Department of Taxation (including Tax Dossier Management; Tax Registration; Tax Declaration Processing; Tax Decision Processing; Tax Refund Claim Processing; Tax Exemption or Deduction Processing; Tax Debt Management; Tax Inspection; Registration and Real Property Management, etc.).

Results of professional operations of tax administration Subsystems under TMS and other non-TMS tax management apps must be automatically transferred to the Subsystem of taxpayer obligation management under TMS to serve the purposes of recording, representing and determining tax liabilities or payments that need to be collected; have already been collected; remain to be collected; tax refunds or reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions, deductions or charge-off, forgiven or cancelled debts of specific taxpayers. Tax administration-related dossiers stored on tax administration Subsystems under TMS and other non-TMS tax administration apps must be accessible in order for the origin of inputs in the taxpayer obligation management Subsystem to be tracked.

b) The Taxpayer obligation management subsystem mentioned in clause 6 of Article 3 herein is a TMS application set up on TMS that is integrated with other tax administration subsystems under the System of tax administration apps to record, report and determine tax liabilities that need to be collected; have already been collected; remain to be collected from; tax refunds that need to be paid; have already been paid; remain to be paid to each taxpayer; tax exemptions, deductions or debt charge-off or cancellation that each taxpayer enjoys; feed these data into tax administration subsystems during the process of carrying out tax administration operations according to the professional procedures adopted by the Director of the General Department of Taxation.

Records of taxpayers’ obligations on the taxpayer obligation administration Subsystem must include pieces of information specified in clause 2 of Article 12 herein, ensuring that tax accounting inputs are sufficient, accurate, timely and automatically transmitted to the tax accounting subsystem prescribed herein.

2. Principles and responsibilities of departments for processing and controlling data on each subsystem of the System of tax administration apps shall be subject to the professional tax administration procedures and regulations on responsibilities related to the practice of data processing control carried out on the System of tax administration apps that are approved for use by the Director of the General Department of Taxation.

Article 11. Application of information technology in the tax accounting work

1. The tax accounting work carried out by using IT apps and automatically handling concentrated tax-accounting databases at the General Department of Taxation goes through the following stages: collecting tax accounting inputs; preparing tax accounting documents; processing tax accounting inputs and documents; recording entries into tax accounting books; is required to ensure consistency with and relevance to professional procedures and regulations related to tax administration and state budget collection management; must be capable of integrating and exchanging information with other Systems of tax administration apps in the tax sector.

2. Tax accounting Subsystem mentioned in clause 7 of Article 3 herein is an application set up on TMS to carry out the tax accounting work by tax authorities in accordance with this Circular, including such activities as collecting tax accounting inputs; processing tax accounting documents; recording entries in tax accounting books; and preparing tax accounting reports of tax authorities.

3. Specific requirements of tax accounting Subsystems

a) Each Subsystem must strictly comply with law on accountancy, law on tax administration, law on state budget and law on electronic transactions.

b) Each Subsystem must be upgradable, amendable and adaptable to any change in law related to tax accounting tasks, requirements and record-keeping approaches without prejudice to the existing database.

c) Each Subsystem must be capable of automatically processing and storing data according to the principle of compliance with accounting requirements and the method of calculating indicators available on the tax accounting report according to current regulations; must ensure that accounting data are appropriate and do not overlap; must be capable of forecasting, detecting and preventing any defect or omission arising from inputting updated data and processing tax accounting information.

d) Each Subsystem must ensure information and data confidentiality and security; may grant authority to each user according to the assigned functions and duties; can monitor users’ access time and actions, updated, revised or deleted data of authorized users; can remember any change to accounting books; can restore accounting data and information in case of technical failure occurring during use.

dd) Principles of processing tax accounting data on tax-accounting IT apps must conform to regulations of this Circular and regulations that the Director of the General Department of Taxation issues in writing under his delegated authority. Whenever any tax accounting operation arises, a timely and comprehensive written manual for such operation must be available for use in the entire tax community; concurrently, tax accounting guides must be updated and synced for consistent use in the tax accounting Subsystem.

e) The General Department of Taxation must manage the uniform use of IT apps in the tax accounting domain; manage grant of authority to access to and security for tax accounting data and information according to the functions, duties and entitlements of the tax accounting machinery at tax authorities at all levels.

g) Government tax accountants must input and search for tax accounting data from the accounting database according to the functions, duties and entitlements assigned or approved by competent persons; must use correct usernames, passwords and passcodes that they are granted in order to process and search for tax accounting data from the tax accounting database; must change their passcodes at regular or irregular intervals. In case of moving to other positions, they must inform app administrators to request change in the data access authority according to requirements of their newly assigned positions. App administrators must remove authority to access tax-accounting IT apps from government officers who are no longer in charge of tax accounting duties.

4. Each tax accounting Subsystem must run automatically and be connected to other tax administration subsystems, especially directly to the taxpayer obligation management subsystem. The tax accounting subsystem must allow the integral, accurate, full and authentic synthesis of inputs coming from data and information provided by the taxpayer obligation management Subsystem; can help search and access the origin of tax accounting inputs connected to information and data about management of taxpayer obligations and information and data about professional tax administration dossiers stored on taxpayer obligation management subsystems and other tax administration subsystems.

Cập nhật

Bài viết liên quan

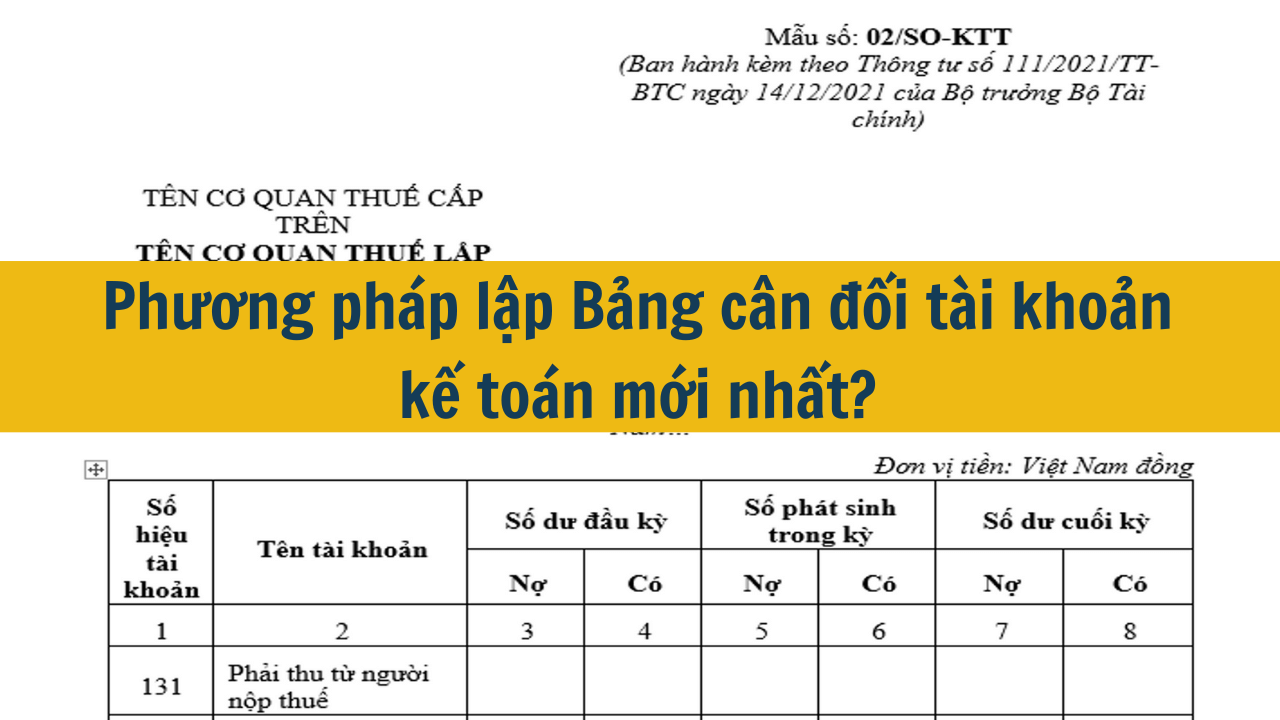

Phương pháp lập Bảng cân đối tài khoản kế toán mới nhất?

Thông tư 111/2021/TT-BTC (Bản Word)

Thông tư 111/2021/TT-BTC (Bản Word)

Thông tư 111/2021/TT-BTC (Bản Pdf)

Thông tư 111/2021/TT-BTC (Bản Pdf)