Tìm kiếm

Tìm kiếm

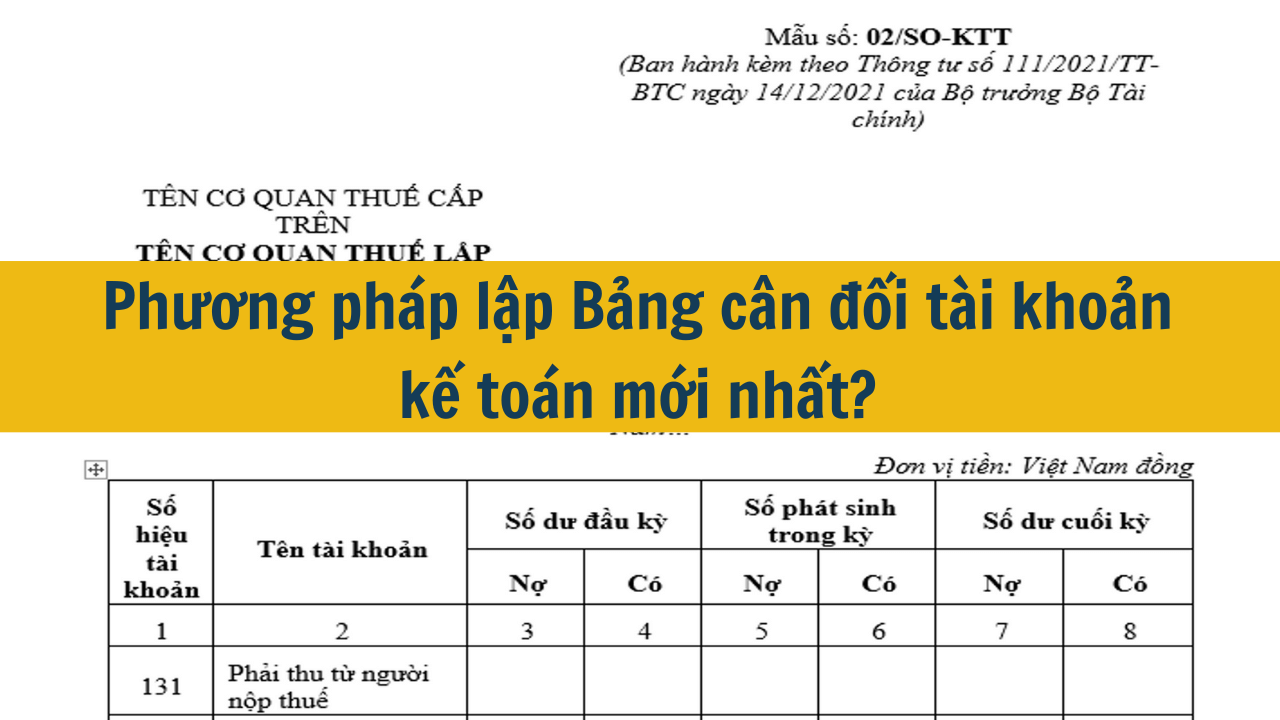

Chương II Thông tư 111/2021/TT-BTC: Quy định cụ thể

| Số hiệu: | 111/2021/TT-BTC | Loại văn bản: | Thông tư |

| Nơi ban hành: | Bộ Tài chính | Người ký: | Trần Xuân Hà |

| Ngày ban hành: | 14/12/2021 | Ngày hiệu lực: | 01/07/2022 |

| Ngày công báo: | 04/01/2022 | Số công báo: | Từ số 13 đến số 14 |

| Lĩnh vực: | Thuế - Phí - Lệ Phí, Kế toán - Kiểm toán | Tình trạng: | Còn hiệu lực |

TÓM TẮT VĂN BẢN

Quy định về chứng từ kế toán thuế nội địa

Đây là nội dung tại Thông tư 111/2021/TT-BTC về hướng dẫn kế toán nghiệp vụ thuế nội địa ban hành ngày 14/12/2021.

Theo đó, chứng từ kế toán thuế (KTT) phải thực hiện theo đúng nội dung, phương pháp lập, ký chứng từ theo quy định của Luật kế toán và có đầy đủ thông tin theo khoản 2 Điều 12 Thông tư 111/2021/TT-BTC .

Chứng từ KTT phản ánh thông tin số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ được lập trong các trường hợp sau:

+ Trường hợp cơ quan thuế phải điều chỉnh số liệu thu NSNN theo đề nghị của KBNN hoặc cơ quan có thẩm quyền mà thông tin điều chỉnh chỉ ảnh hưởng đến dữ liệu báo cáo KTT, không làm thay đổi nghĩa vụ thuế của người nộp thuế (NNT) trên Phân hệ quản lý nghĩa vụ NNT.

+ Trường hợp thay đổi về chính sách dẫn đến phải điều chỉnh dữ liệu báo cáo KTT mà không làm thay đổi nghĩa vụ thuế của NNT.

Danh mục, mẫu và phương pháp lập chứng từ KTT được quy định tại Phụ lục II kèm theo Thông tư 111/2021.

Thông tư 111/2021/TT-BTC có hiệu lực từ 01/7/2022, áp dụng cho kỳ kế toán thuế năm 2022 và thay thế Quyết định 1544/QĐ-BTC ngày 07/7/2014, Quyết định 630/QĐ-BTC ngày 09/4/2015.

Văn bản tiếng việt

Văn bản tiếng anh

1. Thông tin đầu vào của Phân hệ kế toán thuế bao gồm các thông tin phản ánh số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ của từng cơ quan thuế (cơ quan thuế quản lý trực tiếp người nộp thuế, cơ quan thuế quản lý khoản thu, cơ quan thuế quản lý địa bàn nhận phân bổ) được thu thập từ việc tổng hợp các thông tin về số tiền thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ của người nộp thuế trên Phân hệ quản lý nghĩa vụ người nộp thuế để hạch toán vào sổ kế toán thuế trên Phân hệ kế toán thuế.

2. Thông tin đầu vào của Phân hệ kế toán thuế thu thập từ Phân hệ quản lý nghĩa vụ người nộp thuế phải có các thông tin chủ yếu sau:

a) Tính chất nghiệp vụ quản lý thuế: Là thông tin được tạo ra theo từng loại hồ sơ nghiệp vụ quản lý thuế liên quan đến nguồn gốc phát sinh số tiền thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành.

b) Các thông tin về đoạn mã của tài khoản kế toán thuế là các thông tin được quy định cụ thể tại các Điều 17, Điều 19, Điều 20, Điều 21, Điều 22, Điều 23, Điều 24 Thông tư này, bao gồm:

b.1) Mã cơ quan thu;

b.2) Mã địa bàn hành chính;

b.3) Mã chương;

b.4) Mã tiểu mục;

b.5) Mã dự phòng;

b.6) Mã tài khoản kế toán.

c) Năm ngân sách sử dụng đối với các nghiệp vụ điều chỉnh số liệu kế toán thuế phát sinh trong năm hiện tại để điều chỉnh cho sai, sót của các năm trước nhưng tổng hợp lên báo cáo kế toán thuế của năm hiện tại theo quy định tại điểm d khoản 3 Điều 8 Thông tư này.

d) Số tiền theo tính chất nghiệp vụ quản lý thuế quy định tại điểm a khoản này.

3. Các thông tin đầu vào do Phân hệ kế toán thuế tạo lập tự động khi hạch toán vào sổ kế toán thuế gồm: ngày tạo bút toán, số hiệu bút toán, ngày hạch toán. Cụ thể:

a) Ngày tạo bút toán, số hiệu bút toán: Do Phân hệ kế toán thuế tự sinh theo trình tự thời gian hoàn thành việc thu thập thông tin đầu vào hoặc hạch toán chứng từ kế toán thuế của Phân hệ kế toán thuế.

b) Ngày hạch toán: Là ngày do Phân hệ kế toán thuế xác định theo quy định tại điểm a khoản 2 Điều 8 Thông tư này.

4. Danh mục thu thập thông tin đầu vào theo Phụ lục I ban hành kèm Thông tư này. Trong quá trình thực hiện, Tổng cục trưởng Tổng cục Thuế được bổ sung danh mục thu thập thông tin đầu vào của kế toán thuế phù hợp với yêu cầu quản lý thuế và yêu cầu quản lý thu ngân sách nhà nước nhưng phải tương ứng với hệ thống tài khoản kế toán thuế quy định tại Mục 2 Chương II Thông tư này.

1. Chuẩn bị thông tin đầu vào cho Phân hệ kế toán thuế

Các phân hệ nghiệp vụ quản lý thuế theo quy định tại Điều 10 Thông tư này khi thực hiện xử lý hồ sơ nghiệp vụ theo quy trình nghiệp vụ do Tổng cục trưởng Tổng cục Thuế quy định phải đồng thời cung cấp thông tin về số tiền thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ của người nộp thuế cho Phân hệ quản lý nghĩa vụ người nộp thuế đảm bảo đầy đủ, chính xác, kịp thời theo hướng dẫn bằng văn bản của Tổng cục trưởng Tổng cục Thuế.

Phân hệ quản lý nghĩa vụ người nộp thuế tự động tạo lập các thông tin về nghĩa vụ thuế tương ứng với các hồ sơ nghiệp vụ quản lý thuế để hạch toán số tiền thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ của người nộp thuế vào Phân hệ quản lý nghĩa vụ người nộp thuế, đồng thời xác định các thông tin về các đoạn mã của tài khoản kế toán thuế cho từng thông tin về nghĩa vụ thuế theo tính chất nghiệp vụ quản lý thuế quy định tại Phụ lục I ban hành kèm theo Thông tư này.

Thông tin về nghĩa vụ thuế được tạo lập phải có đầy đủ các thông tin đầu vào của kế toán thuế theo quy định tại khoản 2 Điều 12 Thông tư này và các thông tin khác theo quy định tại quy trình nghiệp vụ do Tổng cục trưởng Tổng cục Thuế ban hành để quản lý nghĩa vụ người nộp thuế; thông tin công chức, bộ phận xử lý hồ sơ nghiệp vụ quản lý thuế theo phân quyền của hệ thống để xác định trách nhiệm kiểm soát, đối chiếu thông tin.

2. Quy trình thu thập, xử lý thông tin đầu vào của Phân hệ kế toán thuế được thực hiện tự động theo trình tự như sau:

a) Trường hợp thông tin đầu vào của kế toán thuế được chuẩn bị trên Phân hệ quản lý nghĩa vụ người nộp thuế đủ điều kiện hạch toán kế toán:

Định kỳ theo thời điểm chốt dữ liệu (COT) tại văn bản hướng dẫn của Tổng cục trưởng Tổng cục Thuế, Phân hệ kế toán thuế tự động thu thập thông tin đầu vào của kế toán thuế đã được chuẩn bị từ Phân hệ quản lý nghĩa vụ người nộp thuế. Thông tin thu thập bao gồm các thông tin chuẩn bị cho thông tin đầu vào của kế toán thuế phát sinh trên Phân hệ quản lý nghĩa vụ người nộp thuế từ sau thời điểm COT trước đến thời điểm COT hiện tại để thực hiện thu thập thông tin.

Phân hệ kế toán thuế tự động đối chiếu, kiểm tra thông tin đầu vào của kế toán thuế trên Phân hệ quản lý nghĩa vụ người nộp thuế đảm bảo đủ điều kiện hạch toán kế toán thuế theo quy định tại khoản 2 Điều 12 Thông tư này; tự động tổng hợp và bổ sung thông tin hạch toán kế toán thuế (ngày tạo bút toán, số hiệu bút toán, ngày hạch toán). Trường hợp thông tin đầu vào của kế toán thuế được chuẩn bị trên Phân hệ quản lý nghĩa vụ người nộp thuế đủ điều kiện hạch toán kế toán, Phân hệ kế toán thuế tự động cập nhật, ghi vào sổ kế toán thuế và thông báo về việc đã hoàn thành thu thập thông tin đầu vào của kế toán thuế cho Phân hệ quản lý nghĩa vụ người nộp thuế.

b) Trường hợp thông tin đầu vào của kế toán thuế được chuẩn bị trên Phân hệ quản lý nghĩa vụ người nộp thuế không đủ điều kiện hạch toán kế toán:

Phân hệ kế toán thuế không thực hiện thu thập và tự động thông báo đến Phân hệ quản lý nghĩa vụ người nộp thuế, trên cơ sở đó, các bộ phận nghiệp vụ quản lý thuế rà soát, điều chỉnh hoàn thiện hồ sơ nghiệp vụ quản lý thuế theo các quy định tại các quy trình quản lý thuế do Tổng cục trưởng Tổng cục Thuế ban hành cho đến khi đủ cơ sở thu thập thông tin đầu vào của kế toán thuế.

c) Yêu cầu về giao diện (chuyển) từ Phân hệ quản lý nghĩa vụ người nộp thuế sang Phân hệ kế toán thuế:

Giao diện (chuyển) từ Phân hệ quản lý nghĩa vụ người nộp thuế sang Phân hệ kế toán thuế phải có đầy đủ các thông tin phục vụ hạch toán kế toán theo quy định tại khoản 2, khoản 3 Điều 12 Thông tư này; thông tin số tham chiếu đến tính chất nghiệp vụ quản lý thuế của Phân hệ quản lý nghĩa vụ người nộp thuế để tra cứu nguồn gốc phát sinh.

3. Đối chiếu, kiểm soát dữ liệu thông tin đầu vào của Phân hệ kế toán thuế

a) Đối chiếu, kiểm soát dữ liệu giữa Phân hệ quản lý nghĩa vụ người nộp thuế và các phân hệ nghiệp vụ quản lý thuế:

Hàng ngày, Phân hệ quản lý nghĩa vụ người nộp thuế tự động tổng hợp danh sách các hồ sơ nghiệp vụ quản lý thuế đã được tạo lập thông tin nghĩa vụ thuế của người nộp thuế để hạch toán vào Phân hệ quản lý nghĩa vụ người nộp thuế, đối chiếu với danh sách hồ sơ nghiệp vụ quản lý thuế đã hoàn thành xử lý trên các phân hệ xử lý nghiệp vụ để làm cơ sở cho bộ phận quản lý nghĩa vụ người nộp thuế và bộ phận nghiệp vụ quản lý thuế kiểm soát dữ liệu theo chức năng nhiệm vụ được phân công.

Trường hợp các hồ sơ nghiệp vụ quản lý thuế đã được hạch toán vào Phân hệ quản lý nghĩa vụ người nộp thuế có sai, sót thì các bộ phận nghiệp vụ quản lý thuế phải xác định nguyên nhân, thực hiện điều chỉnh theo Điều 14 Thông tư này và các quy trình nghiệp vụ liên quan do Tổng cục trưởng Tổng cục Thuế ban hành.

b) Đối chiếu, kiểm soát dữ liệu giữa Phân hệ kế toán thuế và Phân hệ quản lý nghĩa vụ người nộp thuế:

Hàng ngày, Phân hệ quản lý nghĩa vụ thuế của người nộp thuế tự động rà soát danh sách các thông tin nghĩa vụ thuế của người nộp thuế chưa được thu thập và hạch toán vào Phân hệ kế toán thuế; đối chiếu với hồ sơ nghiệp vụ trên các phân hệ nghiệp vụ quản lý thuế đã bổ sung thông tin sai, sót theo quy định về trách nhiệm kiểm soát, xử lý dữ liệu trên hệ thống ứng dụng TMS hoặc chuyển thông tin cho các bộ phận nghiệp vụ quản lý thuế thực hiện điều chỉnh thông tin trên các phân hệ nghiệp vụ quản lý thuế theo quy định tại điểm a khoản này.

Trường hợp thông tin đã thu thập hạch toán vào Phân hệ kế toán thuế sai, sót thì các bộ phận phải xác định nguyên nhân và thực hiện điều chỉnh theo quy định tại Điều 14 Thông tư này và các quy trình nghiệp vụ liên quan do Tổng cục trưởng Tổng cục Thuế ban hành.

1. Trường hợp sai, sót tại các phân hệ nghiệp vụ quản lý thuế

Bộ phận nghiệp vụ hồ sơ nghiệp vụ quản lý thuế theo quy trình nghiệp vụ do Tổng cục trưởng Tổng cục Thuế ban hành, cập nhật hồ sơ nghiệp vụ quản lý thuế điều chỉnh vào phân hệ nghiệp vụ quản lý thuế để làm cơ sở cho Phân hệ quản lý nghĩa vụ người nộp thuế chuẩn bị thông tin đầu vào cho Phân hệ kế toán thuế theo quy định tại Điều 13 Thông tư này. Tùy thuộc vào năm kế toán phát sinh thông tin sai, sót và thời điểm điều chỉnh thông tin tại các phân hệ xử lý nghiệp vụ, Phân hệ kế toán thuế hạch toán điều chỉnh thông tin đầu vào theo kỳ kế toán thuế quy định tại Điều 8 Thông tư này.

2. Trường hợp điều chỉnh số liệu đã hạch toán tại Phân hệ kế toán thuế theo quy định tại khoản 2 Điều 16 Thông tư này, bộ phận kế toán thuế lập chứng từ điều chỉnh theo quy định tại Điều 16 Thông tư này và cập nhật chứng từ điều chỉnh vào Phân hệ kế toán thuế. Phân hệ kế toán thuế hạch toán bút toán điều chỉnh theo phương pháp hạch toán kế toán do Tổng cục trưởng Tổng cục Thuế quy định. Tùy thuộc vào năm kế toán phát sinh thông tin sai, sót và thời điểm điều chỉnh thông tin, Phân hệ kế toán thuế hạch toán điều chỉnh thông tin đầu vào theo kỳ kế toán thuế quy định tại Điều 8 Thông tư này.

3. Trường hợp điều chỉnh do thay đổi nguyên tắc hạch toán tự động trên Phân hệ quản lý nghĩa vụ người nộp thuế hoặc thay đổi phương pháp thu thập thông tin đầu vào của Phân hệ kế toán thuế thì thực hiện theo hướng dẫn bằng văn bản của Tổng cục trưởng Tổng cục Thuế.

1. Các bộ phận nghiệp vụ quản lý thuế có trách nhiệm thực hiện xử lý hồ sơ nghiệp vụ quản lý thuế theo các quy trình nghiệp vụ quản lý thuế do Tổng cục trưởng Tổng cục Thuế ban hành, làm căn cứ thu thập thông tin đầu vào của kế toán thuế.

2. Bộ phận quản lý nghĩa vụ người nộp thuế có trách nhiệm kiểm soát thông tin tại Phân hệ quản lý nghĩa vụ người nộp thuế để đảm bảo chuẩn bị đầy đủ, chính xác thông tin đầu vào cho Phân hệ kế toán thuế.

3. Bộ phận kế toán thuế có trách nhiệm kiểm soát việc thu thập thông tin đầu vào tại Phân hệ kế toán thuế để ghi sổ kế toán thuế theo nguyên tắc kế toán thuế.

1. Chứng từ kế toán thuế phải thực hiện theo đúng nội dung, phương pháp lập, ký chứng từ theo quy định của Luật Kế toán và có đầy đủ các thông tin theo hướng dẫn tại khoản 2 Điều 12 Thông tư này. Chứng từ kế toán thuế phản ánh thông tin số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ được lập trong một số trường hợp theo quy định tại khoản 2 Điều này.

2. Các trường hợp lập chứng từ kế toán thuế

a) Trường hợp cơ quan thuế phải điều chỉnh số liệu thu ngân sách nhà nước theo đề nghị của Kho bạc Nhà nước hoặc cơ quan có thẩm quyền mà thông tin điều chỉnh chỉ ảnh hưởng đến dữ liệu báo cáo kế toán thuế, không làm thay đổi nghĩa vụ thuế của người nộp thuế trên Phân hệ quản lý nghĩa vụ người nộp thuế.

b) Trường hợp thay đổi về chính sách dẫn đến phải điều chỉnh dữ liệu báo cáo kế toán thuế mà không làm thay đổi nghĩa vụ thuế của người nộp thuế.

3. Danh mục chứng từ kế toán thuế

Danh mục, mẫu và phương pháp lập chứng từ kế toán thuế quy định tại Phụ lục II ban hành kèm theo Thông tư này.

1. Tài khoản kế toán thuế dùng để ghi chép và hạch toán các nội dung nghiệp vụ quản lý thuế phát sinh, đảm bảo phản ánh và kiểm soát thường xuyên, liên tục và có hệ thống kết quả hoạt động nghiệp vụ quản lý thuế do cơ quan thuế các cấp thực hiện.

2. Tài khoản kế toán thuế được quy định cố định về cấu trúc và thống nhất bao gồm 06 đoạn mã độc lập, mỗi đoạn mã chứa đựng các giá trị tương ứng phục vụ cho việc hạch toán kế toán chi tiết các nghiệp vụ kinh tế phát sinh theo yêu cầu quản lý thuế và yêu cầu quản lý thu ngân sách nhà nước.

Tên của từng đoạn mã được quy định như sau: Mã cơ quan thu, Mã địa bàn hành chính, Mã chương, Mã tiểu mục, Mã dự phòng, Mã tài khoản kế toán. Số lượng ký tự của các đoạn Mã cơ quan thu, Mã địa bàn hành chính, Mã chương, Mã tiểu mục thống nhất theo quy định tại Điều 28 Thông tư số 77/2017/TT-BTC ngày 28/7/2017 của Bộ Tài chính hướng dẫn chế độ kế toán ngân sách nhà nước và hoạt động nghiệp vụ Kho bạc Nhà nước.

3. Các giá trị cụ thể của các đoạn mã trong tài khoản kế toán thuế được cấp một lần và duy nhất trong Phân hệ kế toán thuế (không cấp lại giá trị đã sử dụng trong quá khứ), trừ trường hợp đặc biệt theo quy định của cơ quan nhà nước có thẩm quyền. Đối với mỗi giá trị được thiết lập duy nhất trong suốt thời gian vận hành Phân hệ kế toán thuế.

Giá trị cụ thể của mỗi đoạn mã được quy định tại Điều 19, Điều 20, Điều 21, Điều 22, Điều 23, Điều 24 Thông tư này.

4. Nguyên tắc xác định và hạch toán tài khoản kế toán thuế

a) Căn cứ vào phương pháp xác định các giá trị thông tin đầu vào của Phân hệ kế toán thuế quy định tại Phụ lục I ban hành kèm theo Thông tư này, Phân hệ quản lý nghĩa vụ người nộp thuế tự động bổ sung thông tin các đoạn mã tương ứng với từng nghiệp vụ quản lý thuế theo quy định tại khoản 1 Điều 13 Thông tư này.

b) Đối với từng đoạn mã được xác định, kế toán thực hiện hạch toán theo giá trị chi tiết nhất. Hệ thống sẽ tự động bổ sung thông tin cho các mã tổng hợp tương ứng. Số dư của tài khoản theo mã tổng hợp là tổng số dư của các tài khoản theo mã chi tiết.

1. Nội dung tài khoản được thiết kế phải phù hợp với Luật Ngân sách nhà nước, Luật Kế toán, Luật Quản lý thuế, tổ chức bộ máy kế toán thuế và tổ chức thông tin của cơ quan thuế các cấp.

2. Phản ánh đầy đủ các hoạt động kinh tế, tài chính liên quan đến nghiệp vụ quản lý thuế và thanh toán với ngân sách nhà nước của cơ quan thuế các cấp.

3. Thuận lợi cho việc thu thập, xử lý, khai thác và cung cấp thông tin bằng ứng dụng công nghệ thông tin, đảm bảo khả năng để tự động trao đổi, truyền nhận dữ liệu về quản lý thu ngân sách nhà nước trong ngành Tài chính giữa Phân hệ kế toán thuế với các hệ thống thông tin về quản lý thu ngân sách nhà nước của Bộ Tài chính, Kho bạc Nhà nước.

1. Mã cơ quan thu được cấp cho mỗi cơ quan thuế (bao gồm: Cục Thuế doanh nghiệp lớn, Cục Thuế (Văn phòng Cục), Chi cục Thuế khu vực, Chi cục Thuế để ghi chép, phản ánh và hạch toán số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ đối với các khoản thu ngân sách được giao nhiệm vụ tổ chức thu ngân sách nhà nước trên địa bàn được phân công quản lý thuế. Việc cấp mã cơ quan thu theo quy định tại khoản 3 Điều 35 Thông tư số 77/2017/TT-BTC ngày 28/7/2017 của Bộ Tài chính hướng dẫn chế độ kế toán ngân sách nhà nước và hoạt động nghiệp vụ Kho bạc Nhà nước và các văn bản sửa đổi, bổ sung.

Ngoài ra, Tổng cục Thuế được cấp một mã để tổng hợp báo cáo kế toán thuế của các đơn vị kế toán thuế trên toàn quốc; Cục Thuế (trừ Cục Thuế Doanh nghiệp lớn) được cấp một mã để tổng hợp báo cáo kế toán thuế của các đơn vị kế toán thuế trên địa bàn toàn tỉnh.

2. Tất cả các nghiệp vụ quản lý thuế phải được xác định mã cơ quan thu tương ứng với cơ quan thuế. Trường hợp một cơ quan thuế được giao nhiệm vụ quản lý trực tiếp người nộp thuế nhưng cơ quan thuế khác được giao nhiệm vụ quản lý khoản thu của người nộp thuế hoặc cơ quan thuế quản lý địa bàn nhận khoản thu được phân bổ theo quy định tại Luật Quản lý thuế và các văn bản hướng dẫn thì mã cơ quan thu để hạch toán kế toán thuế là cơ quan thuế quản lý khoản thu ngân sách nhà nước, cơ quan thuế quản lý địa bàn nhận khoản thu được phân bổ.

3. Trường hợp thành lập mới hoặc chia, tách, hợp nhất, sáp nhập, giải thể cơ quan thuế, mã cơ quan thu được thực hiện như sau:

a) Cấp mới mã cơ quan thu cho cơ quan thuế mới được thành lập, cơ quan thuế được hợp nhất, cơ quan thuế được chia, cơ quan thuế được tách. Mã cơ quan thu có hiệu lực theo Quyết định thành lập, chia, tách, hợp nhất của cơ quan nhà nước có thẩm quyền.

b) Chấm dứt hiệu lực của mã cơ quan thu bị chia, bị hợp nhất, bị sáp nhập, bị giải thể. Cơ quan thuế phải thực hiện các thủ tục chấm dứt hiệu lực mã cơ quan thu theo quy định kể từ thời điểm hiệu lực Quyết định của cơ quan nhà nước có thẩm quyền đến khi hoàn thành báo cáo kế toán thuế. Các giá trị tương ứng với mã cơ quan thu đã chấm dứt hiệu lực sẽ được sử dụng để lưu trữ, tra cứu thông tin trong cơ sở dữ liệu của Hệ thống ứng dụng quản lý thuế.

c) Việc đóng, mở kỳ kế toán thuế, bàn giao các tài liệu liên quan đến công tác kế toán thuế, mở sổ, ghi sổ, khóa sổ thực hiện theo quy định của pháp luật kế toán về chia, tách, hợp nhất, sáp nhập, giải thể đơn vị kế toán.

1. Mã địa bàn hành chính dùng để ghi chép, phản ánh và hạch toán số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ theo địa bàn phát sinh các hoạt động quản lý thuế được thực hiện theo quy định của Luật Quản lý thuế, Luật Ngân sách nhà nước. Việc xác định mã địa bàn hành chính tương ứng theo danh mục mã địa bàn hành chính quy định tại Quyết định số 124/2004/QĐ-TTg ngày 08/7/2004 của Thủ tướng Chính phủ về việc ban hành bảng Danh mục và mã số các đơn vị hành chính Việt Nam, các văn bản bổ sung, sửa đổi và hệ thống danh mục điện tử dùng chung trong lĩnh vực tài chính.

Ngoài ra, Tổng cục Thuế thực hiện cấp mã địa bàn toàn tỉnh để tổng hợp số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ trên địa bàn toàn tỉnh; cấp mã địa bàn toàn quốc để tổng hợp số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ trên toàn quốc.

2. Tất cả các thông tin hạch toán số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ phải được xác định mã địa bàn hành chính tương ứng, cụ thể:

a) Trường hợp mã cơ quan thu là Cục Thuế thì mã địa bàn hành chính được xác định là cấp tỉnh.

b) Trường hợp mã cơ quan thu là Chi cục Thuế khu vực, Chi cục Thuế thì mã địa bàn hành chính được xác định là cấp huyện.

c) Trường hợp mã cơ quan thu là Cục Thuế, Chi cục Thuế khu vực, Chi cục Thuế và khoản thu thuộc danh mục các khoản thu hạch toán cấp xã theo quy định của Kho bạc Nhà nước thì mã địa bàn hành chính được xác định là cấp xã.

d) Trường hợp mã cơ quan thu là Cục Thuế Doanh nghiệp lớn và khoản thu ngân sách nhà nước của nhà cung cấp nước ngoài không có cơ sở thường trú tại Việt Nam thì xác định mã địa bàn hành chính là cấp trung ương.

1. Mã chương dùng để ghi chép, phản ánh và hạch toán số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ đối với các nghiệp vụ quản lý thuế của cơ quan thuế theo hệ thống mục lục ngân sách nhà nước.

2. Tất cả các thông tin hạch toán số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ phải được xác định mã chương theo quy định.

3. Danh mục mã chương để hạch toán kế toán thuế tương ứng theo quy định của Luật ngân sách nhà nước và các văn bản hướng dẫn mục lục ngân sách nhà nước.

1. Mã tiểu mục dùng để ghi chép, phản ánh và hạch toán số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ đối với các nghiệp vụ quản lý thuế của cơ quan thuế theo hệ thống mục lục ngân sách nhà nước.

2. Tất cả các thông tin hạch toán số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ phải được xác định mã tiểu mục theo đúng nội dung kinh tế theo quy định.

3. Danh mục mã tiểu mục để hạch toán kế toán thuế tương ứng theo quy định của Luật ngân sách nhà nước và các văn bản hướng dẫn mục lục ngân sách nhà nước.

1. Mã dự phòng được sử dụng cho các nghiệp vụ quản lý thuế không phát sinh thường xuyên hoặc phục vụ yêu cầu quản lý theo từng thời kỳ ngoài các đoạn mã chính thức theo quy định tại Điều 19, Điều 20, Điều 21, Điều 22, Điều 24 Thông tư này.

2. Tổng cục trưởng Tổng cục Thuế quy định số lượng ký tự, giá trị của mã dự phòng; trường hợp cơ quan thuế địa phương có nhu cầu thiết lập mã dự phòng để đáp ứng theo đặc thù riêng của từng địa phương thì phải được sự phê duyệt bằng văn bản của Tổng cục trưởng Tổng cục Thuế và phải đảm bảo thông tin cụ thể từ khâu thu thập thông tin đầu vào của Phân hệ kế toán thuế.

1. Mã tài khoản kế toán dùng để ghi chép, phản ánh và hạch toán số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ đối với các nghiệp vụ quản lý thuế của cơ quan thuế theo đối tượng của kế toán thuế quy định tại Điều 4 Thông tư này.

2. Phân loại tài khoản kế toán

a) Tài khoản loại 1 - Phải thu: Là các tài khoản phản ánh số thuế phải thu, đã thu, còn phải thu, khoanh nợ của cơ quan thuế các cấp đối với người nộp thuế hoặc tổ chức được cơ quan thuế ủy nhiệm thu.

b) Tài khoản loại 3 - Thanh toán và phải trả: Là các tài khoản phản ánh số thuế mà cơ quan thuế phải hoàn, đã hoàn, còn phải hoàn cho người nộp thuế hoặc tổ chức được cơ quan thuế ủy nhiệm thu; tình hình thanh toán với ngân sách nhà nước về các khoản thu và hoàn của cơ quan thuế.

c) Tài khoản loại 7 - Thu: Là các tài khoản phản ánh số thu thuế của cơ quan thuế các cấp.

d) Tài khoản loại 8 - Hoàn, miễn, giảm, xóa nợ: Là các tài khoản phản ánh số hoàn thuế giá trị gia tăng (GTGT), tiêu thụ đặc biệt (TTĐB) theo pháp luật thuế; số thuế miễn, giảm và xóa nợ cho người nộp thuế theo quyết định của cơ quan thuế hoặc cơ quan nhà nước có thẩm quyền.

3. Danh mục hệ thống tài khoản kế toán

|

STT |

Số hiệu tài khoản cấp 1 |

Tên tài khoản |

|

|

|

LOẠI 1 - PHẢI THU |

|

1 |

131 |

Phải thu từ người nộp thuế |

|

2 |

132 |

Phải thu từ vãng lai của người nộp thuế |

|

3 |

133 |

Phải thu từ ủy nhiệm thu |

|

4 |

137 |

Phải thu từ trực tiếp thu bằng biên lai |

|

5 |

138 |

Phải thu từ phân bổ nghĩa vụ thuế của người nộp thuế |

|

6 |

139 |

Khoanh nợ |

|

7 |

142 |

Phải thu từ thu hồi hoàn thuế giá trị gia tăng, tiêu thụ đặc biệt theo pháp luật thuế |

|

|

|

LOẠI 3- THANH TOÁN VÀ PHẢI TRẢ |

|

8 |

331 |

Thanh toán với ngân sách nhà nước về các khoản thu |

|

9 |

332 |

Thanh toán với ngân sách nhà nước về hoàn thuế giá trị gia tăng, tiêu thụ đặc biệt theo pháp luật thuế |

|

10 |

338 |

Khoản thu phân bổ tại các cơ quan thuế khác |

|

11 |

341 |

Phải trả người nộp thuế do hoàn nộp thừa |

|

12 |

342 |

Phải trả người nộp thuế do hoàn thuế giá trị gia tăng, tiêu thụ đặc biệt theo pháp luật thuế |

|

13 |

348 |

Phải trả do hoàn nộp thừa của các khoản thu được nhận phân bổ |

|

|

|

LOẠI 7 - THU |

|

14 |

711 |

Thu |

|

|

|

LOẠI 8 - HOÀN, MIỄN, GIẢM, XÓA NỢ |

|

15 |

812 |

Hoàn thuế giá trị gia tăng, tiêu thụ đặc biệt theo pháp luật thuế |

|

16 |

818 |

Miễn, giảm |

|

17 |

819 |

Xóa nợ |

4. Trong quá trình thực hiện kế toán thuế, Tổng cục trưởng Tổng cục Thuế được bổ sung tài khoản kế toán chi tiết từ cấp 2 trở đi cho các tài khoản đã được quy định tại khoản 3 Điều này để phục vụ yêu cầu quản lý thuế. Việc thêm mới, sửa đổi, bổ sung danh mục tài khoản kế toán cấp 1 do Bộ trưởng Bộ Tài chính quyết định trên cơ sở đề xuất của Tổng cục trưởng Tổng cục Thuế.

5. Trên Phân hệ kế toán thuế được phép thiết lập các tài khoản trung gian để hạch toán kế toán nhưng không làm thay đổi tính chất của nghiệp vụ quản lý thuế được hạch toán và phải tuân thủ nguyên tắc chung về hệ thống tài khoản quy định tại Thông tư này. Tài khoản trung gian phải tất toán số dư ngay sau khi nghiệp vụ quản lý thuế đó hoàn thành và không được kết chuyển sang năm kế toán tiếp theo.

6. Nội dung và kết cấu tài khoản kế toán được quy định tại Phụ lục III ban hành kèm theo Thông tư này.

7. Tổng cục trưởng Tổng cục Thuế quy định phương pháp hạch toán kế toán thuế đối với từng loại nghiệp vụ quản lý thuế phù hợp với yêu cầu quản lý thuế, quy trình nghiệp vụ quản lý thuế, hệ thống ứng dụng công nghệ thông tin trong công tác kế toán thuế và theo quy định tại Thông tư này.

1. Sổ kế toán thuế là một dạng dữ liệu được thiết lập trong Phân hệ kế toán thuế.

2. Sổ kế toán thuế dùng để ghi chép, phản ánh, lưu trữ toàn bộ và có hệ thống số tiền thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ trong quá trình thực hiện hoạt động nghiệp vụ quản lý thuế của cơ quan thuế các cấp.

3. Thông tin trên sổ kế toán thuế phải đảm bảo phản ánh đầy đủ, chính xác, kịp thời, trung thực, liên tục và có hệ thống toàn bộ hoạt động nghiệp vụ quản lý thuế của cơ quan thuế. Bộ phận kế toán thuế của cơ quan thuế không được để ngoài sổ kế toán thuế số tiền mà cơ quan thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ.

4. Sổ kế toán thuế dưới dạng dữ liệu trong Phân hệ kế toán thuế phản ánh thông tin của kế toán thuế được tạo lập và được lưu trữ bằng phương tiện điện tử trên cơ sở dữ liệu kế toán thuế, được thiết lập theo quy trình chuẩn của Hệ thống ứng dụng quản lý thuế, lưu trữ toàn bộ các hoạt động nghiệp vụ quản lý thuế phát sinh theo từng nội dung nghiệp vụ và theo trình tự thời gian có liên quan đến kế toán thuế. Sổ kế toán thuế dưới dạng dữ liệu điện tử có thể được in ra bản giấy để sử dụng theo yêu cầu của công tác kế toán thuế.

5. Cơ sở dữ liệu kế toán thuế phải được ghi nhận và lưu giữ phù hợp với yêu cầu của Luật Kế toán, Luật giao dịch điện tử, Nghị định số 174/2016/NĐ-CP ngày 30/12/2016 của Chính phủ quy định chi tiết một số điều của Luật Kế toán, các văn bản hướng dẫn thi hành Luật Kế toán và phù hợp với quy định tại Thông tư này.

1. Sổ kế toán thuế phải mở vào đầu kỳ kế toán thuế; đối với đơn vị kế toán thuế mới thành lập, sổ kế toán thuế phải mở từ ngày thành lập.

2. Đơn vị kế toán thuế phải căn cứ vào dữ liệu thu thập thông tin đầu vào của kế toán thuế, chứng từ kế toán thuế để ghi sổ kế toán thuế. Việc ghi sổ kế toán thuế phải kịp thời, rõ ràng, đầy đủ theo các nội dung của từng sổ kế toán thuế. Thông tin, số liệu phản ánh trên sổ kế toán thuế phải chính xác, trung thực, đúng với dữ liệu thu thập thông tin đầu vào của kế toán thuế, chứng từ kế toán thuế về số tiền phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ.

3. Sổ kế toán thuế được ghi theo trình tự thời gian thu thập thông tin đầu vào của kế toán thuế, chứng từ kế toán thuế. Nghiêm cấm ghi sổ kế toán thuế đối với mọi thông tin không qua thu thập thông tin đầu vào của kế toán thuế hoặc chứng từ kế toán thuế. Công chức thuế có trách nhiệm liên quan đến việc cập nhật số liệu vào Hệ thống ứng dụng quản lý thuế phải chịu trách nhiệm về tính chính xác của các thông tin đã cập nhật, đảm bảo phản ánh đầy đủ, kịp thời, chính xác, trung thực, liên tục, có hệ thống toàn bộ nghiệp vụ có liên quan đến việc quản lý thuế.

4. Đơn vị kế toán thuế phải thực hiện khóa sổ kế toán thuế vào cuối kỳ kế toán trước khi lập báo cáo kế toán thuế.

1. Trường hợp khi phát hiện sai, sót về số tiền phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ trong kỳ kế toán chưa khóa sổ thì bộ phận kế toán thuế phối hợp với các bộ phận nghiệp vụ thực hiện điều chỉnh sai, sót tùy theo nguyên nhân sai, sót.

2. Trường hợp phát hiện sai, sót về số tiền phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ của kỳ kế toán của năm trước thì bộ phận kế toán thuế phối hợp với các bộ phận nghiệp vụ quản lý thuế thực hiện điều chỉnh vào sổ kế toán thuế của năm trước tùy theo nguyên nhân sai, sót trước thời điểm đóng kỳ kế toán thuế theo quy định tại Điều 8 Thông tư này.

3. Trường hợp phát hiện sai, sót về số tiền phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ sau thời điểm đóng kỳ kế toán thuế đến trước khi báo cáo kế toán thuế được cơ quan có thẩm quyền phê duyệt thì việc điều chỉnh sổ kế toán thuế thực hiện như sau:

a) Đối với điều chỉnh theo văn bản đề nghị của cơ quan nhà nước có thẩm quyền: Bộ phận kế toán thuế lập chứng từ điều chỉnh sai, sót để ghi dữ liệu điều chỉnh vào sổ kế toán thuế của năm trước theo quy định tại Điều 14 Thông tư này.

b) Đối với điều chỉnh do cơ quan thuế phát hiện sai, sót: Chỉ điều chỉnh số liệu vào sổ kế toán thuế của năm trước nếu được sự phê duyệt của Tổng cục Thuế và có thuyết minh cụ thể. Trường hợp không được sự phê duyệt của Tổng cục Thuế, đơn vị kế toán thực hiện điều chỉnh số liệu vào sổ kế toán thuế của năm hiện tại theo thông tin “năm ngân sách” để làm cơ sở thuyết minh báo cáo kế toán thuế của năm hiện tại theo quy định điểm d khoản 3 Điều 8 Thông tư này.

4. Sau khi báo cáo kế toán thuế được cơ quan có thẩm quyền phê duyệt, nếu phát sinh điều chỉnh số liệu năm trước về số tiền phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ thì được thực hiện điều chỉnh vào kỳ hiện tại với thông tin “năm ngân sách” theo quy định điểm d khoản 3 Điều 8 Thông tư này để nhận biết.

1. Sổ kế toán thuế được xây dựng, cài đặt trên Phân hệ kế toán thuế phản ánh về số tiền phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ và phải có các nội dung chủ yếu sau đây:

a) Ngày hạch toán;

b) Số hiệu và ngày tạo bút toán hoặc số, ngày của chứng từ kế toán thuế làm căn cứ ghi sổ;

c) Tính chất nghiệp vụ quản lý thuế;

d) Diễn giải nội dung của nghiệp vụ quản lý thuế phát sinh;

đ) Tài khoản kế toán thuế;

e) Số tiền phát sinh ghi vào các tài khoản kế toán thuế;

g) Số dư đầu kỳ, số phát sinh trong kỳ, số dư cuối kỳ.

2. Hàng ngày, sau khi hoàn thành việc thu thập thông tin đầu vào của Phân hệ kế toán thuế để ghi sổ kế toán thuế theo quy định tại Điều 13 Thông tư này, Phân hệ kế toán thuế phải tổng hợp số phát sinh trong ngày, số dư cuối ngày của các tài khoản kế toán thuế để tổng hợp số phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ của ngày làm việc đó.

3. Mẫu sổ kế toán thuế được thiết lập và kết xuất từ Phân hệ kế toán thuế và đảm bảo các nội dung nêu tại khoản 1 Điều này. Sau khi đóng kỳ kế toán thuế năm, sổ kế toán thuế được lưu trữ theo quy định của pháp luật về kế toán.

4. Danh mục, mẫu biểu và phương pháp lập sổ kế toán thuế được quy định tại Phụ lục IV ban hành kèm theo Thông tư này.

5. Ngoài sổ kế toán thuế được hệ thống thiết lập theo biểu mẫu quy định tại Thông tư này, cơ quan thuế có thể thiết lập thêm sổ kế toán chi tiết và sử dụng các sổ kế toán thuế được hệ thống thiết lập sẵn trong công tác kế toán thuế.

1. Báo cáo kế toán thuế để tổng hợp tình hình, kết quả hoạt động nghiệp vụ quản lý thuế của cơ quan thuế các cấp trong một kỳ kế toán thuế.

2. Yêu cầu đối với báo cáo kế toán thuế

a) Báo cáo kế toán thuế phải được lập theo đúng mẫu biểu quy định, các chỉ tiêu trong báo cáo kế toán thuế phải đảm bảo tính nhất quán, liên tục, phản ánh trung thực, khách quan, hợp lý thông tin liên quan đến nghiệp vụ quản lý các khoản thuế và các khoản thu khác thuộc ngân sách nhà nước do cơ quan thuế quản lý thu. Các chỉ tiêu tổng hợp trên các báo cáo kế toán thuế phải đảm bảo thống nhất với các quy định có liên quan về tổng hợp thu ngân sách nhà nước.

b) Số liệu báo cáo kế toán thuế phải phản ánh chính xác, trung thực, khách quan và được tổng hợp từ cơ sở dữ liệu kế toán thuế sau khi đã kiểm tra, đối chiếu và khóa sổ kế toán thuế.

c) Báo cáo kế toán thuế phải được lập đúng nội dung, phương pháp và trình bày nhất quán giữa các kỳ kế toán; trường hợp báo cáo kế toán thuế trình bày khác nhau giữa các kỳ kế toán thì phải thuyết minh rõ lý do.

d) Ngoài báo cáo kế toán thuế được quy định tại Thông tư này, Tổng cục trưởng Tổng cục Thuế được quy định các báo cáo khác lập trên cơ sở dữ liệu kế toán thuế phục vụ cho công tác quản lý, điều hành phù hợp với yêu cầu quản lý trong từng thời kỳ.

3. Lập báo cáo kế toán thuế

a) Trước khi đóng kỳ kế toán thuế, bộ phận kế toán thuế có trách nhiệm phối hợp với các bộ phận nghiệp vụ quản lý thuế thực hiện đối chiếu, kiểm tra số liệu đã hạch toán đảm bảo khớp đúng với các hồ sơ nghiệp vụ của các bộ phận nghiệp vụ.

b) Đơn vị kế toán thuế phối hợp với Kho bạc Nhà nước liên quan thực hiện kiểm tra, đối chiếu, điều chỉnh số liệu kế toán liên quan đến thu, nộp ngân sách nhà nước theo quy định.

c) Đơn vị kế toán thuế lập báo cáo kế toán thuế dưới dạng dữ liệu điện tử. Báo cáo được lưu dưới dạng dữ liệu điện tử và giấy tại đơn vị kế toán thuế.

4. Cục Thuế tổng hợp báo cáo kế toán thuế của các đơn vị kế toán thuế trên địa bàn cấp tỉnh, Cục Thuế doanh nghiệp lớn tổng hợp báo cáo kế toán thuế trên các địa bàn do Cục Thuế được giao nhiệm vụ thu, Tổng cục Thuế tổng hợp báo cáo kế toán thuế của các đơn vị kế toán thuế trên toàn quốc.

5. Đơn vị kế toán là Chi cục Thuế khu vực, Chi cục Thuế phê duyệt báo cáo kế toán thuế chậm nhất là 20 ngày sau khi đóng kỳ kế toán thuế; đơn vị kế toán là Cục Thuế phê duyệt báo cáo kế toán thuế chậm nhất là 30 ngày sau khi đóng kỳ kế toán thuế.

6. Danh mục, mẫu biểu và phương pháp lập báo cáo kế toán thuế được quy định chi tiết tại Phụ lục số V ban hành kèm theo Thông tư này.

1. Thời điểm chốt số liệu để lập báo cáo kế toán thuế là thời điểm đóng kỳ kế toán thuế quy định tại Điều 8 Thông tư này.

2. Trường hợp phát hiện sai, sót sau thời điểm đóng kỳ kế toán thuế đến trước khi nộp báo cáo kế toán thuế cho cơ quan nhà nước có thẩm quyền thì việc điều chỉnh báo cáo kế toán thuế thực hiện như sau:

a) Đối với điều chỉnh theo văn bản đề nghị của cơ quan có thẩm quyền thì thực hiện điều chỉnh số liệu báo cáo năm trước theo đề nghị và phải có thuyết minh cụ thể.

b) Đối với điều chỉnh do cơ quan thuế phát hiện sai sót thì việc điều chỉnh số liệu báo cáo năm trước nếu được phê duyệt bằng văn bản của Tổng cục trưởng Tổng cục Thuế và có thuyết minh cụ thể.

3. Sau khi báo cáo kế toán thuế đã được cơ quan nhà nước có thẩm quyền phê duyệt, nếu phát sinh điều chỉnh thì số liệu năm trước được thực hiện điều chỉnh vào báo cáo của năm hiện tại.

1. Đơn vị kế toán thuế gửi báo cáo cung cấp thông tin tài chính cho Kho bạc Nhà nước theo quy định tại Nghị định số 25/2017/NĐ-CP ngày 14/3/2017 của Chính phủ quy định về báo cáo tài chính nhà nước và các văn bản hướng dẫn thi hành.

2. Đơn vị kế toán thuế cung cấp báo cáo kế toán thuế theo yêu cầu của các cơ quan có thẩm quyền khác theo quy định của pháp luật.

Section 1. COLLECTION OF INPUTS OF TAX ACCOUNTING SUBSYSTEMS AND TAX ACCOUNTING DOCUMENTS

Article 12. Inputs of tax accounting subsystems

1. Inputs of a tax accounting system shall include data and information about tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off tax debts; forgiven or cancelled tax debts, of each tax authority (tax authorities directly supervising taxpayers; tax authorities supervising tax liabilities or payments that need to be collected; tax authorities supervising authorized regions) when they are collected from the synthesis of data and information about tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off tax debts; forgiven or cancelled tax debts on the taxpayer obligation management subsystem in order for them to be recorded into tax accounting books on the tax accounting subsystem.

2. Inputs of the tax accounting subsystem collected from the taxpayer obligation management subsystem must include the following main information:

a) Information about the type of the tax administration operation which is a piece of information created according to specific types of tax administration dossier related to the origin of tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off tax debts; forgiven or cancelled tax debts in accordance with the Law on Tax Administration and other written documents providing guidance on implementation thereof.

b) Bodies of information about codes of accounts used in the tax accounting activities are specified in Article 17, 19, 20, 21, 22, 23 and 24 herein, including:

b.1) Collection agency’s code;

b.2) Administrative division’s code;

b.3) Chapter code;

b.4) Sub-item code;

b.5) Standby code;

b.6) Account code.

c) Information about the budget year that is required in case of adjusting tax accounting data arising in the current year against any error or shortcoming occurring in the prior year when these data are integrated into the current year's tax accounting report in accordance with point d of clause 3 of Article 8 herein.

d) Amounts varying according to the substance of the tax administration operation specified in point a of this clause.

3. When being recorded into tax accounting books, inputs automatically created by the tax accounting subsystem shall include entry creation date, entry numbers and record-keeping date. Specifically as follows:

a) Entry creation date, entry numbers: These are automatically created based on the chronological order of completion of the task of collection of inputs or recording of tax accounting documents by the tax accounting Subsystem.

b) Record-keeping date is the day determined by the tax accounting subsystem according to point a of clause 2 of Article 8 herein.

4. The List of inputs to be collected is given in the Appendix I hereto. In the course of implementation thereof, the Director of the General Department of Taxation can supplement the list of tax accounting inputs to be collected according to tax administration requirements and requirements for management of state budget collection provided that the supplemented list is corresponding to the account system specified in Section 2 of Chapter II herein.

Article 13. Steps in collection and processing of inputs of the tax accounting subsystem

1. Preparing inputs for the tax accounting subsystem

When processing professional tax accounting dossiers according to the instructions of the Director of the General Department of Taxation, any tax accounting subsystem specified in Article 10 herein must provide the taxpayer obligation management subsystem with information about tax liabilities and payments that need to be collected; have already been collected; remain to be collected from taxpayers; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid to taxpayers; tax exemptions; tax deductions; debt relief and cancellation to which taxpayers are entitled, ensuring adequate, accurate and timely information according to the written instructions of the Director of the General Department of Taxation.

The taxpayer obligation management subsystem automatically creates information about tax obligations relative to tax administration dossiers in order to keep records of tax liabilities or payments that need to be collected; have already been collected; remain to be collected from taxpayers; tax refunds or reimbursements that need to be paid; have already been paid; remain to be paid to taxpayers; tax exemptions, deductions or debt charge-off or cancellation that taxpayers enjoy; concurrently, identifies information about account codes corresponding to specific information about tax obligations according to the substance of the tax administration operation prescribed in Appendix I hereto.

Once created, information about tax obligations must contain a full amount of tax accounting inputs according to clause 2 of Article 12 herein and others according to the prescribed procedures approved for use by the Director of the General Department of Taxation in order to manage taxpayer obligations; information about government staff members and departments in charge of processing tax administration dossiers according to authorization granted by the system, which help in identifying information control and checking responsibilities.

2. Steps in automatic collection and processing of inputs of the tax accounting subsystem are as follows:

a) If tax accounting inputs prepared on the taxpayer obligation management subsystem are fully qualified to be recorded:

At regular intervals, depending on the cut-off time (COT) defined in the written directive of the Director of the General Department of Taxation, the tax accounting subsystem automatically collects tax accounting inputs prepared by the taxpayer obligation management subsystem.

Collected information is composed of pieces of information prepared for use as tax accounting inputs arising on the taxpayer obligation management subsystem during the period from the prior post-COT to the current COT for information collection purposes.

The tax accounting subsystem automatically reconciles and examines tax accounting inputs available on the taxpayer obligation management subsystem in order to ensure compliance with tax accounting conditions set out in clause 2 of Article 12 herein; automatically synthesizes and adds tax accounting information (e.g. entry creation date, entry number, record-keeping date). Where tax accounting inputs prepared on the taxpayer obligation management subsystem are fully qualified to be recorded, the tax accounting subsystem can automatically record updated ones in the tax accounting book and sends notification of completion of collection of tax accounting inputs to the taxpayer obligation management subsystem.

b) If tax accounting inputs prepared on the taxpayer obligation management subsystem are not qualified to be recorded:

The tax accounting subsystem does not collect them and automatically inform the case to the taxpayer obligation management subsystem; thereby, tax management departments can review and improve tax administration dossiers according to the tax administration procedures approved for use by the Director of the General Department of Taxation until these input collection conditions are fully satisfied.

c) Interface requirements for transfer of inputs from the taxpayer obligation management subsystem to the tax accounting subsystem:

The interface displaying the transfer of inputs from the taxpayer obligation management subsystem to the tax accounting subsystem must have all information needed for record-keeping activities according to clause 2 and 3 of Article 12 herein; information about numbers of reference to the type of tax accounting operation shown on the taxpayer obligation management subsystem for search for the origin of inputs.

3. Examining and managing inputs for the tax accounting subsystem

a) Examining and managing data between the taxpayer obligation management subsystem and the tax accounting subsystem:

Each day, the taxpayer obligation management subsystem automatically compiles the list of tax administration dossiers filled in with information about taxpayers' tax obligations in order to record them in the taxpayer obligation management subsystem; checks them with those available on the list of tax administration dossiers completely handled on respective professional subsystems in order for taxpayer obligation management and tax administration departments to control data according to their assigned tasks.

Where there is any error or omission in tax administration dossiers already recorded in the taxpayer obligation management subsystem, tax administration departments are obligated to find out causes and make any adjustment specified in Article 14 herein and according to the relevant regulatory procedures issued by the Director of the General Department of Taxation.

b) Examining and managing data between the tax accounting subsystem and the taxpayer obligation subsystem:

Each day, the taxpayer obligation management subsystem automatically reviews the list of information about tax payment obligations of taxpayers that have not yet been collected and recorded in the tax accounting subsystem; checks it against tax administration dossiers available on tax administration subsystems that are already corrected or improved according to regulations on responsibilities for control and processing of data available on TMS apps or transfers information to tax administration departments in order to request them to edit information on tax administration subsystems according to point a of this clause.

Where there is any error or omission in collected information already recorded in the tax accounting subsystem, these tax administration departments are obligated to find out causes and make any adjustment specified in Article 14 herein and according to the relevant regulatory procedures issued by the Director of the General Department of Taxation.

Article 14. Adjustments in collected inputs of the tax accounting subsystem

1. Where there is any error or omission existing in any tax administration subsystem

According to the procedures issued by the Director of the General Department of Taxation, the department in charge of tax administration dossiers provides the tax accounting subsystem with updated tax administration dossiers as a basis for the taxpayer obligation management subsystem's preparation of inputs for the tax accounting subsystem as per Article 13 herein. Depending on the accounting year when such error or omission occurs; and the time of adjustment in information available on respective subsystems, the tax accounting subsystem records adjusted inputs according to the tax accounting period specified in Article 8 herein.

2. When adjusting recorded data of the tax accounting subsystem according to clause 2 of Article 16 herein, the tax accounting department issues the document evidencing such adjustment in accordance with Article 16 herein and inputs data shown on such document in the tax accounting subsystem. The tax accounting subsystem records adjusting entries according to the record-keeping method regulated by the Director of the General Department of Taxation. Depending on the accounting year when any error or omission occurs; and the time of adjustment in information, the tax accounting subsystem records adjusted inputs according to the tax accounting period specified in Article 8 herein.

3. Where any adjustment is made due to any change in the automatic record-keeping principle on the taxpayer obligation management subsystem or due to any change in the method of collecting inputs for the tax accounting subsystem, the written directive issued by the Director of the General Department of Taxation shall be applied.

Article 15. Responsibilities of departments for inputs for the tax accounting subsystem

1. Tax administration departments shall process tax administration dossiers according to the tax administration procedures issued by the Director of the General Department of Taxation as a basis for collection of tax accounting inputs.

2. The department in charge of taxpayers' obligations shall manage information available in the taxpayer obligation management subsystem in order to ensure that inputs for the tax accounting subsystem are prepared in full and in an accurate manner.

3. The tax accounting department shall take control of collection of inputs at the tax accounting subsystem in order to record them in accounting books according to the tax accounting principles.

Article 16. Tax accounting documents or vouchers

1. Content and method for preparation and signing of tax accounting documents or vouchers must be subject to regulatory regulations of the Law on Accounting. All of them must contain full information according to the instructions given in clause 2 of Article 12 herein. Tax accounting documents or vouchers reporting information about tax liabilities or tax-related payments that need to be collected, have already been collected, and remain to be collected; tax refunds or tax-related reimbursements that need to be paid, have already been paid; remain to be paid; tax debts that are exempt, reduced, charged off, cancelled or forgiven may be made in several circumstances specified in clause 2 of this Article.

2. Tax accounting documents or vouchers must be prepared or issued in the following cases:

a) The tax authority needs to adjust the state budget collection data at the request of the State Treasury or competent authority, resulting in any impact on tax accounting report data only but not leading to any change in taxpayers’ obligations on the taxpayer obligation management subsystem.

b) There is any change in policies that results in any adjustment in tax accounting data without prejudice to tax obligations of taxpayers.

3. List of tax accounting documents or vouchers

List, samples and methods of preparation and issuance of tax accounting documents and vouchers are specified in Appendix II hereto.

Section 2. BOOKKEEPING ACCOUNTS

1. Accounts are used for reflecting and recording tax administration activities that arise, ensuring regular, continuous and systematic representation and control of outcomes of tax administration activities carried out by tax authorities at all levels.

2. Accounts must have the fixed and uniform structure, including 06 different codes, each of which has the corresponding effect on recording detailed entries of economic activities that arise subject to tax administration and state budget collection management requirements.

Code taxonomy is subject to the following regulations: Code of the collection agency, code of the administrative subdivision, chapter code, sub-item code, standby code and account code. The number of characters included in each code of the collection agency, administrative subdivision, chapter or sub-item must conform to Article 28 in the Circular No. 77/2017/TT-BTC dated July 28, 2017 of the Ministry of Finance, providing guidance on the accounting regime of state budget receipts and expenditures and operations of the State Treasury.

3. Particular value of an account code shall occur only once and without repetition in the tax accounting subsystem (value in the past does not recur), except in special cases regulated by competent regulatory authorities. Each value is set exclusively for use during the operational period of the tax accounting subsystem.

Specific values of codes shall be subject to regulatory provisions of Article 19, 20, 21, 22, 23 and 24 herein.

4. Account identification and recording principles

a) Based on the methods of determining inputs of tax accounting subsystems specified in Appendix I hereto, taxpayer obligation management subsystems can automatically add information to respective codes assigned to tax administration activities in accordance with clause 1 of Article 13 herein.

b) For specific codes that are identified, accountants can keep records according to the most specific values. The system will automatically add more information to respective general codes. Balance of an account assigned a general code is total balance of accounts assigned specific codes.

Article 18. Account requirements

1. Once being created, content of an account must conform to the Law on State Budget, the Law on Accounting, the Law on Tax Administration; must be relevant to tax accounting machinery and information organization structures of tax authorities at all levels.

2. Each account must fully represent economic and financial activities related tax administration activities and payment transactions with the state budget of tax authorities at all levels.

3. Each account must enable collection, processing, use and provision of information by applying information technology, and facilitate automatic exchange, transmission and reception of data regarding management of state budget collections in the financial sector between the tax accounting subsystem and state budget collection information systems of the Ministry of Finance and the State Treasury.

Article 19. Collection agency’s code

1. Collection agency’s code is assigned to each tax authority (e.g. Tax Departments of major businesses; Tax Departments (offices); Regional Tax Sub-departments, Tax Sub-departments) to record, reflect and account for tax liabilities and tax-related payments that need to be collected; have already been collected; remain to be collected; tax refunds and tax-related reimbursements that need to be paid; have already been paid; remain to be paid; tax debts that are exempt, reduced, charged off, cancelled or forgiven as state budget receipts in areas falling under their delegated tax management. Granting the collection agency’s code shall be subject to clause 3 of Article 35 the Circular No. 77/2017/TT-BTC dated July 28, 2017 of the Ministry of Finance, providing guidance on the accounting regime of state budget receipts and expenditures and operations of the State Treasury, as well as written documents stating amendments or supplements thereto.

In addition, the General Department of Taxation is granted a code used for synthesizing tax finalization reports from accounting units nationwide; each Tax Department (except Tax Department supervising large businesses) is granted a code used for synthesizing tax accounting reports from accounting units throughout a province.

2. For all of the tax administration operations, each tax authority must be assigned a collection agency’s code correspondingly. In the case where a tax authority is mandated to directly supervise taxpayers while another tax authority is mandated to supervise tax liabilities or payments collected from taxpayers or local tax authorities receiving tax payments that they are permitted to collect under the provisions of the Law on Tax Administration and other written documents providing guidance on implementation thereof, the collection agency’s code used for record-keeping purposes must refer to the tax authority supervising state budget collections; the local tax authority receiving amounts under their assigned duties to collect.

3. In case of establishment, split-up, split-off, amalgamation, merger or dissolution of a tax authority, the collection agency’s code shall be treated as follows:

a) The tax authority newly formed after the establishment, amalgamation, split-up or split-off process is granted a new collection agency’s code. This code is in effect according to the establishment, split-up, split-off or amalgamation decision issued by a competent state agency.

b) The collection agency’s code assigned to the parent or original tax authority existing before the split-off, amalgamation, merger or dissolution process is invalidated. The tax authority must carry out regulatory procedures for invalidation of the collection agency’s code during the period from the effective date of the decision issued by the competent state agency to the date of completion of the tax accounting report. Respective values of the collection agency’s code that is invalidated can be used to serve the purposes of storing and searching for information available in the database of the System of tax administration apps.

c) Closing, opening a tax accounting period; transferring documents related to tax accounting activities; creating, recording entries in or closing an accounting book shall be subject to law on accounting regarding the act of split-up, split-off, amalgamation and dissolution of accounting units.

Article 20. Administrative division’s code

1. Administrative division’s code used for recording, representing and accounting for tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off, forgiven or cancelled tax debts by areas where tax administration activities arise shall be subject to the regulatory provisions of the Law on Tax Administration and the Law on State Budget. Identifying the corresponding administrative division’s code shall conform to the taxonomy of administrative division’s codes specified in the Prime Minister’s Decision No. 124/2004/QD-TTg dated July 8, 2004 on issuing the taxonomy and codes of Vietnam’s administrative divisions; written documents prescribing supplements and amendments; and the system of electronic portfolios jointly used in the financial sector.

In addition, the General Department of Taxation grants codes to all administrative divisions of provinces for use in synthesizing tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off tax debts throughout these provinces; grants codes to all administrative divisions nationwide for use in synthesizing tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off, forgiven or cancelled tax debts across the nation.

2. All information on accounting for tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off, forgiven or cancelled tax debts must carry administrative division's code respectively, including:

a) Where the collection agency’s code indicates a Tax Department, the administrative division's code must be the provincial code.

b) Where the collection agency’s code indicates a Tax Sub-Department, the administrative division's code must be the district code.

c) Where the collection agency’s code indicates a Tax Department, regional Tax Sub-department, Tax Sub-department or a collection on the list of collections recorded in commune-level accounting books in accordance with regulations of the State Treasury, the administrative division's code must be a commune-level one.

d) If the collection agency’s code indicates a Tax Department for large businesses and a state budget collection from a foreign supplier that does not have any resident establishment in Vietnam, the administrative division's code must be the central one.

1. The chapter code is used for recording, representing and accounting for tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off, forgiven or cancelled tax debts with respect to tax administration operations of tax authorities according to the state budget index.

2. All information on accounting for tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off, forgiven or cancelled tax debts must carry chapter codes by operation of law.

3. The list of chapter codes is used for record-keeping purposes correspondingly in accordance with the Law of State Budget and other written documents providing guidance on implementation of the state budget index.

1. The sub-item code is used for recording, representing and accounting for tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off, forgiven or cancelled tax debts with respect to tax administration operations of tax authorities according to the state budget index.

2. All information on accounting for tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off, forgiven or cancelled tax debts must carry sub-item codes by operation of law.

3. The list of sub-item codes is used for record-keeping purposes correspondingly in accordance with the Law of State Budget and other written documents providing guidance on implementation of the state budget index.

1. Standby codes are used for tax administration activities that do not arise regularly or for managerial purposes over periods of time, except official codes specified in Article 19, 20, 21, 22 and 24 herein.

2. Director of the General Department of Taxation shall take control of the number of characters and values of standby codes; where any local tax authority wishes to set up a standby code to meet respective requirements, the consent to this must be sought from the Director of the General Department of Taxation and specific information requirements imposed from the stage of collection of inputs for the tax accounting subsystem must be fully satisfied.

Article 24. Bookkeeping account code

1. Bookkeeping account codes are used for recording, representing and accounting for tax liabilities and payments that need to be collected; have already been collected; remain to be collected; tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid; tax exemptions; tax deductions; charged-off, forgiven or cancelled tax debts with respect to tax administration operations of tax authorities according to subject matters of tax accounting prescribed in Article 4 herein.

2. Classification of bookkeeping accounts

a) Type-1 Account – Receivables: Refers to accounts reflecting tax liabilities and tax-related payments that need to be collected; have already been collected; remain to be collected by tax authorities at all levels from; debt charge-off granted by tax authorities to taxpayers or their authorized collection agencies.

b) Type-3 Account – Payments and payables: Refers to accounts reflecting tax refunds and reimbursements that need to be paid; have already been paid; remain to be paid by tax authorities to taxpayers or their authorized collection agencies; payment of collections and refunds made by tax authorities to the state budget.

c) Type-7 Account – Collections: Refers to accounts reflecting tax amounts collected by tax authorities at all levels.

d) Type-8 Account – Tax refunds, exemptions, deductions or cancelled or forgiven tax debts: Refers to accounts reflecting value-added tax or special consumption tax refunds prescribed in law on taxes that are paid to taxpayers; tax exemption, deduction or tax debt charge-off that taxpayers enjoy according to the decisions of tax authorities or competent government bodies.

3. Chart of bookkeeping accounts

|

No. |

Tier-1 Account Codes |

Account Titles |

|

|

|

TYPE 1 - RECEIVABLES |

|

1 |

131 |

Receivables from taxpayers |

|

2 |

132 |

Current receivables from taxpayers |

|

3 |

133 |

Receivables from authorized collection operations |

|

4 |

137 |

Receivables from direct collection via receipts |

|

5 |

138 |

Receivables from distribution of taxpayers’ tax obligations |

|

6 |

139 |

Debt charge-offs |

|

7 |

142 |

Receivables from recovering VAT and special consumption tax refunds in accordance with tax law |

|

|

|

TYPE 3 - PAYMENTS AND PAYABLES |

|

8 |

331 |

Payments of collections with the state budget |

|

9 |

332 |

Payments from recovering VAT and special consumption tax refunds in accordance with tax law |

|

10 |

338 |

Collections assigned at other tax authorities |

|

11 |

341 |

Payables on surplus reimbursements to taxpayers |

|

12 |

342 |

Payables on VAT and special consumption tax refunds required by tax law to taxpayers |

|

13 |

348 |

Payables on surplus reimbursements of assigned collections |

|

|

|

TYPE 7 - COLLECTIONS |

|

14 |

711 |

Collections |

|

|

|

TYPE 8 – TAX REFUNDS, EXEMPTIONS, DEDUCTIONS OR CANCELLED OR FOGIVEN TAX DEBTS |

|

15 |

812 |

VAT and special consumption tax refunds prescribed in tax law |

|

16 |

818 |

Tax exemptions or deductions |

|

17 |

819 |

Cancelled or forgiven tax debts |

4. During the tax accounting period, the Director of the General Department of Taxation can decide to add tier-2 accounts to those accounts specified in clause 3 of this Article to meet managerial needs. Adding any account to, revising or supplementing the chart of tier-1 accounts shall be subject to the decision of the Minister of Finance at the request of the Director of the General Department of Taxation.

5. On the tax accounting subsystem, it is permissible to set up intermediate accounts for tax accounting purposes without changing the substance of tax administration operation and it is obliged to comply with general principles pertaining to the chart of accounts specified herein. Intermediate accounts must have balance paid off right after that tax administration operation is completed and cannot be carried forward in the next accounting year.

6. Content and structure of bookkeeping accounts are prescribed in Appendix III hereto.

7. Director of the General Department of Taxation shall prescribe tax accounting methods applied to specific tax administration operations to ensure that they conform to tax administration requirements and procedures; fit into the information technology system available for use in tax accounting operations; and comply with regulatory provisions of this Circular.

Section 3. TAX ACCOUNTING BOOKS

Article 25. Tax accounting books

1. A tax accounting book is a type of data set up in the tax accounting subsystem.

2. Tax accounting books are used for fully and systematically recording, reporting, and storing tax liabilities or tax-related payments that need to be collected, have already been collected, and remain to be collected; tax refunds or tax-related reimbursements that need to be paid, have already been paid; remain to be paid; tax debts that are exempt, reduced, charged off, cancelled or forgiven during the period of carrying out tax administration operations by all-level tax authorities.

3. Information shown in tax accounting books must reflect all tax administration operations of tax authorities in a full, accurate, timely, authentic, continuous and systematic manner. Tax accounting departments of tax authorities are not allowed to keep storing tax liabilities or tax-related payments that need to be collected, have already been collected, and remain to be collected; tax refunds or tax-related reimbursements that need to be paid, have already been paid; remain to be paid; tax debts that are exempt, reduced, charged off, cancelled or forgiven out of accounting books.

4. Electronic tax accounting books available on the tax accounting subsystem that represent tax accounting information are created and stored electronically on tax accounting databases; are set up according to the standard procedures of the System of tax administration apps; store all of tax administration operations varying according to specific types and chronological order related to tax accounting. Electronic tax accounting books may be printed out for use subject to the tax accounting requirements.

5. Tax accounting data set must be recorded and stored in accordance with requirements of the Law on Accounting, the Law on Electronic Transactions, the Government’s Decree No. 174/2016/ND-CP dated December 30, 2016 elaborating on certain articles of the Law on Accounting, written documents providing instructions on implementation of the Law on Accounting, and other regulations laid down herein.

Article 26. Setting up accounting books; bookkeeping or recording business transaction in accounting books; closing accounting books

1. Accounting books must be created or set up at the beginning of each tax period; As for newly-established accounting units, accounting books must be created or set up as from the establishment date.

2. Tax accounting units must, based on tax-accounting input data, documents, vouchers or records, set up a tax accounting book. Content of each accounting book shall be provided in a timely, clear and sufficient manner. Information and data entered in accounting books must be accurate, authentic and consistent with input data collected from tax accounting activities, records and documents concerning tax liabilities or tax-related payments that need to be collected, have already been collected, and remain to be collected; tax refunds or tax-related reimbursements that need to be paid, have already been paid; remain to be paid; tax debts that are exempt, reduced, charged off, cancelled or forgiven.

3. Accounting books shall present data in chronological order based on tax-accounting input data, documents and records. Entering all data and information not based on tax-accounting input data or documents or records in accounting books shall be prohibited. Tax officers incurring responsibility related to entry of updated input data in the System of tax administration apps shall be accountable for accuracy of updated information, ensuring that such information reflects all operations related to tax administration in an adequate, timely, accurate, authentic, continuous and systematic manner.

4. Tax accounting units shall close accounting books at end of an accounting period before preparing tax accounting reports.

Article 27. Revision of accounting books

1. Where there is any error or omission arising from tax liabilities or tax-related payments that need to be collected, have already been collected, and remain to be collected; tax refunds or tax-related reimbursements that need to be paid, have already been paid; remain to be paid; tax debts that are exempt, reduced, charged off, cancelled or forgiven in the accounting period where an accounting book is not closed, tax accounting departments shall work with other relevant professional departments to correct any error or omission, depending on causes thereof.

2. Where there is any error or omission arising from tax liabilities or tax-related payments that need to be collected, have already been collected, and remain to be collected; tax refunds or tax-related reimbursements that need to be paid, have already been paid; remain to be paid; tax debts that are exempt, reduced, charged off, cancelled or forgiven in the accounting book in the previous year, tax administration departments shall enter corrected data in the previous year’s accounting book, depending on causes of such error or omission occurring before the closing time in accordance with Article 8 herein.

3. Where any error or omission arising from tax liabilities or tax-related payments that need to be collected, have already been collected, and remain to be collected; tax refunds or tax-related reimbursements that need to be paid, have already been paid; remain to be paid; tax debts that are exempt, reduced, charged off, cancelled or forgiven is detected after the closing of the accounting book in the accounting period and before the competent authority’s approval of a tax accounting report, revision of the tax accounting book containing such error or omission shall be made as follows:

a) For any revisions made at the written request of a competent state agency: The tax accounting department creates documents evidencing correction of any errors or omissions to record corrected data into the tax accounting book in the previous year in accordance with Article 14 herein.

b) For any revisions of errors or omissions made when a tax authority detects these errors or omissions: Data entered into the tax accounting book in the previous year shall be revised only if such revisions are approved by the General Department of Taxation and are supported by explanatory notes. If not approved by the General Department of Taxation, the tax accounting unit shall enter revised data into the current year’s tax accounting book according to “budget year” information as a basis to provide explanatory notes to the current year’s tax accounting report in accordance with point d of clause 3 of Article 8 herein.

4. After receipt of approval for a tax accounting report from the competent authority, if there is any need to make revision of data in the previous year regarding tax liabilities or tax-related payments that need to be collected, have already been collected, and remain to be collected; tax refunds or tax-related reimbursements that need to be paid, have already been paid; remain to be paid; tax debts that are exempt, reduced, charged off, cancelled or forgiven, such revision shall be made in the current period with the “budget year” information specified in point d of clause 3 of Article 8 herein that are provided to serve identification purposes.

Article 28. Lists; forms and charts used in accounting books; content of accounting books; methods of setting up and printing accounting books

1. Tax accounting books shall be developed and installed on the tax accounting Subsystem to reflect tax liabilities or tax-related payments that need to be collected, have already been collected, and remain to be collected; tax refunds or tax-related reimbursements that need to be paid, have already been paid; remain to be paid; tax debts that are exempt, reduced, charged off, cancelled or forgiven with the following main content:

a) Accounting date;

b) Number and date of creation of entries; or number and date of tax accounting proofs used as a basis to enter accounting data in an accounting book;

c) Substance of tax administration operation;

d) Representation of tax administration operations that arise;

dd) Accounts;

e) Amounts recorded in accounts;

g) Opening, movements and closing balance.

2. Every day, after completing collection input tax accounting data from the tax accounting Subsystem to record them in accounting books as prescribed in Article 13 of this Circular, the tax accounting Subsystem must sum up the amounts arising during the day, day-end balances of tax accounting accounts to finalize tax liabilities or tax-related payments that need to be collected, have already been collected, and remain to be collected; tax refunds or tax-related reimbursements that need to be paid, have already been paid; remain to be paid; tax debts that are exempt, reduced, charged off, cancelled or forgiven of that working day.

3. Sample accounting books shall be set up and extracted from the tax accounting Subsystem, and provide the information specified in clause 1 of this Article. After closing the full-year accounting period, tax accounting books shall be filed in accordance with law on accounting.

4. Lists, forms and charts included in tax accounting books, and methods of setting up tax accounting books shall be prescribed in Appendix IV hereto.

5. In addition to tax accounting books that the system sets up according to forms specified herein, tax authorities may additionally set up detailed accounting books and use tax accounting books that the system makes ready for use in the tax accounting operation.

Section 4. TAX ACCOUNTING REPORTS

Article 29. Tax accounting reports

1. Tax accounting reports are used for reviewing performance and results of tax administration of tax authorities at all levels within a tax accounting period.

2. Requirements of a tax accounting report